自今年年初以来,国际贸易摩擦全面爆发的恐惧拖累了澳元。澳元兑美元年内迄今跌幅近8%,分析师表示,若贸易摩擦持续发酵,新兴市场货币面临的风险最大。澳元被视为流动性较高的新兴市场成长晴雨表,并随着紧张形势不断发酵而成为交易员乐于抛售的替罪羊。

从基本面来看,近期澳大利亚公布的多项经济数据不及预期,澳大利亚政府债券期货价格大幅走高,澳大利亚经济前景不佳,国债收益率明显下降,降低了澳洲联储短期加息可能性,而美国经济数据强劲,年内有望再次加息二次,这将令澳元后市继续承压。

澳大利亚经济数据不佳

8月30日澳大利亚国家统计局发布数据显示,7月季调后营建许可环比下降5.2%,预期下降2%;7月季调后营建许可同比下降5.6%,预期下降3%;澳大利亚二季度私人新增资本支出季环比下降2.5%,预期增长0.6%。澳大利亚7月营建许可数据及资本支出数据均不及预期,分析师认为,澳元正在对“糟糕的数据”做出反应;数据显示投资状况和基础设施支出的降低幅度可能会比预期的更大,对经济前景而言这是一个利空数据。近年来澳洲联储持续按兵不动,引发澳洲家庭债务不断扩大,与此同时,几乎全国房地产市场开始遇冷,澳洲经济状况未出现好转。

澳大利亚政府公债收益率下滑

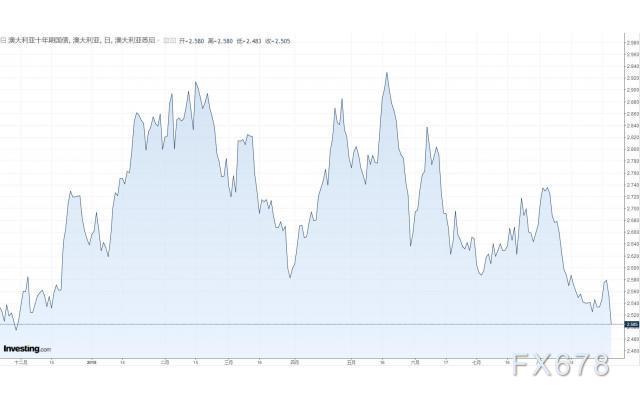

周三西太平洋银行决定上调浮动利率房贷的利率,引发了其他主要银行可能会效仿的担忧,未来几天,其它主要银行效仿西太平洋银行的可能性也大大增加,这一消息对澳大利亚政府债券期货产生了显著影响。澳大利亚政府债券期货价格大幅走高。投资者认为,这降低了澳洲联储在中短期内加息的可能性,周五澳大利亚10年期国债收益率大幅下挫,盘中一度跌至2.483,创2017年11月28日以来新低。

8月初至今,澳大利亚10年期国债收益率下跌近25基点,随着澳大利亚政府公债收益率下滑,美澳息差近一步扩大,最新的数据显示澳大利亚10年期国债收益率比美国10年期国债收益率低40个基点,预计后期利差将继续扩大,因市场预计澳储行2019年将继续按兵不动,而美联储今年或将再次加息两次,澳元后市仍不容乐观。

下周澳大利亚将要公布的一大批宏观经济数据,包括周一的7月零售销售、周二的央行月度政策会议、以及周三的第二季度国内生产总值(GDP),这些经济指标对澳元后期走势或能给出一些指引,建议投资者重点关注。

技术分析

从日线图来看,澳元兑美元下跌趋势明显,MACD再次形成死叉,绿柱明显放大。汇价自6月初至今K线形成了明显的三角形下跌通道,周五盘中一度跌破通道线下轨,目前汇价在通道下轨附近运行,短期关注0.72关口能否收复,短期支撑位0.7153(2016年12月底低点),压力位0.7230。

值得关注的是,美元兑澳元已经创20个月最低位,而DIF及MACD却并未创新低;5月9日至今,汇价低点不断刷新,而DIF及MACD低点却不断上移,日线图MACD指标有底背离的迹象,不过周线图并未出现背离。汇价在低位时,一般要反复出现几次背离后才能确认即底背离,有时某一指标背离而其他指标并没有背离,各种技术指标在背离时候往往由于其指标设计上的不同,背离时间也不同,单一指标背离的指标意义不强,若各种指标都出现背离,这是价格见顶或见低的可能性较大,这点投资者要加以留意。

海临风

海临风

沪公网安备 31010702001056号

沪公网安备 31010702001056号