美指高位陨落,后市命运多喘

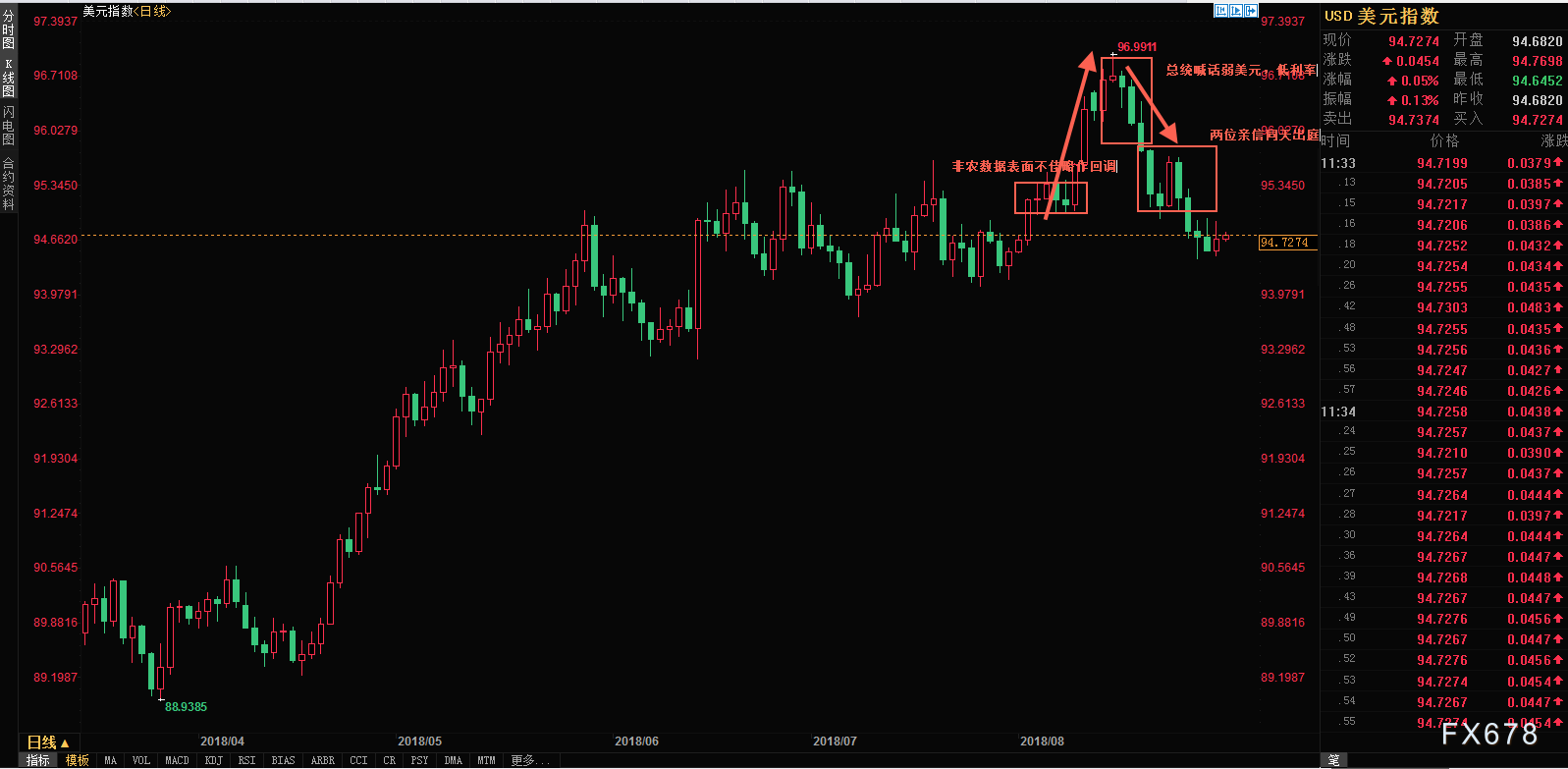

临近8月底,美指极有可能收出一根墓碑线,本月开盘价是94.53,饶了一大圈等于几无波动,日线级别的则是走出了倒三角的V型反转,这主要和以下几个因素有关。

(美元指数日线图)

☆美国7月非农暗藏玄机☆

本月初首先迎来的是美国7月的非农数据,具体失业率录得3.9%较上月回升至4%之后略降、符合预期;市场较为关注的时薪增速连续第三个月维持在2.7%,没有加速回升的迹象;新增就业人数意外录得15.7万人远逊于预期、前值。

虽然说美国已经实现充分就业不太关注这一数据,但低于16万人、高于23万人的水平还是会有短线影响。但是在8月初短线的震荡回踩之后,美指暴涨突破了上倾楔形图形的压制,这主要是对于数据背后含义的理解不同。

如果从美国1-7月的平均每月就业增长人数来看,总体仍超过了21.5万人,去年同期时段均值仅有18.4万人。而7月新增就业人数不佳仅是因为美国著名的玩具反斗城公司倒闭、以及学校暑假季节性因素导致相关教育类职位减少等暂时性因素,并不代表劳动力市场结束趋紧的状态。

3.9%的失业率也是恰当好处,美联储认为4.5%是自然失业率,目前的就业状态恰好是不会经济过热的程度。而之前失业率的回升,其实更多的是体现当地居民对就业市场的信心,在对薪资上涨的乐观预期下自愿失业或者说有更多的人参与到劳动力市场来使得基数变大。

关于薪资增速迟迟无法回升是因为有更多的低技能员工加入和高薪职位的空缺是薪资增长乏力的因素,但美国通胀水平却接近3%,这推升了美联储实行货币政策正常化的决心。

保证物价、促使最大程度就业是他们的宗旨,目前美国强劲的经济能够承受渐进式加息,也需要抑制关税带来的输入性通胀问题。由于9月份的加息板上钉钉,12月份加息概率也出现回升,美指出现了那一轮暴涨。

☆特朗普重炮发声,动摇美指上行基石☆

欲先让其灭亡,必先让其疯狂,这句话用在美指身上恰当好处。事件起因来源于特朗普在捐赠慈善晚会上向共和党成员抱怨高利率政策,并指责欧盟操纵汇率抵消了关税政策的影响。

其实这个消息面本身并没有太过可怕,奉行低利率、弱美元是他一直坚持的政治理念,总统是做房地产出身很看重资金融资成本以及美股的兴衰,有这样的言论并不奇怪。

但是不可否认,市场的情绪还是受到了极大的干扰,因为这涉及到美联储独立性是否会被影响,之前尼克松为了连任就强迫低利率,最后这样的拔苗助涨造成了严重的滞涨问题。

在中期选举前保证美国经济增速、低油价都是总统的目标,他需要稳住共和党在两院的控制权一边更好的推行未来的政策,很难说共和党身份的鲍威尔会真正意义上不予理睬。

因为市场已经是充分计价年内三次甚至四次加息的概率,事实上6月的点阵图就显示支持四次加息的人数首次超越三次,这都是一些既定的事实。

特朗普的言论让人不免怀疑他可能借用其他政治手腕去打压美元,即使强美元是发债的必要因素,即使对美元升值的方向没有疑虑,但这样的速率显然过快了。

要知道,耶伦时代2015年12月起每年只有两次加息,而今年四次加息可能虽略大,但鲍威尔本身是个中立的温和派,一旦这种预期反转,这就为美指下跌埋下了伏笔。

☆美国政局动荡,对外贸易态度缓和☆

特朗普两位昔日亲信——前竞选主席马纳福特和私人律师科恩的落马和背叛,使得其被弹劾风险略升,而根据调查显示民主党很有可能拿回众议院的控制权。美国政局的不稳一定程度上削弱了美元的价值,而美国屡次将禁止美元结算作为政策武器也削弱了各国央行储备该货币的信心。

在贸易局势方面,美国同墨西哥的双边谈判有序进行,与欧洲这边也始终奉行容克赴美约定的君子协议,甚至还主动向中国抛出橄榄枝,在征税前进行进一步的沟通。

一旦全球合作关系重新回到多边贸易的框架内,美国的内需经济结构以及税改红利导致的逆全球化经济增长就不会十分明显,那么美元相对于其它货币就不会那么强势,也不存在美元资产避险的说法。种种机缘巧合的因素累计,使得美指出现快速下挫。

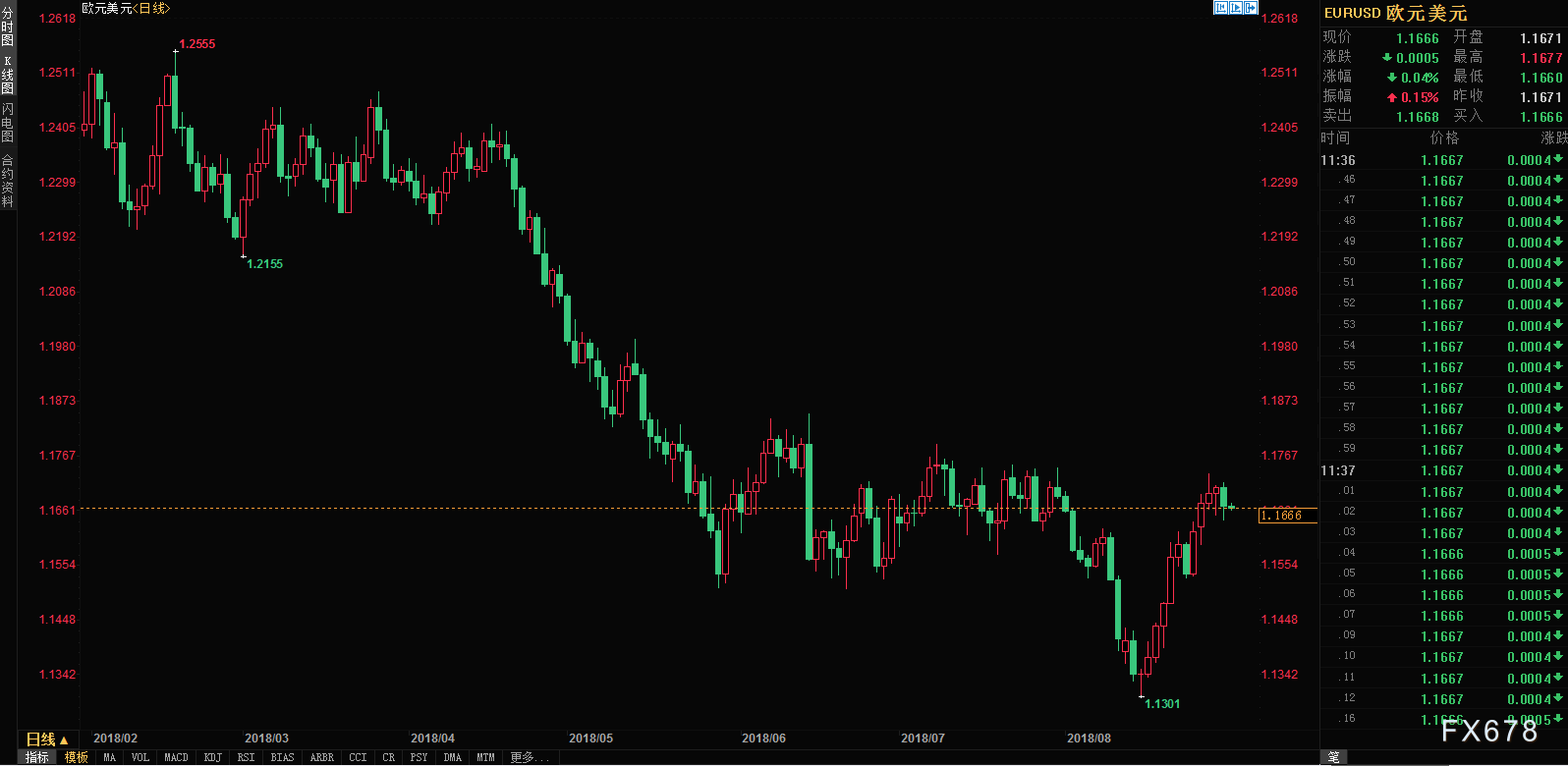

欧元区暂时远离风暴中心,欧元深V反转

欧元和美元指数的负相关性是很强的,因为欧元在美元指数中的权重占比高达近60%。欧元区之前提到的外部风险无外乎于三个方面,美土关系恶化、意大利经济危机常态化的财政支出问题、和传统盟友美国的分歧。

(欧元兑美元日线图)

先提土耳其里拉8月中旬爆贬的问题,双方在借释放牧师这一话题展现互相各自实力,土耳其不肯乖乖听话,美国偏要实行霸权主义。土耳其在总统埃尔多安的带领下GDP保持7%的增长,但是也带来了15%的通胀。

埃尔多安个人又不倾向于加息(和宗教有关系),在7月份他让市场预期加息500-1000点预期落空,又借职务便利将自己的女婿安插进去。

土耳其本身的经济模式是借外债,加杠杆消费,但若与美国关系僵化,当地货币巨贬就使得以美元计价的债务难以偿还,收支平衡出现窟窿,外资也会考虑撤资抵御政治风险因素。

这会给欧洲央行带来极大的风险敞口问题,而且土耳其有8000万人口,当地居民生活水平下降,会使得难民进一步涌入北欧的发达国家。但好在卡塔尔愿意投入150亿美元,德国也考虑援救土耳其化解此次危机。

意大利问题的导火索是莫兰迪大桥的倒塌,本来是在2016年要去检修就因为预算问题酝酿了一场悲剧。意大利自加入欧元区后经济增速一直没有起色,之前虽然结束了无政府领导的尴尬局面,不过新上任的孔特是坚决推行扩张财政政策,这和欧洲的预算框架相冲突。

但是也所幸这一问题没有持续发酵,意大利没有独立的货币和贸易政策,至少分裂的可能几乎是没有。

虽然欧银在6月确定了明年夏天前的大体货币政策方针,年内退出QE几乎板上钉钉,不过也强调了再投资收益投入的问题,至少使得意大利的问题不会那么尖锐,而市场可能过高预估了欧元区的风险。

因为美国在明年会触及中性利率,欧元区在明年夏天后重启加息,那么届时逻辑就完全反转过来了。

第三个就是贸易政策风险,虽然说美国和欧盟这对传统盟友在很多问题上意见不统一,包括伊朗制裁问题与俄罗斯交好释放战役,但二战后无论是出于经济、军事因素考量,欧洲还是摆出跟随美国的态度。

特朗普想要建立无关税、无壁垒、无补贴的欧美自由贸易区并不容易,欧洲也不敢轻易触怒美国,极力进口大豆、能源等产品,所以双方的汽车关税一直被搁置下来。特朗普也少见的暂时遵守了君子协议,这为欧元的反弹制造了时局上的契机。

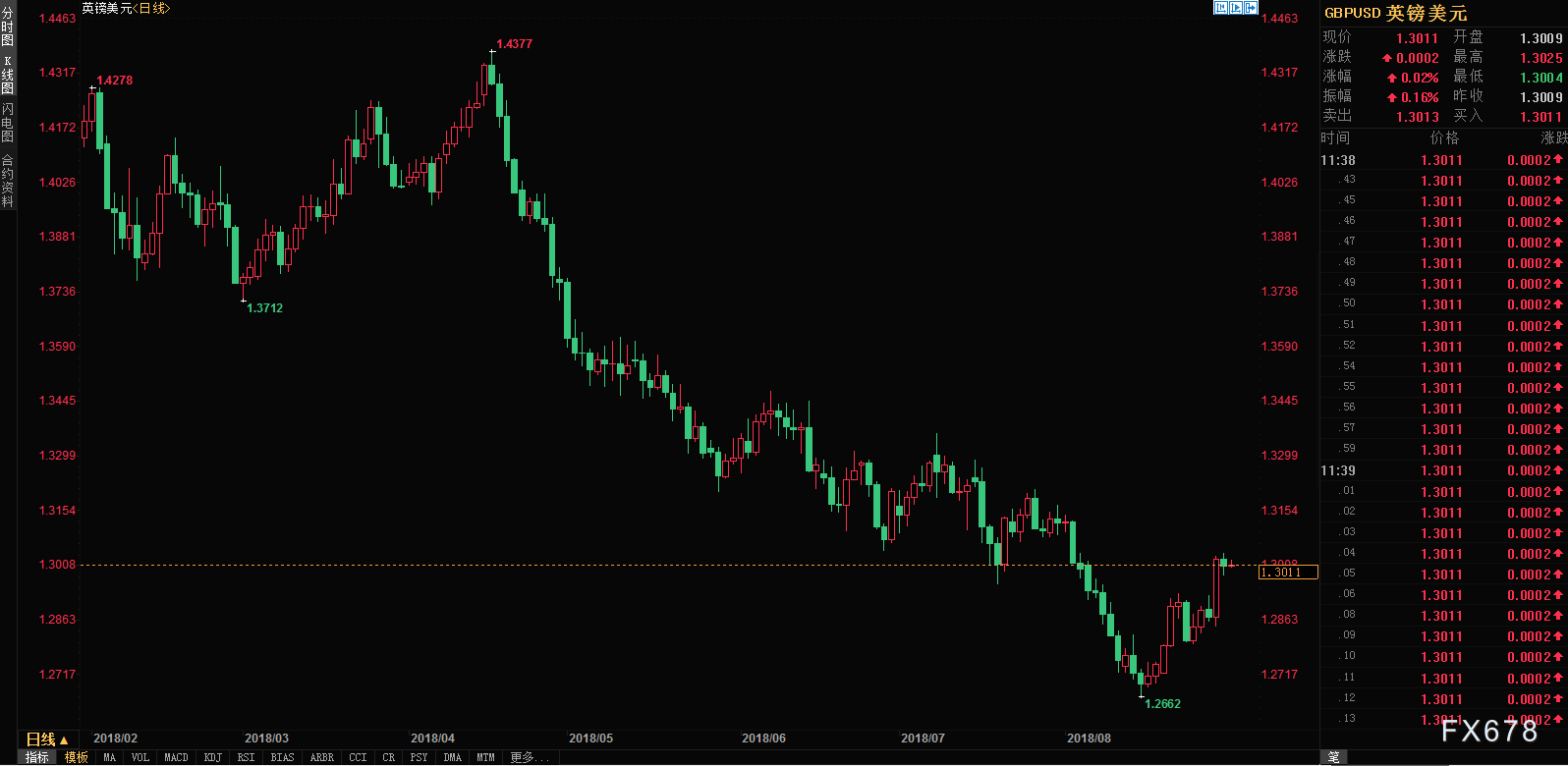

澳元、英镑因政局因素表现相对糟糕

本月澳大利亚总理特恩布尔还是被赶下了台,虽然他一度挫败了有利竞争对手达顿,不过最终没有顶住被多次挑战的压力,最后是莫里森继承了这一位置。

(澳元兑美元日线图)

特恩布尔在减排和能源问题上的政策是自由党内部产生分歧的直接原因。此外,以自由党为主的执政联盟在近期的民调中支持率不断下跌,一直落后于反对党工党。鉴于明年5月澳大利亚将举行议会选举,许多自由党议员认为本党选举前景不乐观,希望通过改选党首争取更多选票。

虽然说美指几乎没有多少涨幅,但是澳元更弱一些,本月澳元兑美元继续下挫逾100点,这对波动性较小的货币来说还是较多的。

一定程度上,之前风险偏好的回升,包括国内股市、铜等重要大宗商品原材料的反弹,抵消了部分政选影响,但特朗普处理完邻国的NAFTA后,迎接其他经济体的恐怕又是一轮扫射。

英镑兑美元这个货币对也很有意思,是近期最被看空的货币对之一。主要是英国无协议脱欧和软脱欧的摇摆不定, 而且考虑到英国8月刚加完息,所以至少短期内除了经济数据的提振实在看不到太多提振的理由。

(英镑兑美元)

尽管欧洲和英国都在避免最坏结果的发生,但留给他们的时间已经不多了,在明年3月底前正式退欧意味着最迟在11月要达成协议。

英国和欧盟都已经做好了最坏的打算,当然这一影响一定是双方面的,双方多年来建立的供应链交易成本会增加,欧洲企业可能会丧失英国清算所使用权利,英国则会面临商品贸易服务的税收问题。

加元、日元略强于美元

对于加拿大来说本月最值得关注的就是NAFTA谈判的进展。美墨之前撇开加拿大进行单独谈判,但这并没有削弱市场看涨加元的念头。因为墨西哥和美国的争议较大,包括工人时薪、北美汽车部件制造占比以及日落条款。加拿大在之前都是保持一个观望者的姿态,因为在原协议中他相对秉持的异议较小,即使昨天双方在奶农问题上有争议,加拿大在隔天早晨就有妥协的意思。

(美元兑加元日线图)

对于美加双方而言要明白达成协议是迟早的事情,美国和加拿大的贸易总量在2017年才被中国反超,当时有6700多亿,美国对中国有7100亿左右。而且不同于美国和中国的巨大贸易逆差关系,加拿大每年给美国带来80多亿的贸易盈余,双方是比较均衡的状态,而且美国也依赖加拿大廉价能源。如果加拿大能够重新加入NAFTA,那么可以规避未来贸易政策不确定性的洪流吞噬。

日本方面也没有太多消息,已知的进展仍然是日银在股市、债市的隐形减码,日银在过去的一年中购债年化规模还不到50万亿日元,远低于其80万亿日元的承诺值。日本的股市只要下跌超过0.2%,那么日银就会买入救市,但是这一格局已经在悄然发生变化。

(美元兑日元日线图)

自8月以来,日本央行仅仅在8月10和13日买入了ETF,当时东证指数分别下跌了0.6%和1.7%,而其他下跌超过0.2%时段中,都没有介入市场。日元这个货币经常在非美货币中走独立走势,很难对其做出轻易的判断。

日内美元兑日元的走势大多数时候会和日股同步,考虑到日本超宽松政策空间不足,但日银又无法承担升息成本的负担,这是一手进退两难的棋。

另外,在特朗普的高压政策下,日元的贬值也不是这么容易的,考虑到它始终走在全球最大胆货币宽松政策前沿,稍鹰派的言论措词都会令日元升值,所以下半年笔者还是偏看好日元升值一些。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号