8月美国消费者信心增强,且增长幅度超出预期,这表明美国民众受近期全球市场动荡的困扰不大。同时,8月谘商会消费者现况指数升至172.2,说明消费者对美国经济现况看好;谘商会消费者预期指数升至107.6,表明民众对未来6个月的经济前景看法乐观。美联储主席在央行年会将继续表示对于经济的信心,但是不改变对于美联储按照数据进行加息的表态,市场预期年内仍有两次加息。当前全球主要央行都在收紧政策,全球流动性趋紧、通胀失控压力小;此外欧元区最新的经济数据显示,欧元区并没有释放经济更快增长的信号,美元下跌空间有限,金价或不宜过分看涨。

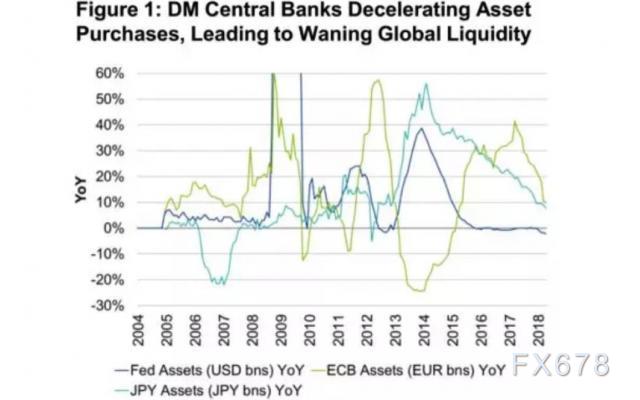

全球流动性趋紧,通胀失控压力小

随着全球经济的复苏,除美国进入“缩表”周期外,欧洲、日本中央央行也缩减了QE的规模,“扩表”边际放缓。目前全球2/3的央行都在收紧政策,在美联储加息之外,全球主要央行减少资产购买也同样引发投资者对于流动性的担忧。目前,美联储资产负债表已经开始收缩,而日本央行与欧洲央行也在快速减少资产购买的规模。从2017年末到2018年一季度有一轮美元短期流动性溢价的上升,美联储也开始加速缩表,至今已经收缩了2500亿左右,四大央行总资产收缩则始自2018年二季度,至今已经收缩了5000-6000亿美金(包含部分汇率因素)。

上周五美联储主席鲍威尔在全球央行年会上讨论经济和货币政策时表示,美联储没有看到通胀加速超过2%的明显信号,与之前一样,国内外存在风险。一旦通胀预期发生变化或者出现危机的威胁,他对美联储将竭尽所能行动有信心。全球流动性收紧,主要经济体通胀加速信号并未出现,金价后期将继续承压。

欧元区经济增长动能渐失

今年年初以来,欧元区经济增长动能渐失。在前两个季度,该地区的国内生产总值年率增速已从过去6个月的近3%放缓至2.3%。1月至6月期间的工业生产一直处于衰退之中,零售销售勉强维持了0.9%的增长。

周二欧洲央行公布的数据显示,欧元区7月M3货币供应同比4%,预期4.3%,前值4.4%。荷兰国际集团分析师表示,欧元区贷款增长并没有释放经济更快增长的信号;欧元区的家庭和企业贷款增长都陷入停滞,这对未来几个月的GDP增长仅能提供微弱支持,欧元区贷款增长并没有释放经济更快增长的信号;尽管家庭和非金融机构贷款增长步伐是自危机以来最快水平,但是信贷增长在过去一年已经改变;7月的非金融机构贷款增长年率为4.1%,跟此前一个月持平,3%的家庭贷款增长年率也一样;增长步伐确实一定程度上支持了经济上的投资,但是信贷增长仍很弱;6月份货币流通额的更快增长也仅仅是暂时的改善,如7月份所示,M3增长从4.5%下降至4%;长的放缓不局限于总的货币指标,也在更小范围的M1上得到体现,从7.5%下跌至6.9%;从表面来看,货币进展不都是坏的,但是也没有提供今年经济强劲收尾所需要的弹药。欧元区经济不佳,而美国经济仍旧强劲,美元指数将受到支撑,可能进一步打压金价。

技术分析

从日线图看,5日均线与10日均线已形成金叉,且MACD红柱明显放大,金价站上20日均线之上,短线上行动能有望延续,但随机指标已经拐头向下,可能限制涨幅。

4小时图来看,MACD指标已成死叉,随机指标拐头向下,但现货黄金自8月16至今形成的上升通道暂未跌破,通道线下轨1200附近有一定支撑,压力位看1217一线。

海临风

海临风

沪公网安备 31010702001056号

沪公网安备 31010702001056号