除了加息,美联储缩表计划更是让市场兴起“美元荒”,但这一计划真的能持续下去吗?

美联储的缩表计划

08年的美国次贷危机让人记忆犹新本质上是经济向好、利率较低的情况下,资金想要博弈去追求高收益资本的投入。

过度追逐利益的结果是最后一些不应该获得贷款或者说信用、偿债能力娇弱的人通过复杂的产品拆分、包装等手段拿到了钱,而金融监管的缺失注定了那场危机的爆发,雷曼兄弟等大型投行破产。

经济萎缩,流动性缺失导致市场一片死水,美联储当即果断实行三轮的QE政策,也就是不断地往市场上大量诸如美元。

经过差不多十年的发展,美国经济开始复苏,现在失业率水平降至17年低位,核心PCE物价指数在5月首次达到2%的目标,GDP增长远高于2018年的预期平均3%的目标二季度增长达到4.1%。

为了应对可能存在的经济过热和提前应对通胀高企的问题,美联储除了加息还要收回市场上超发的货币。

在6月的利率决议中除了加息至1.75%-2%,美联储开始停止每月60亿美元的国债再投资并坚持40亿美元的MBS。缩表规模将每季度逐渐扩大,直至每月减持300亿美元国债和200亿美元MBS。

这是一个双管旗下的动作,如果只是加息那么如果有更高回报的资产资金不一定愿意入瓮,因为美国的双赤字问题也相当严重,但或多或少能收回美国百姓的部分储蓄。

缩表的话是直接从市场中抽走美元,依赖外债(大多美元计价)高经济增速的国家受害颇深(土耳其、阿根廷),这个紧缩的效果是更为显著的,它不是一个市场行为纯粹就是一个供求关系。

特朗普这么做有多方面的考量,从贸易政策的始作俑者这一角度看,扭转贸易逆差、扩大美国能源、农产品的出口是让美国重新强大的第一步。而建立关税壁垒使得美国本土企业生产线回流、利用政府干预增加美国企业的本土竞争力,也给当地人民提供更多的就业机会这是第二步。

如果从阴谋论的角度来说,那些经济结构有问题的国家,可能会在缺乏流动性的情况下,出现股市、汇市、债市的集体崩盘,而在当地居民挣扎于高通胀、高失业率的水深火热之中时,美国又可趁机剪一波羊毛,这是他们的惯用手段。

美联储可能提前结束缩表

瑞信集团的分析师、前美国财政部顾问Zoltan Pozsar在周一的一份报告中提到,美国不断增长的债务可能迫使美联储在年底前停止缩减其资产负债表。

由于美联储的银行储备金减少,联储很快将不得不在启动隔夜回购协议或暂停其资产负债表减少之间作出选择。鉴于前一措施不具备可持续性,美联储可能会早于市场预期提前结束缩表。

加拿大丰业银行分析师认为可能在2019年结束这一进程,高盛则认为会推迟到2020年。因为美联储现在面临一个矛盾的难题,即如何在货币政策正常化实现的同时,控制隔夜利率维持在目标范围之内。

美国现在的经济繁荣很大一部分归因于政府那1.5万亿美元的税改制度以及3000亿美元的财政支出,这也是美股(纳斯达克)持续走高的原因,企业资金充足代表他们可以大量回购股票增强市场的吃有信心。

但这也会带来一个问题,过量的发行短期债券不可避免的升高了债券收益率,人们期望得到更多的利差补偿。

Pozsar认为,重新考虑美联储的运作机制是很重要的,其货币政策工具需适应从储备金过剩转变为抵押品过剩的局面。

到目前为止,美联储有效应对隔夜拆借利率上升的方法一直是降低其相对于超额准备金率(IOER)利息的上限范围。降低这一利率并不能有效推动隔夜利率走低,而且有其他更有效且不具备破坏性的方式来处理这一问题。

所谓超额准备金利率是美国的商业银行用来存放在美联储的准备金利率。为了鼓励银行存入准备金,从2008年10月开始,美联储开始对这一部分资金支付利息。

有效基金利率逐步走高可能表明,充斥在联邦基金市场上的超额准备金并没有之前美联储缩表时估计的那么多,过剩流动性的规模可能被高估了。

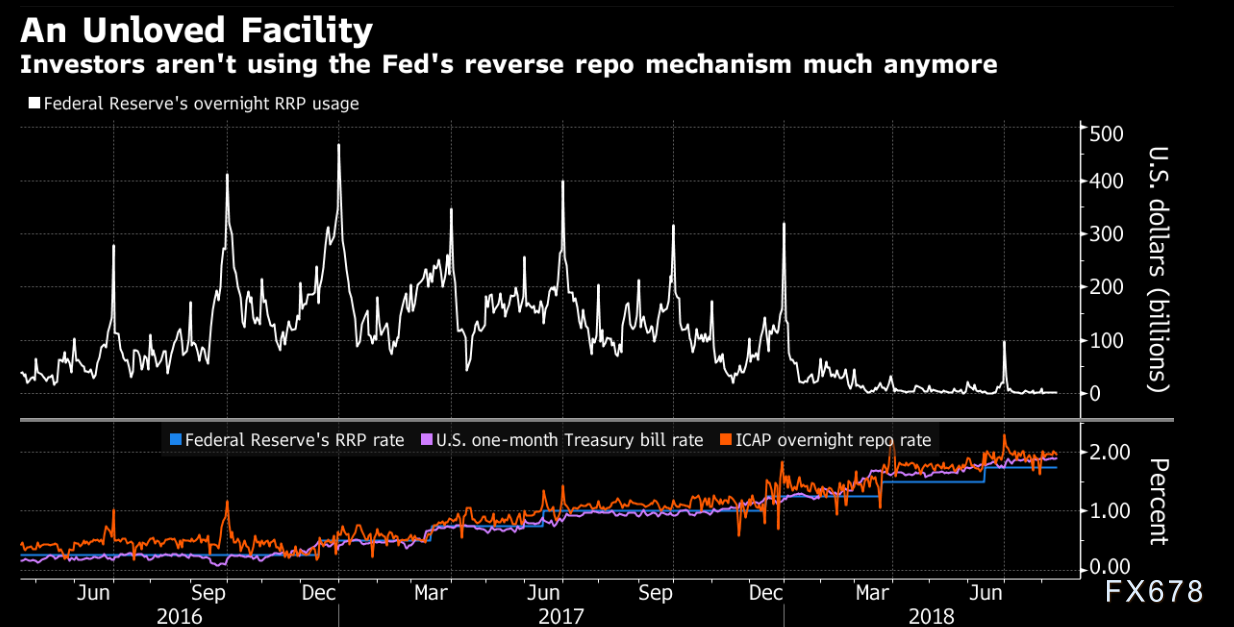

大量的票据在回购市场上形成了内部抵押品的过剩状况,隔夜逆回购措施使用额度不高就是最好的证明。

逆回购简单来说就是给你钱在未来连本带息收回,相对应的你给予有价证券。逆回购操作对清理大量储备金有较强效果,如果储备金很难增加或预示着缩表计划可能戛然而止。

(美联储隔夜逆回购使用额度)

当然还有一些其他的方法可以控制短期利率。可以更多的去发行中期债券而非短期债券,美联储自己也可以出售息票债券用来购买短期债券从而压低利率,或者去降低海外逆回购利率。

黄金目前的疲软你可以归结为很多原因,比如新兴市场为对抗货币贬值抛售黄金外储。资金对于下跌趋势的品种热情不高,SPDR和IShares资金持续流出,还可以归结于和人民币的正相关性。

但不管怎么说,黄金本轮和美元的负相关性没有失真,所以如果美指因此在明年走弱,当前的下跌是为了更好的上涨,只不过当下逆趋势而为的操作在大底来真正临前早就变成了炮灰。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号