消息面上,美国里士满联储主席巴尔金发表讲话,强调很难证明利率低于正常水平是合理的,加息取决于美国经济数据,所以美指昨日在95-95.2高位震荡,完全符合昨日笔者《黄金交易提醒》的预测,也对金价反弹有所钳制,还是那句话长期关注我的账号帅的牙匹会有所收获。未来如果中期选举中,特朗普所在的共和党处于不利地位那么利空美指、利多黄金。

贸易局势方面,8月3日晚,我国商务部即发布公告,拟对原产于美国的5207个税目约600亿美元商品,分4个等级加征5%-25%的关税,预计可能在8月23日与美对华160亿美元商品关税一同生效,投资者需留意黄金这一“明斯基时刻”。日内数据还需美国7月核心PPI,控制通胀是美联储的职责。

黄金技术分析

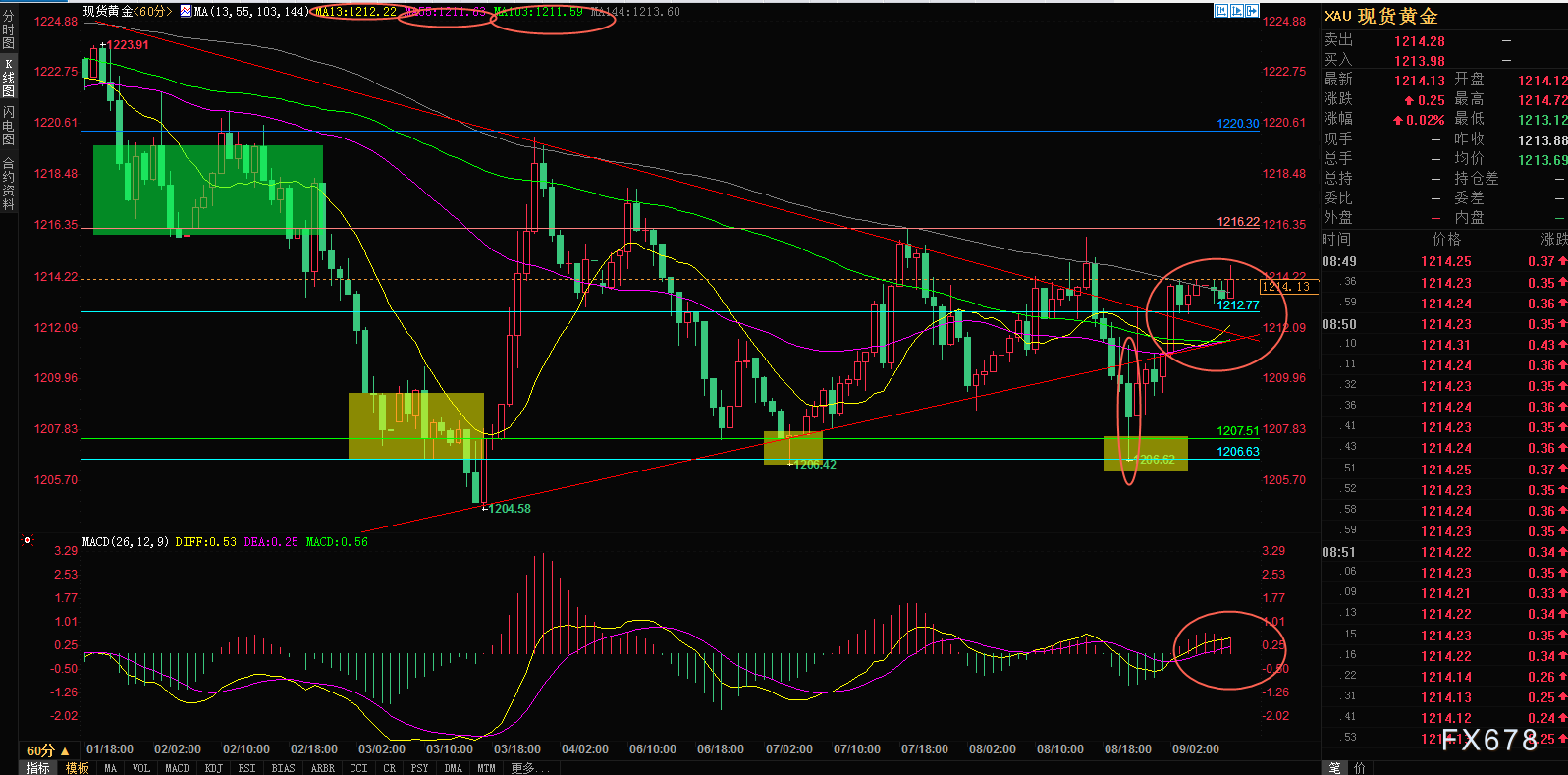

从60分钟图看,虽然金价一度跌破三角形收敛的下沿不过仍是在1206.6-1207.5一带寻得有力支撑,K线上拉出了一根长下影线,再经过反复探底确认后这一位置是多方坚守的最后大本营,反复试探则会跌穿1204.58的阶段新低。

早盘黄金在突破三角形收敛后回调并未吃掉阳柱的半分位,且13、55、103小时均线在下方1211.64-1212.23黏合目前有拐头向上的多头排列迹象。所以日内短线是多方进攻的格局,不过上方依旧是阻力重重。

(黄金60分钟图)

从4小时图看,目前已经越过红色下降通道线的压制,只要能够守住当前涨势且1212.37的黄线多空风水岭线的位置,可期待挑战55小时均线(紫色)1216.69,该位置也是本周二(8月7日)得日内高点。

最终不排除挑战1219-1220的粉色通道线上沿的可能,若能成功越过或者在这边高位横盘,则自动磨穿下降通道的压制。

(黄金4小时图)

而从日线图上看,目前13日均线在1218.01昨天在1218.6位置,根据均线扣抵理论黄线的压制位还会下移。

主要是看7月23日的收盘价是1223.5,今天的收盘价低于这个位置则13日均线还是会下移,所以对多方来说是个不小的压制,换言之多方目前只要能守住涨势或者收盘高于1217之上就很可能暂时消除续创新低的危机。

假设今天K线收出一根小阳线,日线组合也可以看成红三兵,可能扭转目前的颓势。在本轮下跌过去的3次尝试筑底的过程中,这一黄线位置的压力显著,要么站上后马上跌漏打开下行空间,要么干脆碰触这一阻力位后直接向下。

在下跌趋势中,笔者还是偏向于高空的策略(但不追空),因为错可能只错最后一次,但下跌趋势的特点是底部、高点的重心位不断下移。

事实上每次接近关键阻力位在趋势未扭转前都是空的好时机。反之多头即使你开仓点位精准,但可能经常会被打掉保本。

不过需要提防的是当前空仓比例的不断升空,空头回补或者轧空行情或终有一天使黄金迎来向上的较大行情。

(黄金日线图)

美元指数技术分析

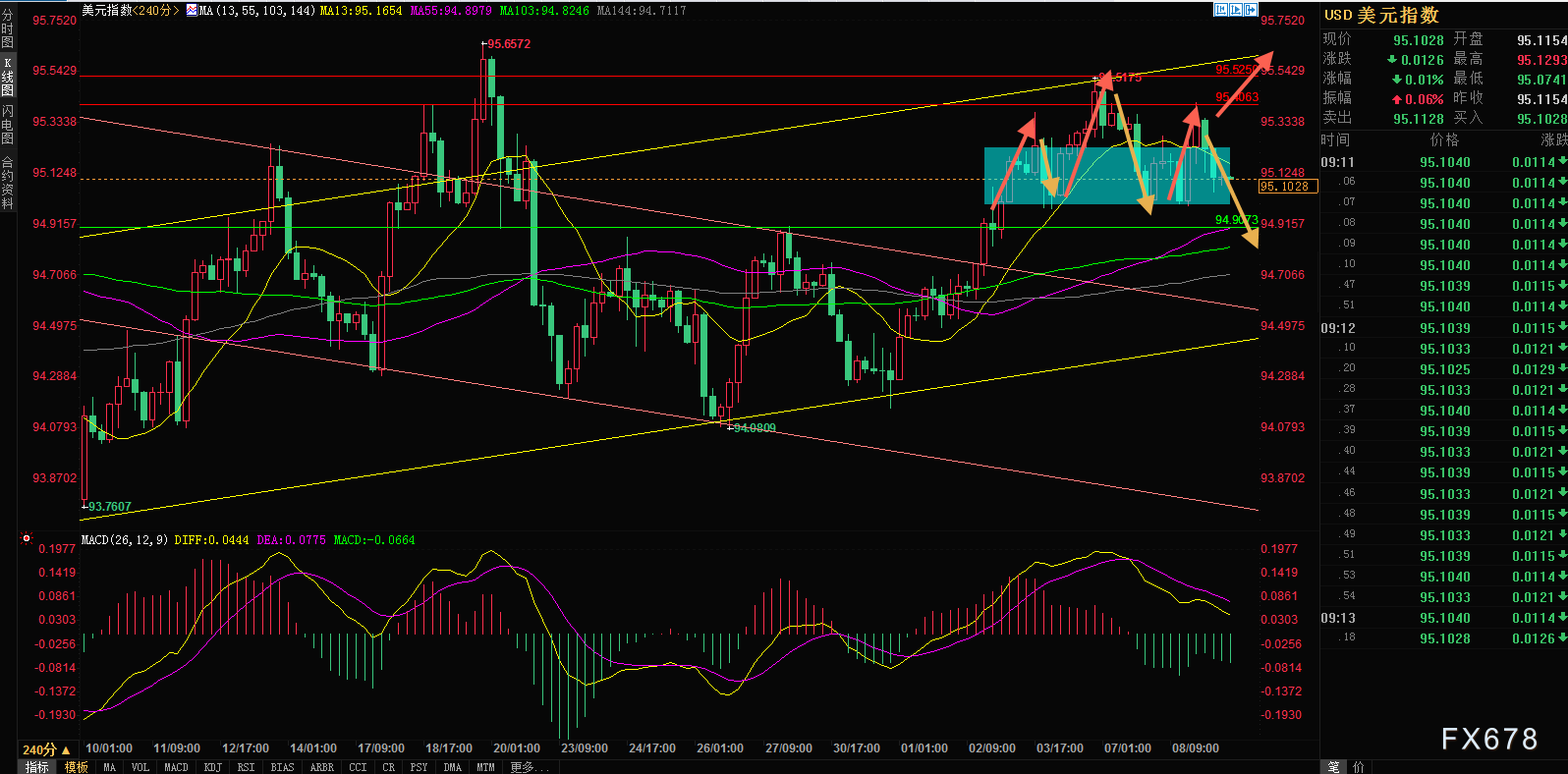

昨天如预期,美指在95-95.2窄幅震荡在缺乏事件热点和爆炸性数据的前提下,震荡整理。

短线从4小时形态上可以看成一个头肩顶,但是只要日内不跌穿94.9这一位置,既是55小时均线支撑,又是从94.08拉起来的第一波高点位置,那么可能不会打开向下的空间,也不会去触碰黄色的上行通道位置。

目前MACD还未接近零轴,整体还是调整的态势,斐波那契的关键数字是21,目前从4小时结构从高点95.51数是17根K线,在这一时间点前后会不会变盘向上创出高于95.65的新高是我们关注的。

届时KDJ会在30以上发出金叉信号,当然这些前提条件是94.9这一位置不能有效击穿。

(美元指数4小时图)

所有技术分析写于9:30前,数据可能无法及时更新

基本面信息解读

本周三(8月8日)美国里士满主席、2018年票委巴尔金在北京时间20:45发表讲话,具体他提到强劲的经济与财政刺激降低了货币政策正常化的风险,渐进式加息是合理的。

尽管美国将面临开启经济持续增长的挑战,不过目前民众对关税政策的仅体现在心理层面,真实影响尚未冲击到实体经济。

因为美联储年内至少3次的加息是十分确定的,12月第四次加息的预期也一直在升温,据CME“美联储观察”,美联储今年9月加息25个基点至2%-2.25%区间的概率为97.2%,12月至该区间概率为27.8%。

市场更关心的是当达到2.5%-3%的中性利率目标后,联储是否会停止加息或者说届时在关税红利边际效益递减且扩张财政政策因美国赤字问题无法维系的情况下,转向货币政策来保持未来3-5年GDP平均3%的增长。

很遗憾的是,巴尔金没有提供这方面信息,他只是含糊其辞的说到:“可以在某一时刻暂停加息,可以在某一时刻继续加息。”

但是无论如何,美国暂时性的强劲经济毋庸置疑,在7月的利率决议声明中,用了五次“强劲”一词表现对经济、就业、通胀的看好,并评价美国经济活动以强劲速度上升,删除了6月会议声明中的“稳健增长”的说辞。

但如果我们去细看一些问题发现很多地方都是矛盾的,就比如说特朗普昨天还说一季度GDP可能超过5%,但是他之前的说辞是“我可能不会那么坚持,因为如果经济达不到预期你们又会拿着个来说事。”

美财长努钦认为未来美国3-5年内保持3%的经济增速,但IMF预测2018年就可能是顶峰随后会持续滑落到2023年可能GDP增长不足1.5%。

而且目前我们应该将关注点逐渐转移到中期选举这件事上来,美国共和党候选人Troy Balderson在众议员特别选举中仅获微弱优势,预示中期选举前景不佳。

如果共和党在参众两院的议会席位被夺回,那么总统推行的政策将遇到很大阻力。参议院是六年改选一次,众议院是两年改选一次,本次只有众议院需要改选,一共有36个,民主党占据17个、共和党占据19个,所以就看民主党能夺回多少席位。

很大程度上目前的强美元都是特朗普和美联储叠加效应造成的,美联储加息和其它主流央行背离推升美元资产的吸引力,特朗普口中出于国家安全的关税保护则是让资本回流的规模达到2.5万亿,这又兴起了美元的买盘,叠加美国的经济结构问题,美元代替黄金成为了最佳的避险品种。

展望本交易日数据,美国7月的PPI数据值得关注,PPI是生产商价格指数,是CPI的前瞻性指标。从理论上来说,生产商的价格水平提高会使得消费者消费成本升高。

PCE物价指数是美联储最看重的指标,其肩负的责任就是稳定物价、最大化实现就业,如果剔除了产品可替代性的因素,该指标或许能让我们窥探生产商价格在供应链受到贸易政策风险的情况下会不会走高。

由于美国现在的经济状态是“金发姑娘”,也就是通胀和时薪增速的增幅并不明显(CPI略高于薪资增速),如果通胀有加速苗头的势头,恐怕又为加息多添一份理由。尽管美联储强调高于2%的对称性通胀是能够被容忍的,但加速上扬等信号显然是他们会出手干预打击的目标。

国际贸易问题

美方决定自8月23日起对160亿美元中国输美产品加征25%的关税,又一次将国内法凌驾于国际法之上。对此中国商务部回应,这是十分无理的做法。中方为维护自身正当权益和多边贸易体制,不得不做出必要反制,决定对160亿美元自美进口产品加征25%的关税,并与美方同步实施。

目前针锋相对的保护主义措施可能会继续升级,因为美国正在考虑对另外2,000亿美元中国商品加征10%关税,并甚至有可能将加征税率提高到25%,目前正在征求公众意见,反馈截止日期为9月6日。

如果美国执行这些关税,中国准备对另外600亿美元的美国商品加征关税。因为中国对美国出口商品去年一共也就超过5000亿美元,所以两大经济体的对抗可能对金价不利。

在本轮黄金的下跌中,我们曾多次看到金价因此暴跌的情况,包括6月15日公布进口关税清单,当时金价大跌25美元,而多空平衡恰巧是在这一时间节点被打破的。

所以黄金的“明斯基”时刻可能不远了,需谨防借助这一事件利空的推波助澜。当然提前预知的风险可能不再是风险,市场最担忧的是不确定性,黑天鹅事件,这种预期的转变才最为致命。在目前市场已经充分预计的情况下,也可能出现“买预期,卖事实”的操作。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号