日线级别由于跌至下降通道下沿,短线笔者一直提醒不要追空。昨天事件性的因素是欧委会主席容克赴美谈判,欧美关系缓和避免了跨大西洋贸易摩擦的发生。

由于本轮黄金更应该关注商品属性(非贸易摩擦引发的避险因素)且与欧系货币的正相关系,贸易摩擦阴霾消散有助于非美货币(欧系货币、澳元)、大宗商品、黄金的持续反弹。当前位置该如何看待金市?本周四、周五会存在哪些变数?本文将做深度解析。

黄金技术分析

昨日笔者有建议在1222-1223的低吸机会,止损设于1218.15的前低位置,最终是打到了1223.31,多头给予的上车机会是转瞬即逝,可能很多人会踏空了这波多头行情,但这并没有关系。

我们从日线级别看,黄金还是沿着下行通道在走,本次只是触及下沿后的超跌反弹,在过去3次触及这一位置时都出现了短多的机会。

另外,细心的投资者可以发现除了7月19日的收盘价破了图中的粉色通道,但隔天收盘就站回且再未跌破,这也是强调最近不要追空的原因,做人做事都得懂得适可而止。(以收盘价为主,盘中跌破都是虚破)

(黄金日线图)

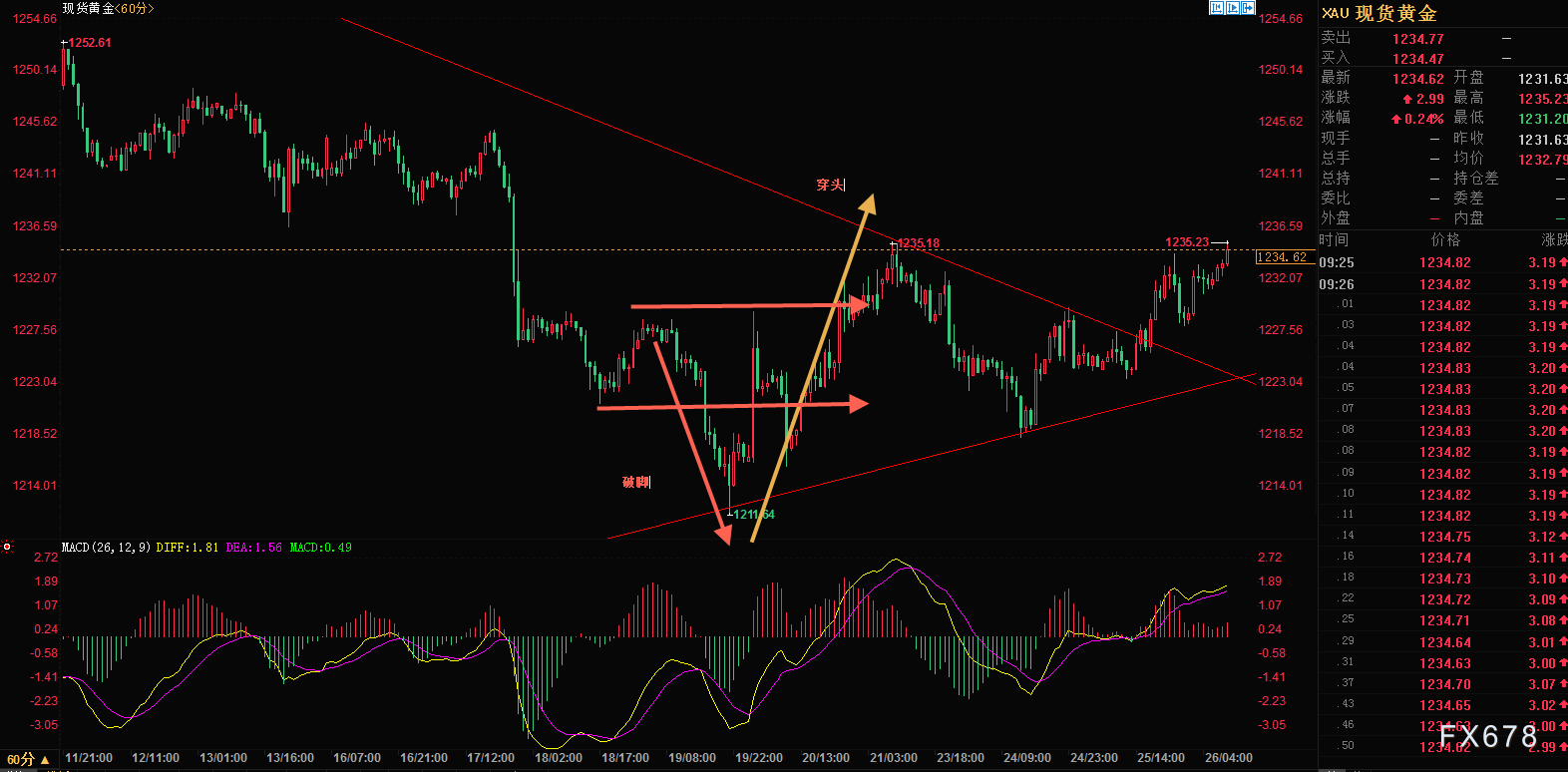

从最近的五根K线中,我们看到是一个双锤打底的组合K线加上本周前三个交易日的启明星组合,这是强烈的短线多空反转信号。

所谓启明星是先杀一根大阴线代表空方势力强劲,但第二天标准的应该是跳空低开收出十字星(代表多空平衡,下跌动能衰竭),第三天则是跳空后大阳柱,确认多头发起反攻。

(黄金日线放大图)

(早晨之星的标准形态)

而且从60分钟图看明显是“破脚穿头”的走势,在突破了昨天三角形收敛的上沿后,短线多头格局确立是毫无疑问的,操作上只有多单持有和低吸两种。

(黄金60分钟图)

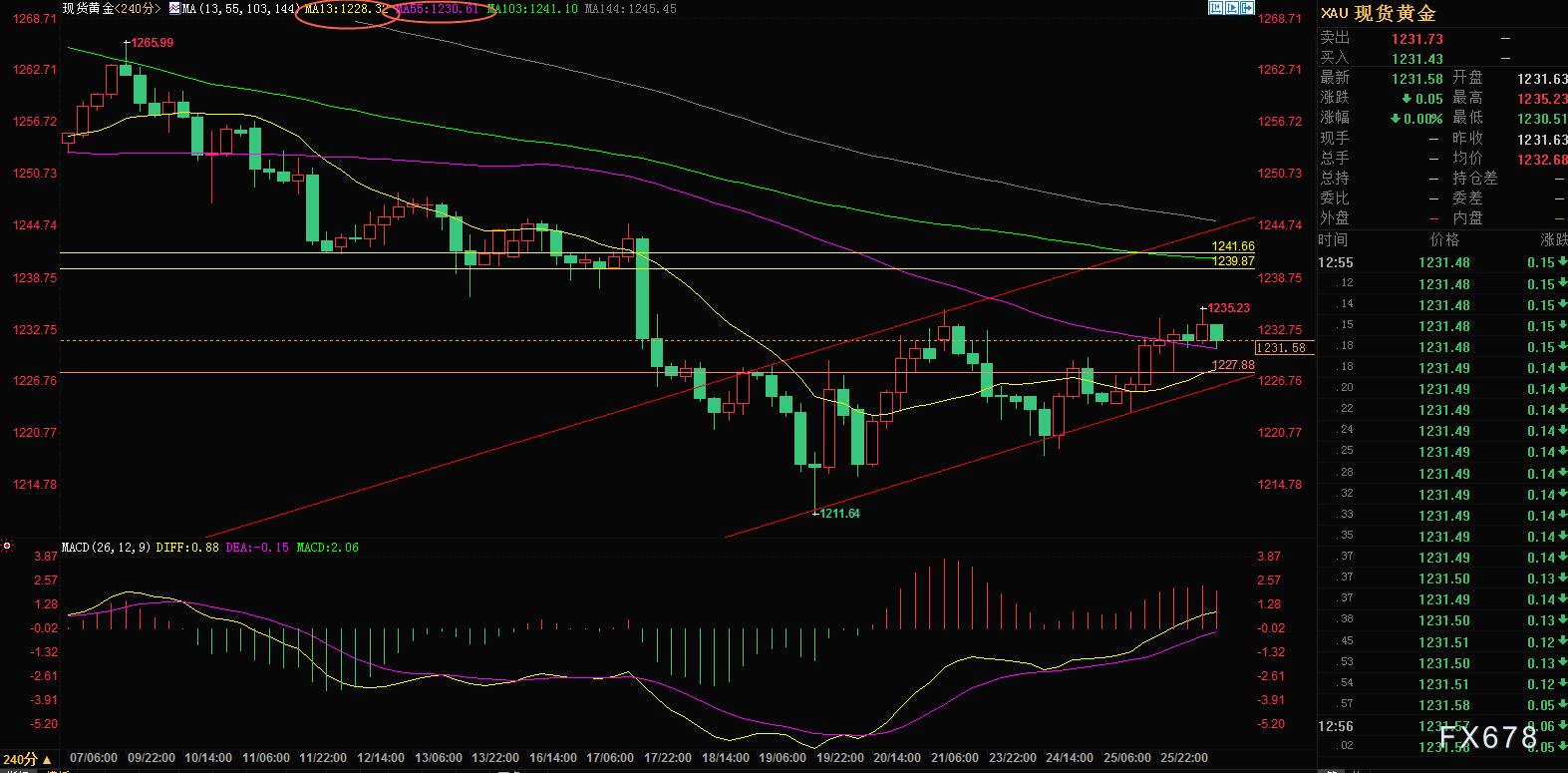

那到目前这个点位我们必须考虑反弹的高度,究竟是在1235下方做箱体还是一个“N字型”的较大行情,笔者认为第二种可能较大。当前根据图中4小时画出的上行通道,投资者可关注这些压力和支撑,日内若突破1235.13的前期压力,在1239-1241一带会有较强阻力,1242上方对应前期密集成交区,再此之前多单设好止损皆可安心持有。

(黄金4小时图)

对点位有细致要求的投资者可自行从1211-1265画黄金分割线判断阻力位,由于图中线较多笔者就不再画了,短期以55日均线衡量多空得失(紫色线为操盘线,守住即可做多,止损放于1228附近的多空切线也就是13日均线)

值得注意的是,如果想把握日内短线做空的机会,一定要等待金价拉出大阳线后快速上行的机会,因为通道线是不断往上走的,所以从时间上看短期多头占优。

但若多方上攻太过于迅猛,短线顶到上方压力位才可形成短线的小反转,这样你的做空成本会很低也能有更大的止损空间(容错率),若是震荡上行用时间换空间则仍是低吸做多为主,没有合适的机会则不开单,不做永远比做错要好。(提醒:一般黄金日内波动是10-15美元,超过20美元的行情一年可能也不会超过5次,笔者虽看多不过若日内已涨超过10美元,没有必要日内再做了,可来日再战,因为上行的空间有限,风险收益比较并不划算。)

美元指数

在跌破日线级别的上倾楔形后已经可正式确认走弱,除非今天日内收回94.4之上才视作骗线,那下方第一支撑是黄线的93.74位置为7月6日、7月9日的收盘价低位,再向下看93.18为6月14日(欧银、美联储利率决议)当天的长下影线位置。

因为考虑到今晚的欧银利率决议不排除鸽派言论的可能,且美国而季度GDP可能会有超预期表现,在跌破后或许还有一个反抽确认,若难越94.4则确认了最起码是个日线级别的大调整。

(美指日线图)

4小时图看,在反弹至93.71-95.65的0.382位置94.9不过后(而且是长上影线触碰代表多方疲软),跌破了昨日提及的小时图的三角形收敛,所以破低94.2是意料之中的。

(美元指数4小时图)

基本面信息解读

特朗普的套路你读懂了吗?

昨天欧委会主席容克访美给两国的贸易关系带来一些突破性的进展,具体双方达成协议,欧洲同意扩大对美国液化天然气和大豆的进口,并且双方会降低工业产品税。

容克还表示,在谈判进行期间,美国和欧盟将搁置其它关税。这就包括昨天欧盟欲对200亿美国进口商品征税,再到上周欧盟在谈判前起草的对美国的药物、煤炭的关税清单,美国方面则是一直被提及的20%的汽车进口关税。

其实从上周开始,美国方面的贸易立场就开始转变,首先是上周三透露出和墨西哥率先进行双边谈判,再到上周末的G20峰会上,美财长努钦有意伸出橄榄枝希望和欧盟建立有限制的自由贸易区,只不过当时像法国总统马克龙称不希望再被美国人拿着枪指着的状况下谈判才没有取得进展。

本次欧美能取得进展也是意料之中的事。其实特朗普的套路就是三部曲,先放一些引起市场恐慌的重磅言论包括欧盟是美国最大的贸易敌人、与普京频繁示好使得欧美传统盟友关系紧张,第二步就是实施一些措施包括钢、铝关税还有威胁进口汽车关税,让你感觉不是虚张声势而是有备而来。

目前就是进入到第三步,当欧洲的情绪达到一定程度,就像热锅上的蚂蚁这个时候再坐下来谈判,根本目的是瞄准“无关税,无补贴”的自贸区建设,这就好比给你画了一个饼,你处于丰衣足食的状态下可能不会去接,但如果你比较饥饿,那即使这张饼可能并不存在你也会选择画饼充饥。

特朗普最终目的想干什么?

因为欧日已经达成了几乎免除所有关税的协议,其实特朗普挑起的这一切无非是找寻经济上扩大进入欧盟的契机,但万万没想到自己交易的艺术最后让安倍渔翁得利,恐怕日本做梦都在笑。

因为欧盟和日本签订了 “经济伙伴关系协定”EPA相当于孤立美国,而尴尬的是特朗普提出的零关税区建议两国并未相应。

从2017年特朗普执政以来其真正想推进就是《跨大西洋贸易与伙伴关系协定》,当时2016年双方本已互将关税至0,但由于双方阻力很大,特别是欧洲方面强烈反抗最后只能作罢。

因为欧美关于政府采购、农产品和服务市场准入、数据跨境等敏感议题一直都是谈判的禁区。比如在农业食品的安全标准方面,欧洲采取“预防原则”作为监管核心制度,对于限制或禁止有害物质要求严格,这与美国的粗线条监管模式冲突。

另外关于汽车征收关税问题,很多人都有误区认为美国对欧洲只征收2.5%进口车关税,但欧盟对美国征收10%的关税,所以本次20%汽车关税使得美国获益颇多,特朗普谈判底气会更足。

但实际状况是非也,因为美国对进口皮卡车征税25%让本土企业获益颇丰,所以并不能说美国一定是吃了亏的。

而从国会的表态看,虽然只是一个和特朗普打嘴炮的程度,对总统征税权利限制的法案是象征意义大于实际意义,但若特朗普一旦越过红线,国会就可能会动真格。

对于黄金有什么影响?

为什么要一再强调贸易局势变化的重要性因为这和黄金价格联系紧密。不少分析师误将本轮黄金与贸易摩擦引发的避险情绪相挂钩,在笔者的文章中没有提起过这一状况,而是强调最近要侧重黄金的商品属性,贸易摩擦的缓解是利多金价的。

这个逻辑是美国建立关税壁垒则美国企业会将生产线搬回国内,那必然要兑换美元,造成供不应求,而且海外企业考虑到汇兑损益的影响(美元涨幅过快已经影响了生产经营),那就会选择做多美指,做空黄金的策略。

另外,其实贸易摩擦最受伤的是一些新兴市场经济体,这直接体现在当地货币大幅贬值,当地国家为保住汇率就会选择抛售黄金外储对抗风险,黄金通常来说和大多数资产的负相关性极佳但当所有人都集中抛售后果可想而知,而货币贬值也抑制了实物黄金的需求。

最后由于担忧美保护主义带来的经济下行风险,大宗商品的价格全线暴跌(国内螺纹钢这种除外,有其它原因),从贱金属开始到银再到黄金,有一个有利的证据可以证明笔者的观点,最近商品货币澳元和黄金是同步走强的。

最后细心地投资者可以发现,6月15日黄金大跌近25美元是什么引起的?答:美国公布对中国的1100种共计500亿美元的关税清单。7月11日大跌近15美元什么引起的?答:美国拟公布对中国的2000亿美元进口商品征收10%关税的清单。那下一次重要的时间是什么时候?答:8月31日,目前是否要对这2000亿美元征10%的税处于公众征求意见阶段,所以在经历短暂蜜月期后黄金下个月会不会破1200,我们拭目以待。

周四晚间欧银利率决议及周五美国两大重磅数据的影响见昨日黄金交易提醒》,补充一下,按当前走势我们必须提防德拉基可能会会做出更早加息的暗示,如果说之前一直比较鸽派那略鹰派的信号可能会被市场放大。

附注:每天的交易策略和盘面的看法(外汇、黄金、原油)我都会在8:30前在汇见上公布,和投资者分享也欢迎大家留言交流,账号为“帅的牙匹”,本人无其他小号,所以请认准这一账号。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号