展望下周,将率先迎来欧元区7月消费者信心指数初值、美国6月成屋销售年化总数、美欧的制造业PMI,这些会加大周初欧元兑美元的波动。到了周中,新西兰6月贸易帐、澳大利亚二季度CPI都会使得商品货币出现躁动。英国7月CBI零售先手差值能否挽回上周数据不佳的颓势也令人期待。

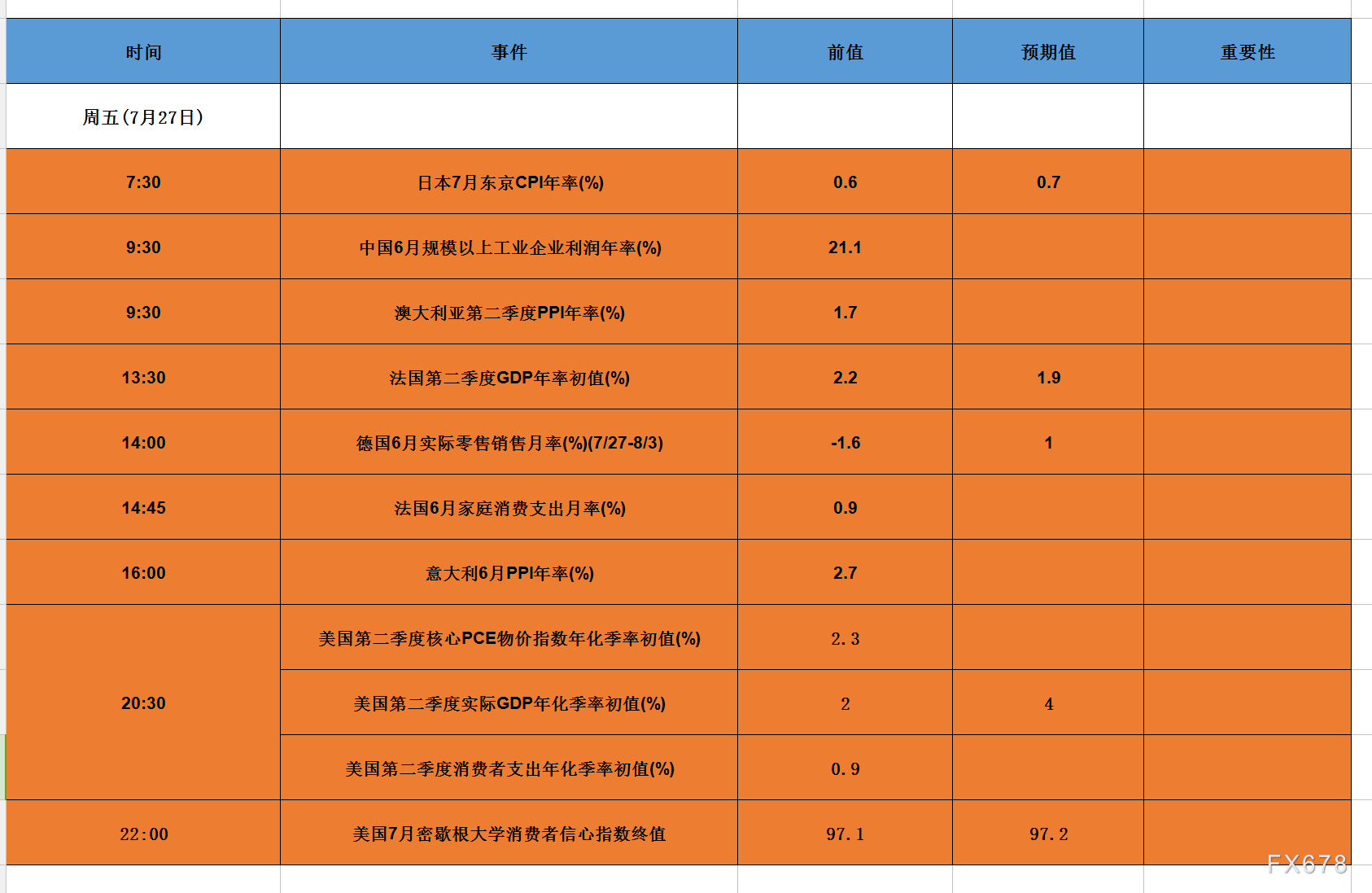

周四,还有欧银利率决议市场需关注利率、退出QE的措辞,当然其中叠加欧美贸易谈判的影响。周五则是迎来美国二季度GDP初值、7月消费者信心指数、二季度核心PCE物价指数等重磅数据,行情反应可能在下周末段加大。

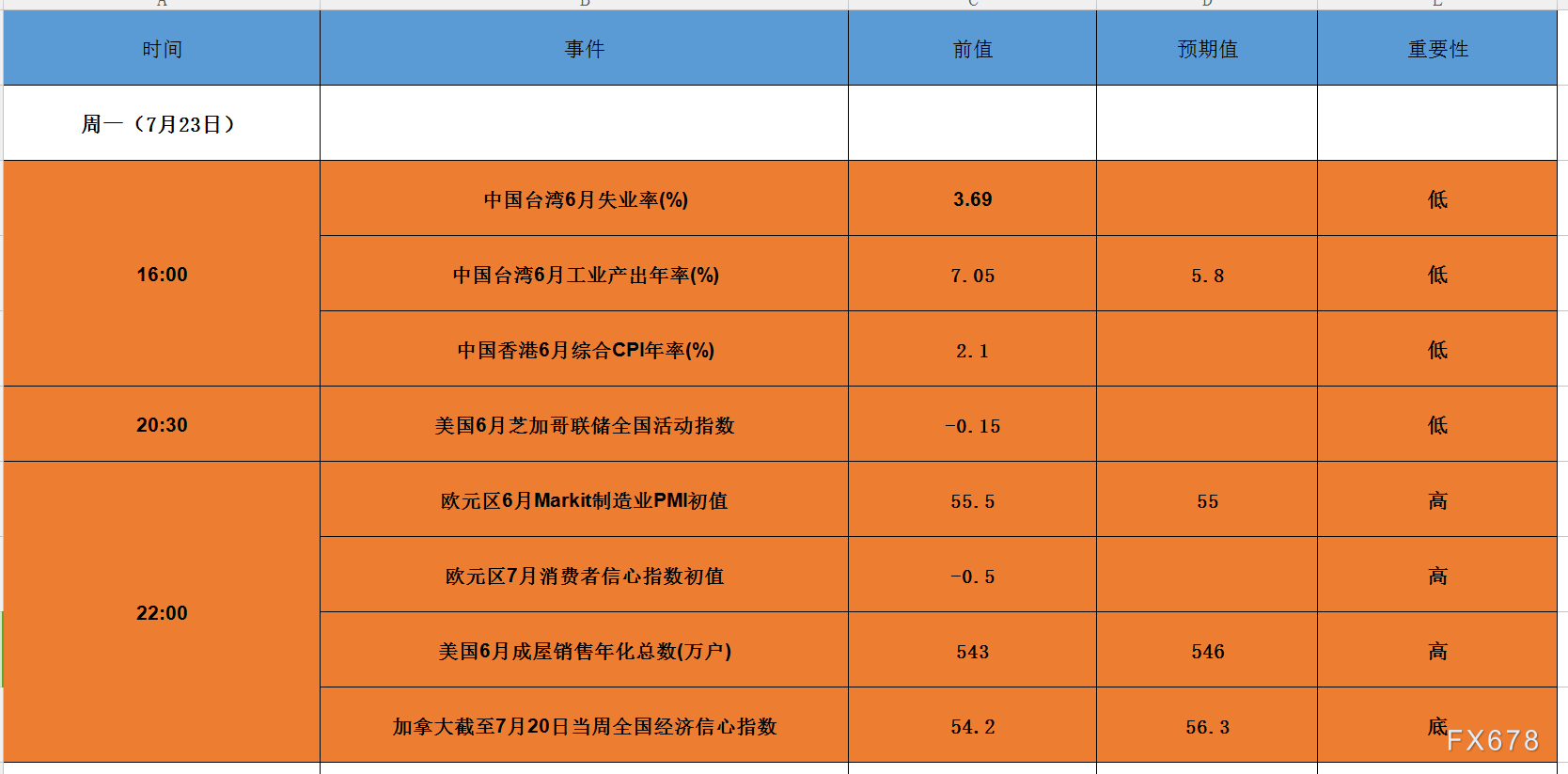

周一(7月23日)关键词:欧美数据博弈、G20峰会的影响

本交易日并未有太多事件、数据,唯一值得注意的是进入纽盘时段,欧元区7月消费者信心指数初值、美国6月成屋销售年化总数,若数据呈现同相关系则欧元兑美元波动加大,若数据出现背离,则可能出现先上后下或先下后上的格局。

值得提醒的是,欧元区消费者信心初值自今年1月触及1.3的高位后不断下滑,上一次更是从0.2年内首次跌至负值0.5,鉴于最近欧元走强,可能会出现逆转结束下行趋势。投资者也可据此评判周四(7月26日)欧银利率决议可能出现的态度,做出提前布局。

(欧元区消费者信心指数折线图)

本周一还有一个特殊性,就是7月21日和22日的周末,在阿根廷会举行G20财长及央行副行长会议,如果美国继续无视贸易紧张局势,发表利己主义言论,那么非美货币还是会承压下跌。预计对伊朗原油出口问题讨论也会提上议程,需谨防油市的大起大落。

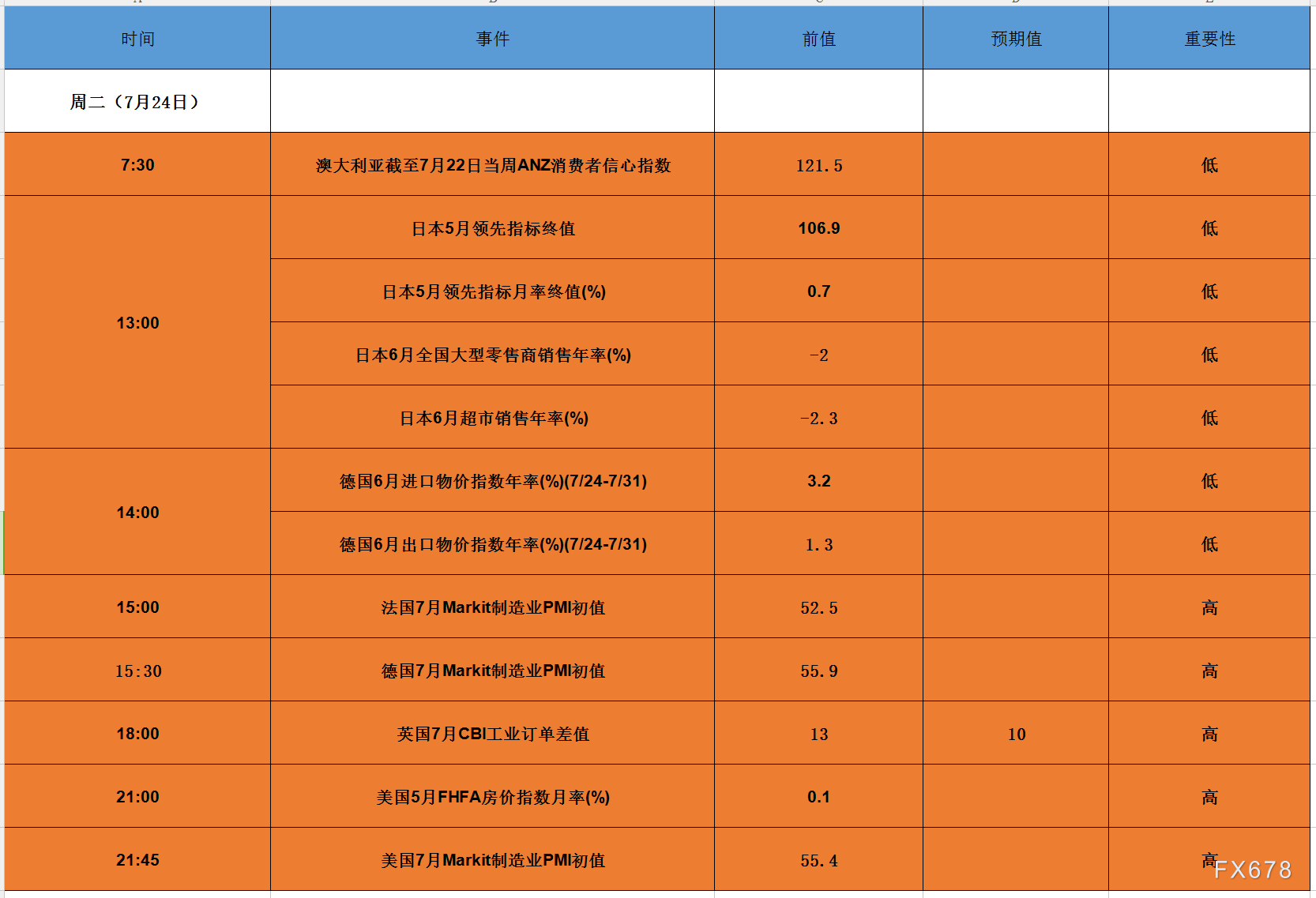

周二(7月24日)关键词:制造业PMI初值、英国7月CBI工业订单差值

周二数据总结为欧元区、欧洲主要国家、美国7月的PMI初值数据。由于欧洲经济增速的放缓,欧元区6月的制造业PMI已经跌至2016年12月水平,美国的制造业PMI也因为贸易政策因素,使得制造商担忧供应链和价格高企问题而回落。

目前需要观察的是到底是美国的税改红利边际效应递减继续回落,还是欧元区增速放缓比预计更为严重,制造业PMI通常是一个较好的前瞻指标。

另外还有英国7月CBI工业订单差值,在6月时改数据升至11,创6个月新高。这对于本次数据不利,因为从上周的CPI数据不佳、零售销售放缓表明或很难有超越前值的表现。该指标代表整个制造业订单净增长,如果未来制造业产出将增加,预示经济增长动力增强,则短线利好英镑,但长线仍受到脱欧乱局钳制。

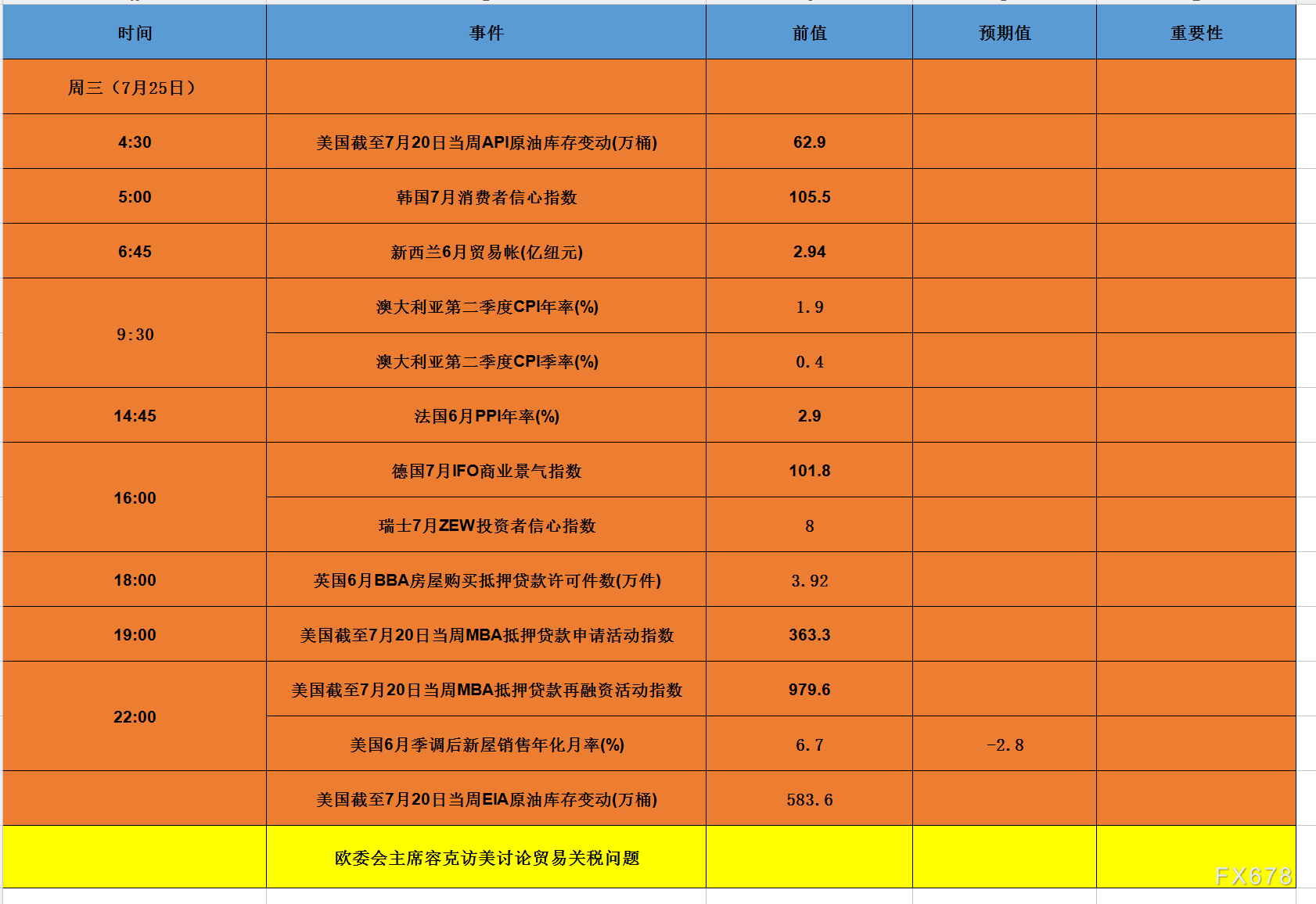

周三(7月25日)关键词:美国总统特朗普与欧盟进行贸易谈判、EIA、API原油库存数据、澳大利亚CPI、新西兰贸易帐

数据方面,当日API、EIA原油库存数据先后公布将对油价产生短线影响,之前原油库存都大幅上升,不过由于美国成品油需求强劲,抵消了这一因素,需留意市场可能遵循“买预期,卖事实”的操作风格,数据仅有短线反应。

在亚洲时段,新西兰6月贸易帐值得重视,因其经济严重依赖单一出口。随后澳大利亚也会公布二季度CPI,之前两个季度均保持1.9%不变,CPI与工资增速紧密挂钩,如果劳动力市场趋紧引发的薪资上涨覆盖了家庭债务高企的因素,那么澳洲联储可能考虑提前加息时间,因为通胀目标达成是一个重要衡量指标,这会利好澳元,反之则利空。

进入到欧洲时段还有一些零散的数据,包括德国7月IFO商业景气指数、瑞士7月ZEW投资者信心指数、英国7月CBI零售销售差值等。

事件性因素包含欧盟委员会主席容克访美,预计将寻求说服特朗普放弃对欧盟钢铝产品以及汽车关税的征收。鉴于特朗普善变的行事风格,欧盟做了两手准备一是联合日本互相免除关税,二是拟定了一份包括美国煤炭、药品的新关税清单,以备不时之需。

如果谈判破裂,美国强调优先第一原则,恐使得强美元再现,非美货币、黄金都可能承压继续下跌。

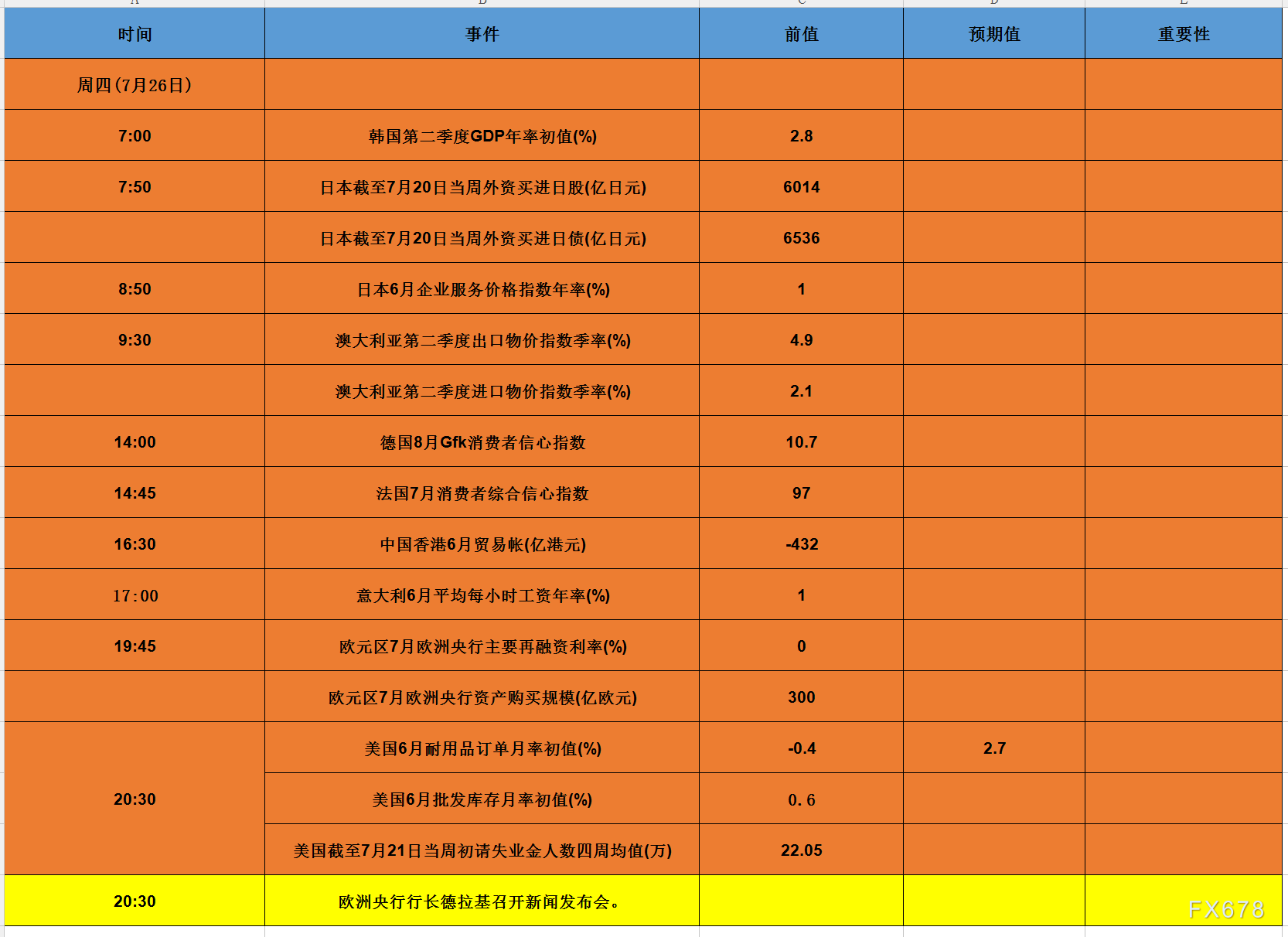

周四(7月26日)关键词:欧银利率决议、美国当周初请失业金人数

本交易日有欧银利率决议,在6月份的利率决议中,德拉基声称在明年夏天前都会维持当前利率,不过在今年底会取消每月购债300亿欧元得债务退出QE,预计从今年10月起缩减购置债券规模至每月150亿欧元持续三个月。

欧银虽然将2019年通胀水平从此前的1.4%上调至1.7%,不过调降经济增速预期从2.4%至2.1%。本次会议关注的重点是在通胀持续具备自主性恢复到目标价位的情况下,措辞会否发生转变,或者明确明年加息的具体时间。若在明年7月加息则提升欧元,反之明年年底12月加息则利空欧元。

美国方面则是有当周初请失业金人数,由于美国劳动力市场紧凑、经济快速扩张、通胀温和上扬,此项数据或仅有短线影响,毕竟失业率维持在17年的低位,美国已经实现充分就业。不过需要观察的是,在贸易摩擦影响下会否有重大变数,美国人预期薪资增长会否过于乐观,自愿性失业最终可能仍无法提振通胀,还有耐用品数量订单数据也值得重视。

另外,俄罗斯总统普京计划访问南非,参加金砖国家(BRICS)峰会,至7月27日,其一直希望摆脱对美元的依赖,曾在4月份大幅减持美债购入黄金,由于金砖国家受到强美元的困扰资金短缺,届时可能会联合起来采取行动。

周五(7月27日)关键词:中国6月规模以上工业企业利润年率、美国第二季度实际GDP年化季率初值、美国第二季度核心PCE物价指数年化季率初值

亚洲时段,中国6月工业企业利润年率值得关注,之前的企业利润和固定投资包括经济增速都出现小幅下滑,如果贸易政策影响扩大,那么美元兑离岸、在岸人民币存在上行风险。

欧洲时段,主要是法国二季度GDP和德国零售销售数据,根据数据预测,法国二季度的GDP初值可能大幅下滑,预计破2%录得1.9%,不过欧洲经济火车头德国零售销售数据预计大幅好于预期,这主要是由于一季度下滑过大所致,并不能代表数据本身有多好。

最后,进入到纽盘时段,美国第二季度核心PCE物价指数年化季率初值、美国第二季度实际GDP年化季率初值、美国第二季度消费者支出年化季率初值在当日北京时间20:30一齐亮相。

之前美国5月核心pCE物价指数首次达到2%的目标,为六年来首次,在贸易摩擦的关税和油价总体维持在较高水位的外部因素加持条件下,预计数据会较好。另外,对于美国二季度的GDP,特朗普也暗示会达到4%的,不少投行预测会高于这个水平,这将是一季度的两倍。

不过鉴于这样的经济增长不具备可持续性,当利多兑现后,投资者仍需小心日内反转走势的发生。稍晚22:00还有美国7月消费者信心指数终值,可能会扩大涨势或跌势。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号