当前的市场行情也是如此,经常出现逻辑与盘面行情的背离,以下为笔者观测到的4大怪诞现象,来看看你有没有中招。

传统避险资产全部折戟,美元独强

自4月中旬以来黄金已经下跌了逾100美元,目前丝毫没有止跌企稳的迹象。除了黄金,诸如日元、瑞郎等传统避险货币兑美元也分别下挫4.7%和4.2%。

这令人匪夷所思,因为在此期间并不缺乏风险事件,主要包括全球贸易摩擦升级包括中美两大经济体、美国与G7传统盟友撕逼,欧洲民粹主义高企引发的难民、移民问题分歧、英国脱欧乱局,美对中东(叙利亚和伊朗)以及朝鲜半岛局势的微妙关系。

虽然目前尚未有政治领导人更换,战争等黑天鹅事件的爆发,不过市场这么快摒弃传统避险资产投入美元怀抱让人生疑。

尽管部分分析师将锅甩给美元资产回流和新兴市场的“美元荒”,不过了解20世纪30年代斯穆特-霍利关税法带来毁灭性影响的投资者应该明白,尽一切可能做对冲资产组合投资的重要性,但是除了黄金,外汇币种也纷纷缴械投降。

法国兴业银行策略师基特·朱克斯在一份报告中写道:面对贸易紧张局势,市场似乎相当自满,丧失了必要的谨慎。当然面对市场这一行为,也可以解释为贸易摩擦对经济增长以及金融市场的影响还不明显,投资者们似乎还没有感觉到威胁甚至不屑一顾。

不过更有可能的是,聪明的资金并不担忧贸易摩擦会给金融市场带来严重冲击,就如笔者上午写的《黄金交易提醒中》主流国家的贸易对峙不过是一出好戏,这种风险仅体现在新兴市场。

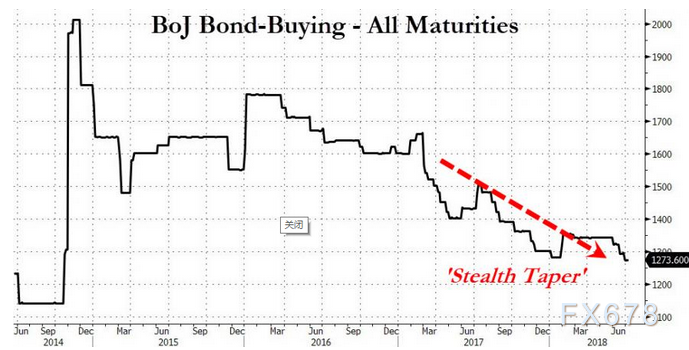

从经济基本面因素来谈,日本和美国的货币政策背离越发严重,消息称日本央行可能在本月30至31日两天的货币会议上承认,通胀率或在未来长达三年的时间里都无法达到目标。同时,他们可能将2018、2019和2020财年的所有通胀预期全线下调。

尽管日本已经摆脱通缩困境,在4月底央行删除了“预计2019年达成2%通胀目标”的措辞,如果承认上述论调则标志着其在于通胀问题“博弈”数年之后败北,换言之加息彻底无望。

另外,为了减轻超宽松货币政策中的负利率对金融机构的影响,日银实行了国债利率曲线控制措施,意在使得收益率曲线变得陡峭。然而,这个任务现在看起来越来越艰难了,虽然日银的隐形减码还有操作空间,不过日本各期国债收益率已经崩溃。

三菱日联国际资产管理公司,日债长端利率下滑,标志着市场对日本央行走向货币政策正常化的预期失去信心。

再看瑞郎,由于由于瑞士属于小型的开放经济体,尽管其与亚洲部分国家的直接进出口敞口较低,但由于其对金属价格敏感,而近期大宗商品尤其以黑色系金属持续暴跌(个别螺纹钢除外),瑞郎很容易受到影响。

除了瑞士本身的经济情况,该国央行的态度也是影响瑞郎走势的因素之一。法国农业信贷分析称,即便风险规避的情绪再次袭来,瑞士国家银行强势的货币政策立场也已经减少了瑞郎作为避险资产的属性。

市场波动性降低

下图为美国债券市场和主要外汇利率的平均波动性

从市场的波动性就可以看出投资者的态度。虽然在今年2月份收到VIX恐慌指数飙升影响,波动性指数有所提高,但随后又再次回落。目前美国公债市场隐含波动率正回落至纪录低点,这表明市场对于美国经济稳健扩张深信不疑。

与芝加哥期权交易所波动率指数相关的近月期货周二收于今年2月美国股市创纪录大幅波动之前的最低水平。这表明投资者或企业家基本上没有通过交易衍生品包括期权、远期等来防范股票、债券或者货币价格的大幅波动

中国股市和美股差距日益增大

去年美股翻倍的淋漓涨势还历历在目,彼时中国A股以权重股、白马股为代表的上证50出现了一波拉升,全年小涨6.7%。

(上证指数今年日线图)

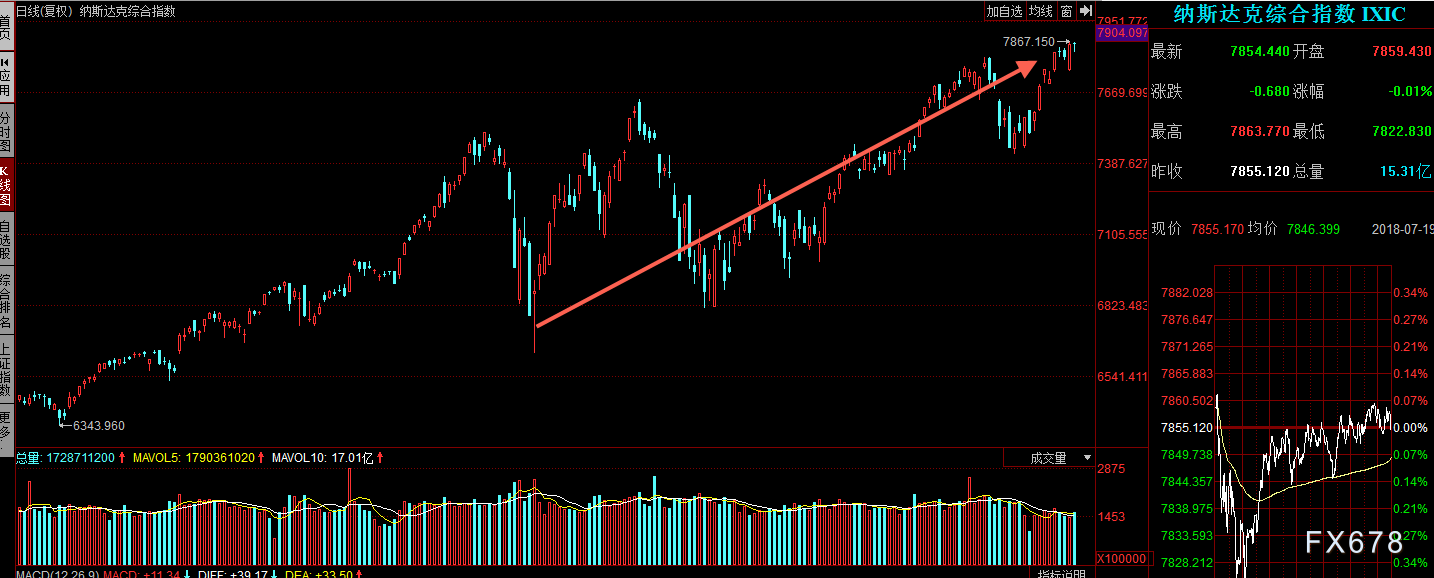

(纳斯达克指数日线图)

随着我国部分个股被纳入MSCI指数,制度上与国际逐渐接轨,本应使得涨幅更少估值较低的中国股市受益,但结果却让很多分析师打脸,同样受到贸易政策冲击,为何资金独宠美股(尤其是纳斯达克指数)。

笔者归结于以下几个原因,首先是指数编制方法及权重股的差异,由于我国奉行总市值加权平均法,这使得上证综指走势受到大盘股的影响极大,国有银行股、中石油及中石化的总市值占比合计高达75%,等于绑架了指数失去参考价值。

当我们看向自由流通市值加权平均法的万得全A指数时可以发现,若与美股做横向比较,08年低点以来万得全A上涨212%。这一涨幅已接近美股的涨幅,反应了我国经济基本面稳健,只是计算方式上有偏差。

第二就是退市制度,由于我国证券市场历史不足30年有很多体制存在固话顽疾,大部分绩差股不能从A股退市。对比中美退市股票数量,过去5年美股平均每年退市约300家,退市率为6.3%,A股过去5年平均每年退市只有5家,退市率为0.3%。

这主要是因为A股退市制度更关注盈利指标,使得许多绩差股在整改期内通过各种会计手段活着利益输送利润来保住壳资源,这导致了资源错配,未来这一负面因素会逐渐消除。

第三,就是我国投资者结构仍是散户居多,追涨杀跌的意愿较强,如果能够持续积极引导养老金或者吸引外资等长线资金入市,我国股市或再创辉煌。

英国加息概率攀升,英镑反而疲软

本周除周一外,一到欧美时段英镑兑美元就有一波下杀,如下图所示。

(英镑兑美元60分钟图)

可是从6月初以来英国8月的加息概率一直在攀升,即使昨日6月通胀数据不佳,卡尼警告无协议脱欧可能重新评判经济前景和利率政策,根据利率期货定价显示8月升息概率震荡走高,目前接近80%。

但吊诡的是,英镑兑美元持续创新低,在笔者撰写本文时已经快触及1.3000的10个月新低,6月、7月镑美下挫继续逾2%。如果英国收紧货币政策可能性放大,英镑兑美元就算没有上涨,至少也应该横盘。

分析认为根本原因还是出在英国脱欧的问题上,回顾近阶段的进程,之前首相梅在乡村官邸契克斯别墅就“脱欧”协议达成英银、欧设置货物自由贸易区,并谋求金融业服务市场的独立性。不过三位高管因不满其立场不够强硬离职施压,在本周一、本周二首相特雷莎·梅分别与强硬派、保守党亲欧派分别就贸易法案的修改继续交锋。

梅的让步避免了其政治仕途的终结,但考虑到党内、党外挑战增多,如果难以解决这一问题。那么英镑兑美元只有两种结局,数据向好日内反弹后向下,数据不好叠加政治危局出现瀑布式向下。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号