回顾本轮金价暴跌的三部曲,首先是因为利差因素使得资金回流美元资产,然后新兴市场遭遇股汇双杀,货币贬值抑制实物黄金需求、各国纷纷抛售黄金外汇储备稳定汇率。最后美债、日元等避险资产分流资金,技术面死叉明确看空情况下,投机性资金踩踏抛售。

特朗普频繁闹剧,黄金多头缺乏长线持有信心

据美媒周三(6月27日)报道,特朗普倾向于放弃对中国投资美国技术领域施加新限制的计划,而是利用已有的CFIUS来加强把关。他同时澄清,“这种做法将针对所有国家,而不仅仅是中国。”

对此中国外交部回应:“我们一直认为,当前形势下,更不应当为国家级按正常的经贸投资活动赋予过多的冷战时期的零和思维的政治色彩。”

本周早些时候有消息泄密称,美国财政部正在起草规则,拟禁止中国持股比例在25%以上的公司收购涉及“重大工业技术”的美国公司,具体计划可能最早于6月30日宣布。

但随后美国财长努钦否认了这一谣言,辩解声明不是针对中国,而是针对所有试图窃取我们技术的国家。”此次特朗普希望通过CFIUS来对不同国家的不同实体、不同技术构成的威胁作出适当反应。这相比于其之前采取的措施缓和许多,CFIUS是对抗性较弱的做法。

这当即使得避险情绪降温,美股道琼斯指数高开300个点,美元兑日元跳涨40个点,黄金也有近5美元的跳水。

(黄金一小时图在美股北京时间21:30开盘后急跌)

但随后白宫经济顾问库德洛表示,政府对中国的修订方针不应被描述为“撤退”。叠加市场担忧特朗普可能再征收25%的汽车关税,风险偏好终究回落。

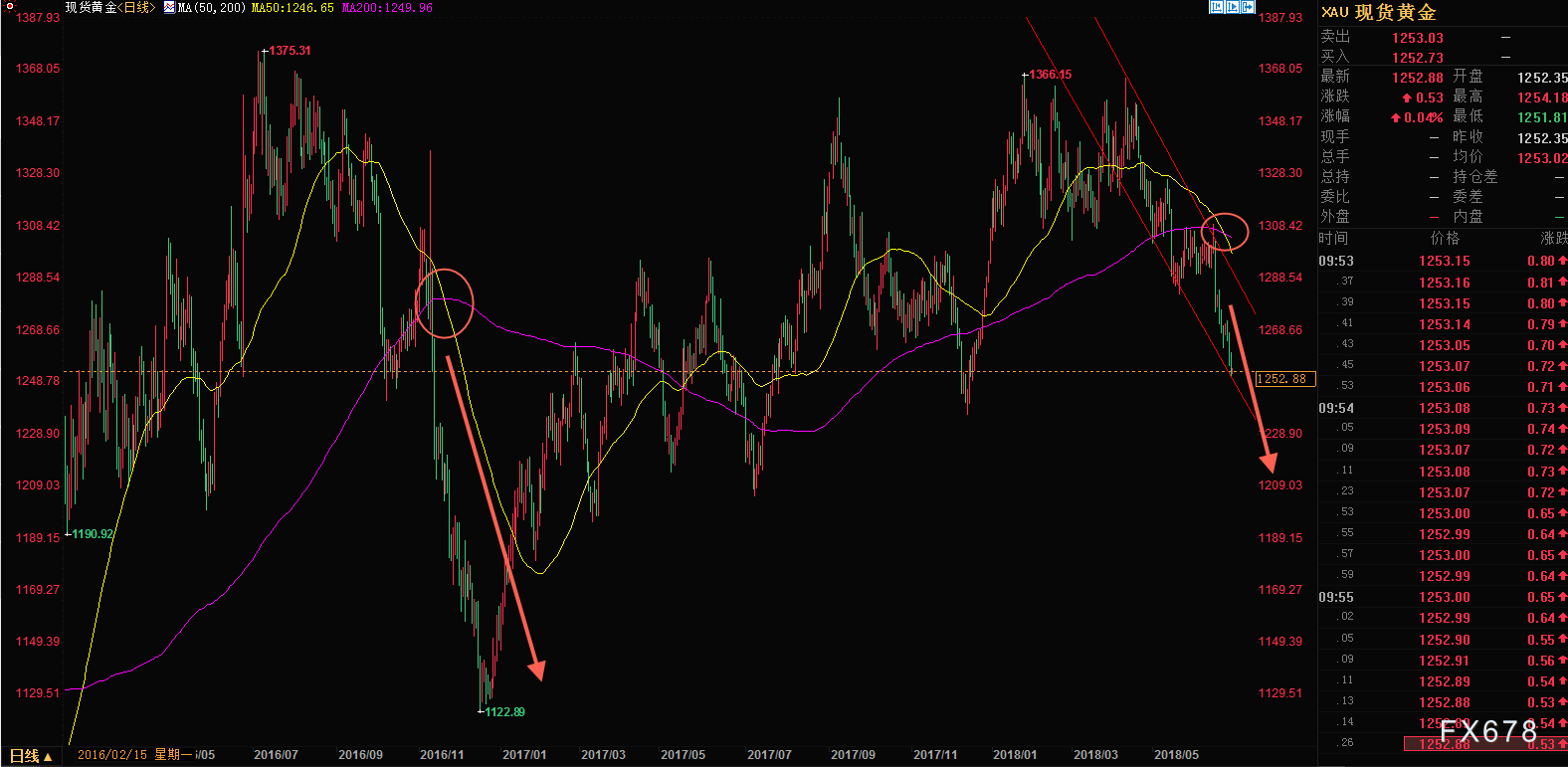

而此时黄金的避险属性依然不见,毕竟没有人愿意在50日均线和200日均线死叉的情况下,率先布局多单承担风险损失,这显然与对冲风险诉求相悖。

上一次黄金出现这一迹象时是2016年11月,此后黄金价格还有12%的下行空间。

(黄金日线图)

此外,特朗普的关税政策已经遭致美国国内组织的反对。在钢铁关税上,特朗普遭到美国国际钢铁协会的指责,美国参议院也在考虑限制其以国家安全为由烂征关税的权利。

预计美国在贸易问题上频繁打脸的迹象还会产生,黄金由避险属性反而会成为其价格上涨的拖累。

对此,汇通网青择认为,因美国政客内部意见不一,由贸易摩擦引发的避险情绪总是左右摇摆,市场担忧这一不确定性而降低了长线黄金多头的持仓。

全球最大黄金ETF--SPDR Gold Trust持仓较上日减少2.94吨,当前持仓量为821.69吨。CFTC报告显示,截至6月19日,基金经理只有10528份合约净多头或看涨,这是两年多来的最低水平。

其实美国内部利益集团纠纷一直存在,只是在奥巴马时代被掩盖处理得较好,但特朗普索性捅破了这一窗户纸,这也难怪美国方面多次立场的转变。

黄金本轮下跌的三部曲

除了风险情绪的带动,悉数本轮黄金的暴跌可分为三个阶段。

阶段一:美国经济趋好,美元升值直接使得黄金计价成本提高

美国劳动力市场趋紧,失业率、工资增速续创今年最佳表现,另外美联储之前的货币政策声明中用到通胀达到2%的对称目标这一措辞,暗示下半年通胀可能保持在2%之上,叠加因其制裁伊朗石油出口造成的油价高企的外部因素,这是美联储加快收紧货币政策的信心所在。

事实证明,美联储年内已经2次加息,而根据最新的加息点阵图,年内预测共加息4次的人数也略多于3次。由于美国与各直系货币对央行货币政策背离加大,体现在基准利率息差扩大,资金追逐高收益的美元这直接使得黄金的计价成本提高。

从汇市的角度而言,今年以来美元兑几乎所有直系货币对上涨(除日元),兑加元、澳元等商品货币更是涨近6%。而黄金由于年初的暴涨,至今兑美元年内跌不足4%,或预示着还有下行空间。

阶段二:新兴市场遭股、汇双杀,货币贬值抑制黄金需求

在第二阶段,美元的单边走强,进一步引发了投机性资金的涌入,50日均线和200日均线的低位金叉预示着牛市的起步。在此背景下,新兴市场开始失血,之前大多国家都低借美元投资,但当蜜月发展期过后投资泡沫破裂。

最终的结果是当地货币快速贬值,企业盈利能力堪忧,这种负循环反馈又使得资金跑步式的立场,就像多米诺骨牌一样,这是连锁反应。

在货币贬值的前提下,黄金的实物需求也被抑制,印度5月黄金进口锐减6成。德国商业银行表示,由于最近没有黄金需求的其他消息,黄金大概仍然通过期货市场出售。投机性净多头头寸有可能在此期间转换为净空头头寸。

不仅是如此,像土耳其等国家采用黄金储备作为银行存款准备金,当本币严重贬值时抛售黄金外储补充准备金成为他们的首选。

其它企业资产管理计划也一样,黄金作为传统的避险资产是资产配置的重要一环,但当全球股市、汇市(除美元外)大多下跌的情况下,集体抛售黄金反而使得其成为最不受待见的资产。

阶段三:美国高压下,美债、日元持续抢手分流资金

市场原本以为贸易摩擦的引发,可能使黄金走出颓势,但实际资金却选择日元、美债作为首要资产。

比如拿著名投行高盛来说,已经关闭了做空美国国债的顶级交易。它们曾在去年11月做空10年期国债当时收益率为2.36%,现在已经获利出局,这可能预示着美债会越发抢手,而这会分流市场仅剩的残余资金。

日元的话则是受益于贸易摩擦局势的发酵,几乎每一次美国在贸易问题上的强硬表态都会使得日元暴涨。长期以来日本企业持有大量的海外资产,这一次的贸易壁垒建设挫伤了他们海外投资的信心,资金回流导致融资性货币需求大增。

目前日元兑美元还有2%的涨幅,是唯一上半年强于美元的币种。

市场资金用脚投票下趋势已经越发明朗,未来纵使贸易摩擦升温资金也不会关照黄金,但美国方面示弱引起的避险情绪衰退却会使得黄金下跌。

原油价格鹤立鸡群,但通缩风险大于通胀

近阶段原油的飙涨引起了市场的关注,近一周时间美、布两油续创新高。原油的价格受益因本周EIA和API原油库存远超预期骤降,而OPEC会议上主要产油国的产量无法弥补委内瑞拉等国停产及美油运输问题的短缺。

可以说,原油价格上涨只是事件性因素引发,未来全球经济在贸易摩擦的加持下,通缩风险反大于通胀。

由于资金回流美国可能会出现流动性危机,这也是央行近期定向降准并在美联储6月加息时没有随行就市的原因。在一个现金为王的时代,黄金这种无息资产的吸引力下降,购买黄金意味着浪费更多借贷的机会成本。

那黄金何时才是底,笔者以为当价格跌至各国央行外汇储备购入成本价时,价值才能有所体现,2016年的年初有人调侃我们经历了“油比水便宜的时代”,黄金的狂热退潮只不过是历史的又一次演绎罢了。

技术分析

指标上看,均线称口头排列发散向下压制,MACD呈现“倒鸭子张嘴”形态,进入零轴下方绿柱不断放大,显示为加速下跌的空头讯号。但值得注意的是,目前已经跌至下降通道下沿短期下行空间不大。

未来又两种可能走势一是反弹到1265附近在做下跌,二是以横盘的方式短暂休整后继续下。若是第二种情况则为极弱势的表现,下方的第一目标位在1240位置左右。

(黄金日线图)

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号