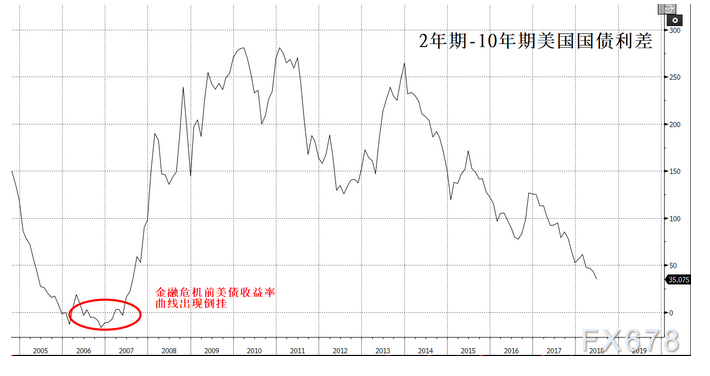

另外,美债长短期债券息差进一步缩小,收益率曲线走平或倒挂仅一步之遥,考虑到美元和黄金的负相关性,中期金价仍存反弹契机。油价昨日因消息因素继续录得大涨,但其它大宗商品表现平淡,通胀温和回升料仍是常态,故对金价提振有限。

贸易摩擦加码,金价依旧保持“佛系”

由于特朗普对他国以国家安全为由高举贸易保护大旗,叠加全球经济、贸易联动性日益增强,全球供应链正面临前所未有的危机。

据悉,加拿大拟对中国等国实施钢材进口配额和关税,方案预计在下周公布,以防止国外钢铁产业逃避美国关税而蜂拥输出至加拿大,这会挤压本国就业机会并造成产能过剩。预计这只是一个先兆,未来其他各国或纷纷建立贸易壁垒以捍卫本国利益抑或是维护本国产业经营。

由此可见贸易摩擦不断加码,不过金价却保持“佛系”盘面上不涨反跌。有部分原因是美国参议院考虑限制特朗普加征关税的单方面权利,此举将给特朗普的贸易行动带来更大压力,或降温贸易摩擦引起的避险情绪。

不过在此之前美国除了关税征收可能还有进一步的排外动作,按照美国政府此前的计划,将在6月30日公布一份限制外资在美投资政策。只是目前内部意见尚不统一,导致官员们频繁释放混轮信息。但特朗普周二(6月26日)宣称,他倾向于限制他国在敏感技术领域的对美投资。

即使贸易摩擦加码,黄金弃疗下跌的疲软走势也难以改变,这在此前多个交易日都有印证,这主要是以下4个原因。

欧系货币对疲软带动美指上涨,金价深陷泥潭

当我们考虑黄金能否上涨时,美元指数一直是一个重要的衡量指标,尽管在6月20日时两者负相关性达到了-0.08的两年低位,但拉长时间周期背离走势往往会被修正,如果真出现异样则是一个极佳的套利机会。

从目前来看由美元指数上行风险带来的压力依旧存在,技术上笔者在《M头还是W底中》论述了94.2关键性位置,守住的前提下美指可高看一筹,续创新高指日可待。

基本面上,美指这一波的上涨是多向性因素,美国经济稳健增长,甚至有机构高呼二季度经济消费增长有望达到4.5%,为第一季度2.2%的年增长率的两倍,另外核心通胀回升至2%的对称目标位在油价趋稳的前提下也是大概率事件。

基于此美联储具备年内再加息1到2次的资本,叠加其中性偏鹰派人物掌握未来投票权,至少可以肯定即使是渐进式加息,但频率和速度稳定、可靠,难以出现英国央行的“黑天鹅”事件,也不会出现加拿大7月央行摇摆不定的局面。

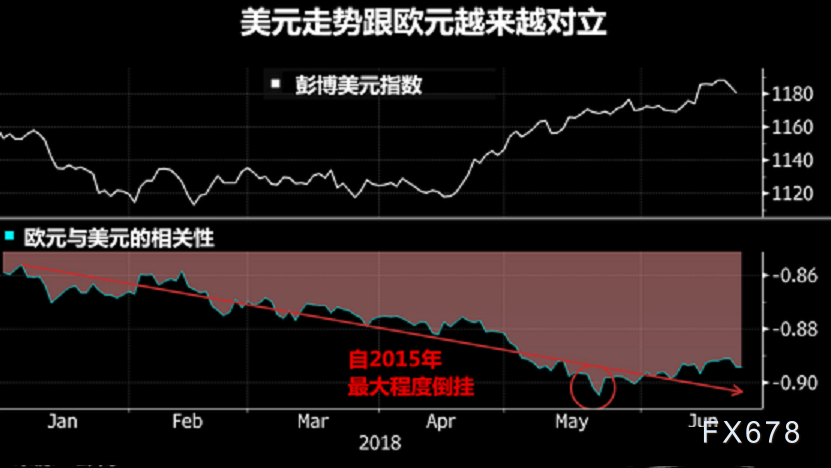

高收益且确定性的美元资产使得新兴市场不断失血,当地货币兑美元持续贬值,这部分权重虽小但是助推美元的第一步。另外的重头戏就是欧系货币对的持续重挫,最近欧元和美元的负相关性明显提升并逐步向-1靠近(-1代表走势完全相反)。

(美元兑欧元的负相关性)

由于意大利扩张财政政策可能引发反欧情绪,德国总理默克尔也内外交困,内部饱受基社党威胁可能分分钟垮台外部德法欧盟预算难以顺利达成,政局不稳、分裂因素一直使得欧元乌云罩顶。

另外,货币政策上对比于美联储,欧银负利率时代可能维持到2019下半年,仅处于退出QE的进程中,两大央行的货币政策背离亦使其承压。在欧元区经济增速自去年4季度起明显放缓的前提下,笔者找不出任何理由看多欧元。

英镑同理,尽管首相特雷莎·梅经历无数曲折最终通过了脱欧法案,但周五(6月28日)起的欧盟峰会讨论并不会顺利,不少企业表示一旦谈判破裂,将全部撤资,这使得其未来商业环境堪忧。

另外,部分官员如哈斯克尔的鸽派言论表示如果金融市场出现混乱可以加大QE筹码,甚至不排除降息的极端行为,使得市场惶恐。

巴克莱预计,2018年英央行不会有加息动作。欧元和英镑这两个权重占比较大的货币如果没有起色,那美指上涨没有太大阻力。黄金深陷泥潭的时间将拉长,即使短期有所反抽依然是做空良机,因为在欧系货币对跌跌不休的状况下,黄金的反弹有悖于美指的上涨,未来一定会修复错误定价。

短期美债遭哄抢,现金为王的时代来临

在风情偏好降低的时候,美债成为资金避险资金的首选。美债长短债利差水平已经收窄至2007年8月的最低水平,距离倒挂仅一步之遥。

(2年期和10年期收益率差值缩小)

短期美债收益于投机性行为,对利率的提升更为敏感,所有造成了超买的现象,但这并不意味着美国10年期国债造人冷眼。

尽管此前俄罗斯大幅抛售意图去美元化,但在收益率冲破3%的心理关口不断回落。美国长期国债和德国的差值仍在扩大。

这些现象表明无论是保险公司、养老基金、被动基金在风险来临时将美债作为资产首选。与此相对的,最大的黄金ETF基金SPDR自6月初起就持续下滑,据最新数据显示,6月25日SPDR黄金持仓降0.54%,ishares白银持仓降0.29%。

当然这在债王冈拉克的眼里看来,美元资产的盛世狂欢是穷途末路的最后挣扎。他认为加息叠加财政政策刺激本身足以令美国经济走上“自杀之旅”。前美联储主席伯南克也认为美国经济可能在2020年坠落悬崖。

如果真如两位大佬所预言,那对于黄金来说中长期将迎来蜜月期,美国经济崩溃将加速资金回流金市,同时以美元为计价的黄金成本压力骤减。考虑到,黄金跌幅较大仅目前从高位已下跌1000点,届时空方回补将十分迅猛。

对此,汇通网青择给投资者分享一个有意思的问题,那就是美联储官员卡普兰昨日称中性利率在2.5%到2.75%,这意味着达到中性利率前仅还有四次加息,说明目前处于收紧货币进程的后半段。

如果年内还有两次加息,无疑就像是兴奋剂,美指可能因为鹰派信号暴涨,但明年起对黄金的抑制作用就开始放缓。过去在加息周期结束6个月前,黄金就开始提前上涨。

通胀温和上行,经济通缩风险下黄金风光不在

一直以来黄金被视为对抗通胀的利器,人们一般以油价作为重要衡量通胀的先行指标。昨日美国方面进一步阻断了伊朗石油出口,并定下11月4日的最后期限,规定从伊朗进口的实有数量下降到0。

消息一出,引发了人们对于原油供需关系导致的担忧,油价飙涨3%,但黄金并未跟随上行,料未来这将成为常态。未来黄金和原油走势还会继续分化,同属大宗商品但我们从通胀问题来看,全球经济有通缩风险。

中国今日的5月企业盈利下滑只是征兆,在贸易关税问题逐渐引向企业投资限制的条件下,会进一步挫伤企业投资动力,这直接导致工业原材料需求放缓。

大宗商品如伦敦锌已经8日连跌,银作为部分工业用料在昨日油价暴涨时也反倒下跌,可以说大宗商品上只有原油因为OPEC会议增产不及预期而单边上涨。笔者在《卖方市场再度回归》中提到,沙特暧昧不清的口头承诺将看跌逻辑再次颠覆。

但黄金可就没那么幸运了,6月也是实物黄金的低潮期。不过随着,期现货差价的缩小,7、8、9月份黄金的季节性因素可能缓解部分下行压力。

技术面:金价游走于下行通道压制,美指惊现金叉信号

从技术上看,黄金价格马上将面临下降通道下沿的支撑,短期不宜过分追空。不过有意思的是,50日均线下穿200日均线,此为空头的强烈信号。

(黄金日线图)

相对的,笔者看了下美指,50日均线上传200日均线为多头,而且沿着上行通道不断上移。

(美指日线图)

这意味着黄金仍有下行空间,未来打到通道上沿将是较好的做空机会。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号