从长线看,贸易阴云带来的经济下行风险将抑制大宗商品的价格和需求或对金价不利,但需注意市场是否对美国经济过于乐观忽略了经济衰退的可能,倘若这一核心逻辑转变,黄金与美元的负相关性会增强并续创昔日辉煌。

道指2年来首次技术破位,避险情绪飙升金价却反应平淡?

周一(6月25日)从亚洲时段开始,全球股市全面重挫,不少新兴市场国家更是遭遇了股、汇双杀。欧洲时段,由难民问题重新引发欧元区分裂矛盾,意大利债市也惨遭抛弃。

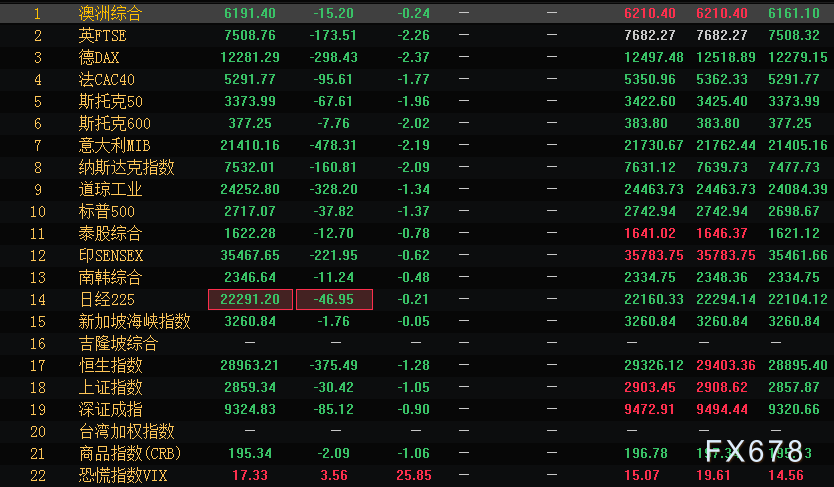

(今天早盘截至9:00几乎所有开或未开盘的主流股市收跌,唯有VIX恐慌指数飙升)

由于贸易摩擦阴云挥之不去,似乎还有愈演愈烈的味道,资金的观望、悲观情绪愈发浓厚。

事件方面,昨日中国副总理刘鹤和欧盟委员会副主席卡泰宁举行会谈,双方都反对单边主义和贸易保护主义的抬头,并坚决拥护多边贸易体制。

最近欧盟和中国都遭受特朗普的最大压力,但美国政府坚持认为当前的交易体系对他们并不公平。

此次中国与欧盟联手应对特朗普关税威胁,从表面上看是对冲世界经济衰退带来的下行风险,但这也可能使得美国的动作更加激进,VIX恐慌指数这两天持续飙升就是信号。

(VIX日线图突破下降压力线飙升)

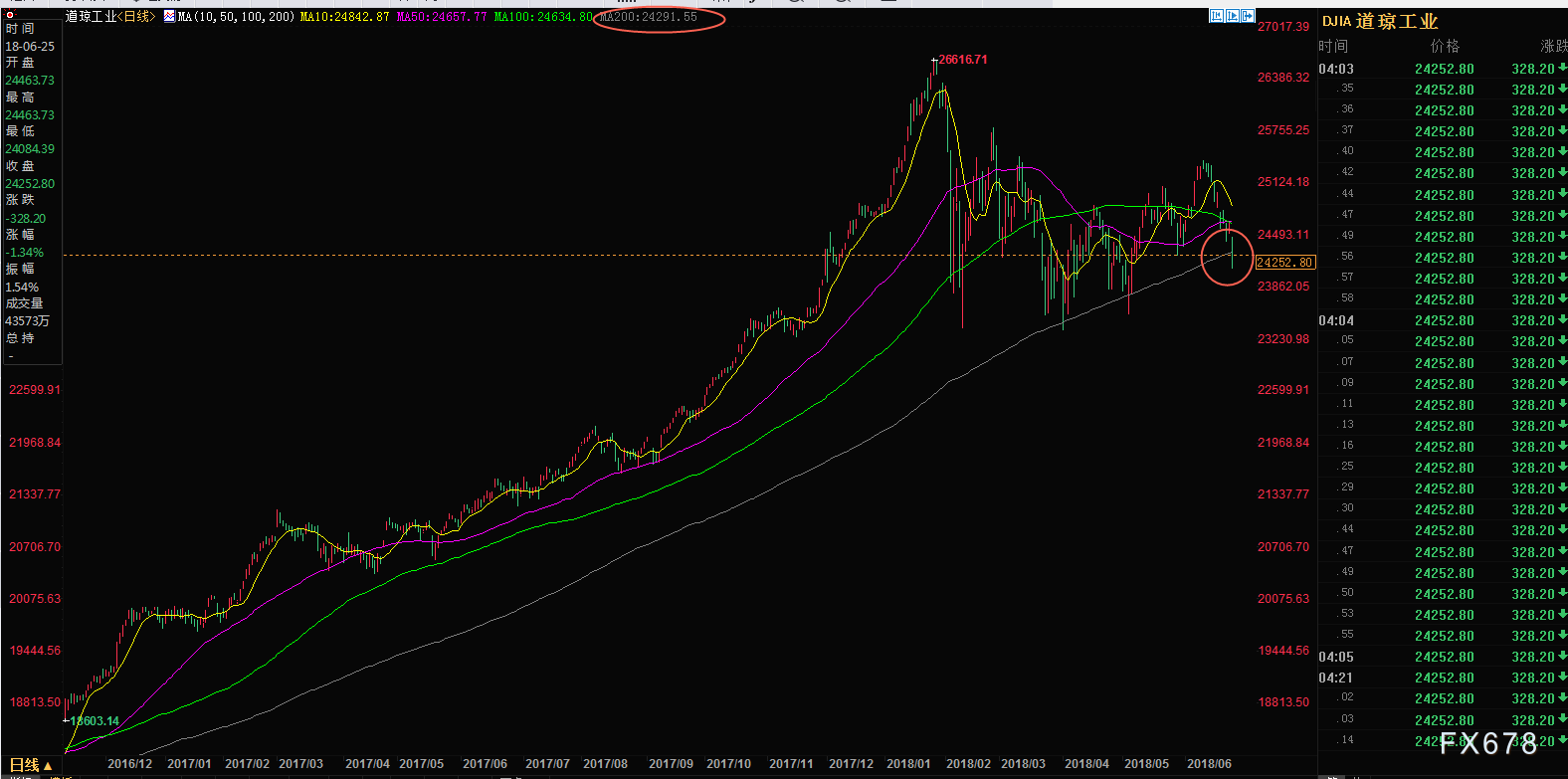

道指也是2年来首次跌破200日均线,这是下跌中继开启的信号。

(道琼斯工业指数日线图,灰色线为200日均线)

按常理来说,黄金在避险情绪高企的状况下理应爆发向上的大行情,但昨日竟还下跌了4美元这令人匪夷所思。在笔者昨日撰写的《三大黑天鹅事件齐飞,唯有它或不是金市“哑弹”》中已经阐述了贸易摩擦引起的恐慌并不能使得金价上涨,资金会对避险资产进行优胜劣汰。

目前来看,日元、瑞郎、美元、美债都是市场的极佳选择,黄金反而会因此频繁失血。即使这一逻辑在未来产生动摇,但没有资金愿意率先押注一个趋势向下的品种,因为提前布局就意味着承担风险损失,这违背了避险资金保值财富的初衷。

即使未来这一逻辑有所动摇,最起码有企稳筑底的需求或是看到其它信号。诸如美指持续暴跌、美债收益率飙升,但很遗憾目前都没有这种迹象。

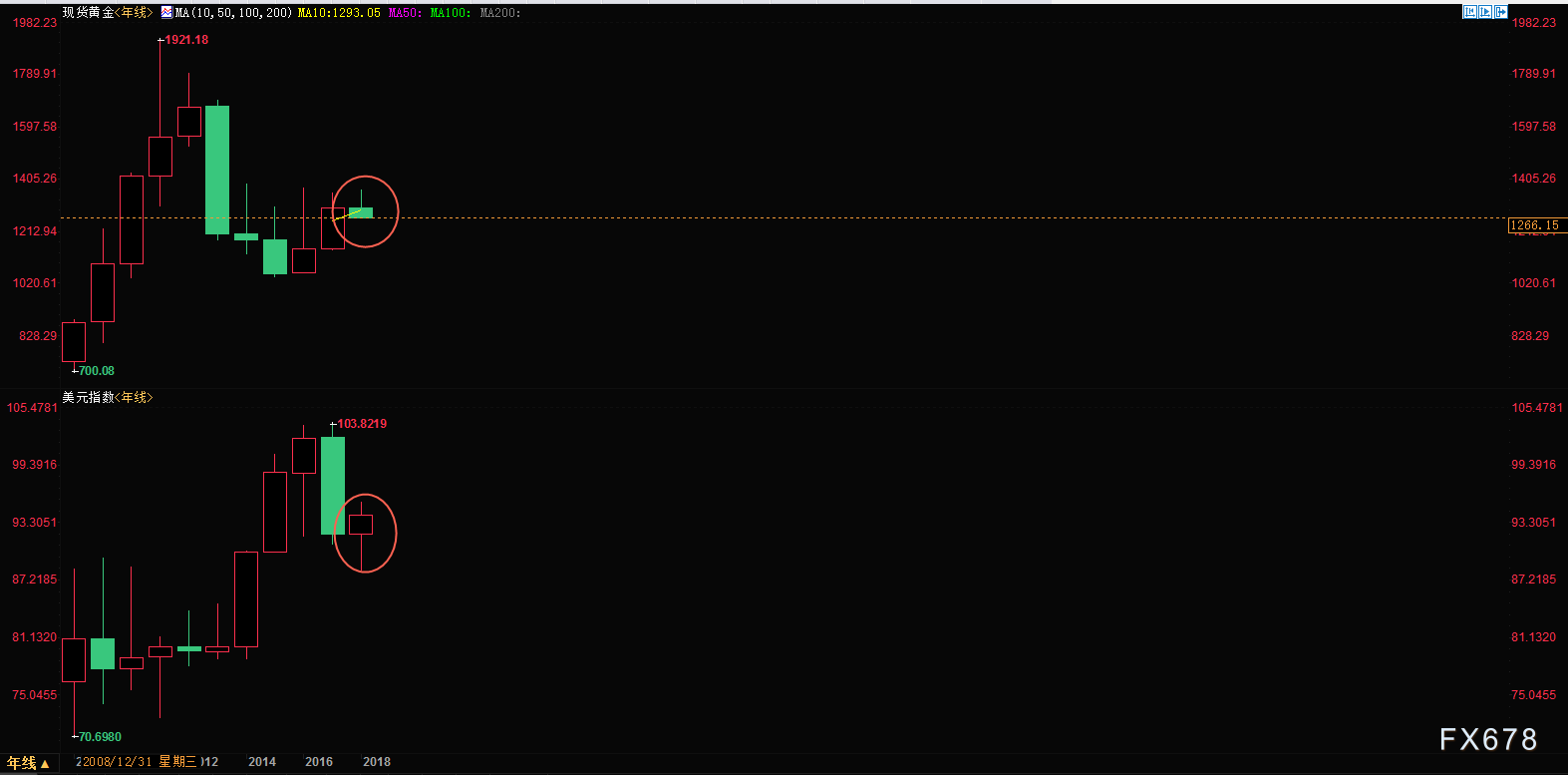

以美指为例自年初以来截至今日仍有2.21%的涨幅,黄金今年以来也只不过跌了2.87%,负相关性依然很强,如今走势只不过是对于前期背离行情的修正。

(黄金和美指年线图对比)

从债券市场角度来看,当美国股市亦遭到外部风险侵扰时,美国债市却没有出现恐慌抛售的场面,相反投资者一涌买入致10年期美债收益率离3%的目标渐行渐远。

(美债和道指的日线对比图)

另外,富达国际和Thomas MillerInvstentments等基金降低了股票持仓。富达的股票仓位从超配降为中性,增加了现金和债券持仓。

但对于黄金这一块资产也是选择了抛售,因为黄金和一般资产的负相关性很好,这是人们长久以来总结的经验,但当所有人遵循这条法令资金集体抛售多单以填补资金空缺时就会出现踩踏现象,金价的抛压反倒变多。

“强者恒强”理念盛行,黄金还需看日元脸色

目前避险品种的“强者恒强”效应显著,并不是之前一起吃“大锅饭”共同享受避险盛宴的状况,黄金若想重拾霸主地位还需要看日元等避险资产的脸色。

日元最近已经替代美元一骑绝尘,即使今日美指早盘表现不佳刷新6月14日的低点,几乎所有直系货币对兑日元都是下跌。之前,美指续创新高,日元也有不俗的表现,今年年以来为由日元兑美元涨逾2%。

(一系列货币兑日元今日走势图)

日元近阶段走强主要和两个因素有关,一个就是日本股市,笔者多次提及其和日元的关联性极强,早盘收盘日经225指数和东证股指都录得0.5%的下跌,早盘日元也的确走强。

这其中的逻辑是,全球贸易摩擦恐慌使得风险偏好降低,人们对企业未来盈利能力忧虑股市重挫,而日本企业持有大量海外资产叠加老龄化人口结构,不少资金选择回流放弃海外投资,这就推升了日元的买盘。

此外,今日安倍晋三意外发话称日本央行宽松政策不是想让日元贬值,希望美国理解其政策。

看得出来,在美国高压政策下,安倍担心引火烧身,毕竟美日贸易逆差也是巨大数额,安倍尽量不去刺激美国方面的敏感神经。这最终导致日元更加受宠,而黄金继续失血。

由于日银一直奉行最宽松的货币政策,稍有鹰派言论或是股市大跌都会推升其走强,投资者需要密切留意,因美元兑日元和黄金的正相关性最近在增强。考虑到贸易摩擦问题持续发酵,全球股市联动效应下,日元对黄金的抽血效应还是会增加。

大宗商品价格水位下行,黄金或承受通缩之难

最近原油价格在OPEC会议后出现6%的报复性反弹较为坚挺,作为最重要的原材料其给人一种商品牛市尚在的错觉,但实际上所有大宗商品价格水位已经明显下倾。

比如金属锌连续8个交易日下跌,创出2015年以来最长的纪录。其它贱金属根据上期所的报价如铝期货价格跌至3月份最低点,沪铜期货抹去6月所有涨幅。

由于贸易摩擦的加剧,人们对于未来工业产品需求担忧,价格亦随市下行。在评判黄金价格时,人们通常用金、银比来作为指标一般70到80为合理水平,超过或不足都会引来资金套利。但最终贱金属的全线溃败带动了银、金等金属价格水平下移,因为银也是工业用料。

而更糟糕的情况是,美国在本周五(6月29日)可能宣布对中国企业在美国境内投资的限制措施,并以国家安全为由打击所有国家的盗窃专利技术问题。

经济学家们表示,如果这一举措得以实施,那么可能对中国经济增速造成0.5%的拖累。当然美国必须对这种“自损800,伤敌1000”的行为付出代价,正是中美近些年的合作投资为美国提供了大量就业机会和税收收入,美国此举无疑自断后路。

但无论最终结果如何,贸易摩擦没有赢家,经济通缩的局面可能会出现,届时可能是“现金为王”的时代,流动性危机如果产生这会使得黄金的计价成本变相提高。

美国经济存在被过分高估的可能,黄金逆袭需紧抓最后救命稻草

正如笔者之前论述的,在避险情绪高企的情况下,市场资金流入美元、美债等资产,但长期来看美元和黄金负相关性绝对可靠,所以如果美国经济被高估,本轮下跌是中期布局黄金的机会。

据《华尔街日报》公布的数据显示,美元与黄金的负相关性在5月达峰值,只是最近呈现下降趋势,并在上周三(6月20日)达到-0.08这一两年低位,未来可能会逐步正常化。

那么美国经济是否被高估呢?据IHS Markit的宏观经济顾问预计,由于减税措施推动消费者和企业支出,美国第二季度的经济消费增长有望达到4.5%,为第一季度2.2%的年增长率的两倍,将是近四年季度中表现最佳的一次。

倘若属实,那么我们需要警惕的是经济衰退会否提前来临,因为一般经济快速增长都发生在周期末端。另外,美国9月的加息概率已经达到72%,12月维持目前加息的概率仅有40%,但与此相对应的是收益率曲线倒挂问题越来越严重。

明天凌晨,美国亚特兰大联储行长和达拉斯联储行长会讲话,投资者可观察他们措辞中释放的信号。虽然近期美指和黄金关联性不强,但从中期来看会回归正常,届时可能修正目前的错杀行情。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号