英镑虽因消除政局不确定性加之零售数据回暖在周初表现尚可,但也受到欧元拖累,一同在下半周开启暴跌。美元兑加元妥妥升破周线级别下降压力线,后市新高可期。另外,因日银利率决议释放鸽派信号,同时避险情绪降温,日元走弱,美元兑日元周线也出现近百点涨幅。

美指王者归来

美元指数在周初并未有太大表现,市场都在屏息期待美联储利率决议以及欧银利率决议的巅峰对决。

在周四凌晨的美联储利率决议上,一如预期上调联邦基准利率25个点。决议声明中也“删除了利率将在一段时间内保持低位”的措词,但却保留了2015年以来一直沿用的“政策依然宽松”。

在对待通胀问题上,提升了 2018年核心PCE通胀率预期,从1.9%调升至2.0%。“加息点阵图”也显示预计年内加息四次人数从7位上升至8位,且据中值预测明年或还有3次加息机会。

无论在措词的修改、还是“加息点阵图”的预示、甚至是对经济的展望都属中性偏鹰,美指受此影响当下出现过40点的拉升。

但随后鲍威尔搅局打乱了这一状况,他认为加息步伐不应过快因通胀迅速回升迹象并不明显。而对于明年以后每次决议后都召开记者发布会一事,他也解释道,这只不过是提高与市场沟通的权益之举,并不想被就此误解为采取更为激进的货币政策。

但美指在周四的欧银利率后,开启“暴走开挂”模式,百点长阳直接刷新阶段新高至95.14,周五出现回落但仍居高位。因欧银对于结束购债规模的拖拉行为,以及下调经济预期和延迟加息都使得市场期望落空。

欧元兑美元的反弹戛然而止,而其权重占比较大推升了美指的上涨。另外,此前对赌欧银鹰派的资金平仓,空头回补加重了美指的暴涨。

展望下周原美国旧金山联储主席威廉姆斯将接棒就任纽约联储主席,中性偏鹰“三巨头”逐渐成形。数据上有美国一季度贸易帐和制造业PMI初值值得关注。

(美元指数日线图)

欧元俯首称臣,一根大阴线改变信仰

在美元和欧元的PK中,欧元再次占据下风。之前因欧洲官员扬言6月讨论退出QE且部分经济数据回暖,使得欧元进入超跌反弹的周期。可实际结果让人失望,市场此前预计8月能够完全退出QE,并在明年年中进行首次加息。

而欧银却表示退出QE将是阶段性计划,预计今年10月起的3个月内缩减300亿欧元的购债规模至150亿欧元,并宣称可能因外部因素作出调整。

关于利率方面,德拉基称明年夏天前都会维持当前利率,市场对此时间解读认为德拉基明显在避重就轻,模糊加息具体时间。

考虑到美联储于2016年底开始加息进程至今已经有2年半,但欧银却挣扎在退出QE,加息更是无从谈起,市场对其政策态度失望透顶。加之德拉基下调了经济增速的预测从2.4%到2.1%,资金已经厌倦德拉基所谓的对欧元区经济充满信心这一说辞。

种种因素叠加效应下,欧元俯首称臣,成本周最惨货币之一,好在周五因5月CPI终值持平预期大幅好于前值扳回一城。

下周投资者需关注欧洲央行论坛,德拉基会发表讲话。数据方面欧元区6月消费者信心指数及6月制造业PMI初值。

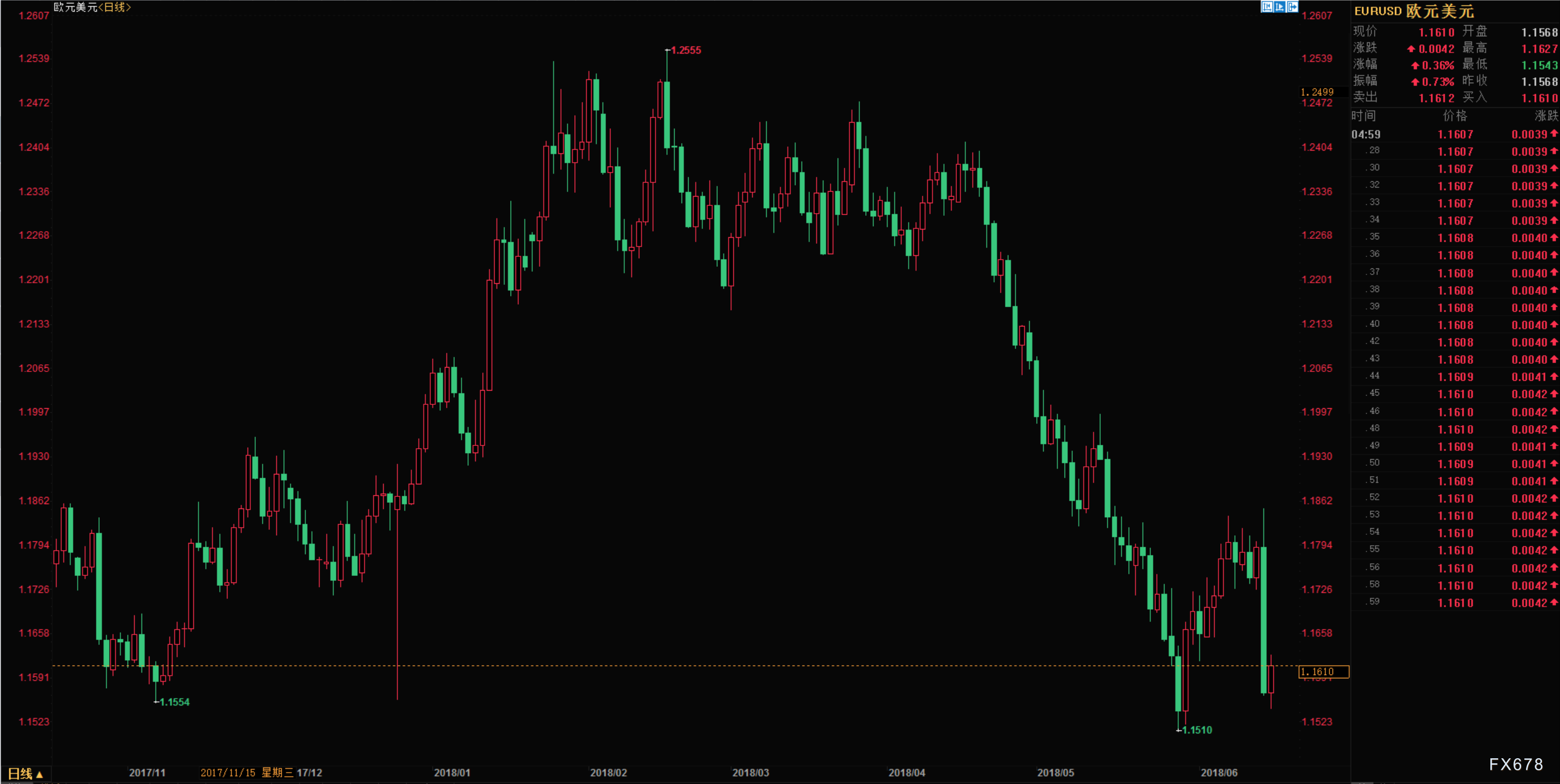

(欧元兑美元日线图)

英镑受累下跌,痛失开门好局

英镑在上半周可谓顺风顺水。从政治局势看,在本周二(6月12日)在特蕾莎·梅做出适当妥协后,脱欧计划得以顺利实施。此前,英国上议院通过一项《退出欧洲联盟法案》修正案,要求英国在“脱欧”后法律体系中保留《欧盟基本权利宪章》,旨在狙击梅此前的主张。即英国必须退出欧洲关税同盟和单一市场,以便完全自主地对外签订自由贸易协定。

但最终英国下议院投票结果支持2提出的110号修正案否决了“亲欧派“125号修正案”。当天的会议上还通过另一项修正案,要求确保内阁不可随意改动现行欧盟法规在消费者、就业和环境保护等领域所保障的个人权利。

这次“硬脱欧”派的大获全胜意味着那些威胁到首相地位特里莎·梅的亲欧实力有所减弱,这稳固了英国内政。也避免了未达成协议“硬脱欧”时可能出现经济混乱的情况。

英镑兑美元一度因此受益飙涨70点。后面就是数据主宰英镑涨跌时刻,周三(6月13日)英国5月CPI持平前值预期,英镑有所回落。不过,周四(6月14日)英国5月零售销售月率大幅好于预期又使得出现了近50点的上涨。

(英镑兑美元60分钟图)

但在欧银利率决议后,英镑也受累出现被动式暴跌,因欧元区经济状况与英国相似,投资者已经在提防下周四(6月21日)英国货币政策会议纪要会否有释放鸽派信号,同时行长卡尼也将在周五(6月22日)讲话很有可能“补刀”致使8月加息概率继续将下降,更具利率期货显示8月加息概率已不足一半。

美元兑加元

这个币种也值得重点关注。笔者在周五的《欧市盘前:美元指数“高烧”不退,金价苦撑无果再失千三关口》已经提示,周线级别上下降趋势线终究被突破,在1.33位置前没有太多阻力。

技术上,MACD呈现鸭子张嘴形态,为加速上涨信号,日线此前在1.3000附近空房多有抵抗,每日纽盘振幅在100点左右,显示多空交战激烈。

(美元兑加元周线图)

基本面上看,本周并没有太多加拿大的重要数据,加元走势疲软还是受到情绪影响。因为美国在贸易政策上并未对昔日同盟国手软,而是同样征收关税。即使在G7峰会后,情况依然未有所好转,特朗普甚至对特鲁多进行人生攻击称其“很不诚实且软弱无能”,其他官员也附和称其背后补刀。

在此背景下,北美自贸谈判进展陷入了僵局。此前,美国考虑和加拿大与魔洗个格子签订双边贸易协定二放弃北美自贸谈判。三方由于在汽车零部件进口问题僵持不下,错过了今年过会通过的最好时机,重新达成协议困难重重。

这给加拿大经济造成不确定性,因其经济结构较单一主要依赖出口,而增设贸易壁垒必定带来巨大影响。美国属于内需拉动经济国家的代表典型,可想而知两者真的互殴起来,加拿大“流血受伤”更为严重。

最后这些都反应在加拿大货币政策,此前市场认为其经济是避风的港湾,加拿大央行也被认为是即美国后年内最有可能第二个加息的国家,但主线逻辑已被破坏,加元恐走出补跌行情。

美元兑日元

本周美元兑日元持续震荡上行。周五的日银利率决议并未改变日元疲软的走势产生较大行情波动,公布后美元兑日元出现了15点的拉升。

具体维持各项利率数值、以及80万亿日元购债规模不变,但却下调了CPI预测认为在0.5%只1%的区间。在通胀离日银2%目标渐行渐远的基础上,结束超宽松政策及收紧货币政策将遥遥无期。随后黑田东彦讲话也没有太多亮点,只是反复强调控制国债收益率曲线和维持低利率的必要性。

值得注意的是,本周四日因削减了日本3至5年期的国债够买规模,从3300亿日元下调至3000亿日元。在购债成本逐渐增高的前提下,日银会否“隐形减码”将是日元走强的关键。

另外,自安倍上台以来经济和通胀双双出现萎缩迹象,加之一系列丑闻缠身,一旦其下台超宽松政策动摇,日元才可能有翻身的机会。不过,在避险情绪降温的情况下,美元兑日元难走出独立行情,更多的是跟随美指上涨而上涨。

(美元兑日元日线图)

澳元兑美元

澳元兑美元周线录得近150点长阴。数据上仅有劳动力市场的信息,具体失业率略降至5.5%,但就业人数大幅下降,因全职人数变动较大。洛威的讲话中也没有太多看点,只是强调短期不可能加息,对于房价缓慢回升保持耐心。

对于经济向好也表达出了自己的担忧,即劳动力市场危机预期,只有工资增长才能真正提振通胀。他在发言中还特别提及了对全球贸易摩擦升级的忧虑。

事实上,虽然朝鲜半岛局势缓解,但中国与美国贸易摩擦加大,澳大利亚夹在其中,影响较大,这或是澳元重挫的原因。

(澳元兑美元日线图)

纽元兑美元

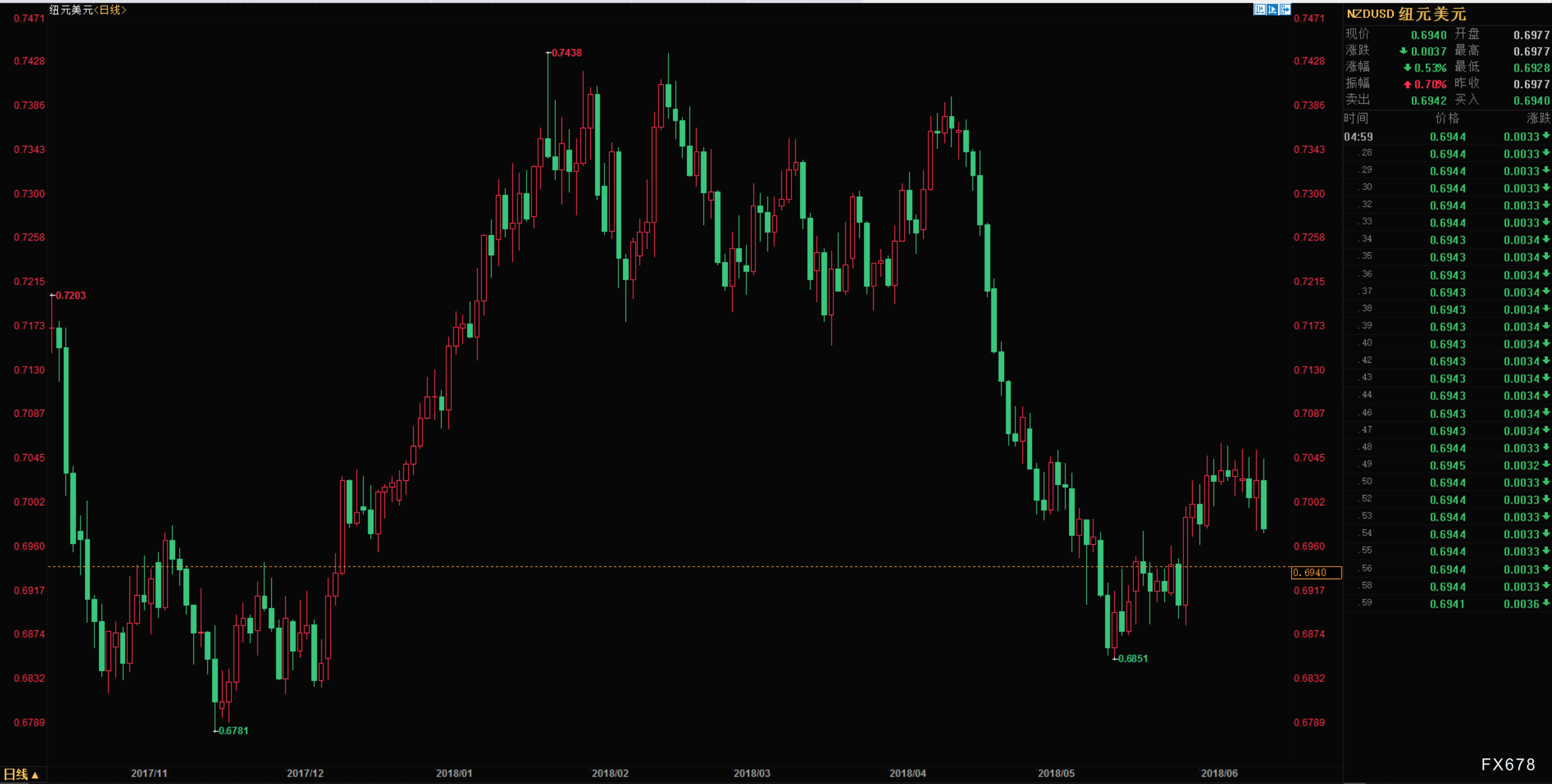

纽元兑美元同样发表现不佳,周线收近100点的大阴,收报0.6940,周跌幅1.34%。

(纽元兑美元日线图)

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号