★乐极生悲,温和CPI触发美元多头结利

美元指数本周出现冲高回落态势,交投于92.35-93.42区间,周升0.01%报92.84;欧元兑美元则先抑后扬,交投于1.1890-1.1968区间;本周基本面并无重大利空消息,但由于前期积累了大量多头头寸, 美元处于超买状态,表现温和的CPI数据触发多头平仓结利,美指折戟于年内高位。

美国劳工部周四(5月10日)公布的数据显示,美国4月核心CPI年率不及预期,这降低了未来几个月通胀率明显高于美联储目标的可能。

分析师评论美国4月CPI数据称,美国4月CPI月率涨幅低于预期,受汽车和机票价格下跌拖累,这降低了未来几个月通货膨胀率明显高于美联储目标的可能。

二手车的价格是自2009年以来的最大单月跌幅,机票价格在四年内跌幅最大,尽管尽管运费较高,劳动力市场吃紧,企业的关税也在增加,但通胀料不会令美联储感到棘手。

不过,与其说是欠佳的通胀数据打压了美元,不如说近期积累的大量美元多头获利盘借此CPI数据趁机平仓结利。CFTC数据显示,截至5月8日,美元净空头头寸降至年内最低点549手,表明近期有持续大量多头买入,但投机性多头客观上有平仓结利需求。

野村证券证券指出,最近几周美指一路攀升,自4月中旬以来升值近5%;这种反弹速度和规模令美元兑许多货币(包括主要货币和新兴市场货币)技术指标处于超买状态。

目前美元兑新兴市场货币和发达市场货币的70%左右RSI指标位于70上方,处于超买水平;过去数年中仅出现过三次这种情况,为2016年11月、2016年5月和2015年3月;每一次都会引发美元回调,在之后的2-3个月内下跌4-6%左右;当RSI处于70上方时,暗示美元超买或高估,则面临反转风险。

基于历史数据,野村证券表示目前美元多头接近极限;美元升势是否停滞,或出现温和回撤,或出现超过5%以上的大调整,都可能取决于外部因素;①国际贸易谈判、②美联储利率预期和③欧元兑美元方向可能将决定美元的下一步方向。

★英银鸽声嘹亮英镑反攻折戟,但险守200日均线或回测M头颈线

英镑兑美元本周横盘震荡于1.3458-1.3617区间;英国本周一如预期维稳利率,但决议声明以及卡尼新闻发布会均意外偏鸽,这扼杀了英镑兑美元多头的反攻势头;英镑一度创年初以来新低,但汇价随后跌幅收窄,仍盘徘徊200日均线附近,表明该处支撑异常稳健,汇价需彻底跌破该均线才有望进一步下行,否则料进入调整行情。

英国央行以7-2比例维持基准利率在0.5%不变,麦卡弗蒂和桑德斯支持加息。在货币政策声明中英国央行下调了GDP和通胀预期,且所有委员同意未来进一步加息可能是渐进和有限的。

英国央行将2018年GDP增速预期下调至1.4%(前值为1.8%);将2019年GDP增速预期下调至1.7%(前值为1.8%);将2020年GDP增速预期下调至1.7%(前值为1.8%)。

此外,英国央行还将2018年第四季度通胀预期下调至2.2%(前值为2.4%);将2019年第四季度通胀预期下调至2.1%(前值为2.2%);将2020年第四季度通胀预期下调至2.0%(前值为2.1%)。

英国央行称,2018年第一季度通胀下滑表明,英镑驱动的通胀因素快速消失,预计通胀率更快降温,两年内回到2%的目标。

声明还表示,大部分委员希望等到未来数月的数据再加息。所有委员同意未来进一步加息可能是渐进和有限的,未来几年只需要有限的收紧。当前市场利率路径暗示,未来三年可能加息三次,每次加息25个基点。这与二月份路径一致。

英国央行行长卡尼称,英国经济、通胀更加疲软,英国经济不满足加息的条件,致英镑跌幅扩大至逾百点,但随后他又称,经济增长的动能将会重启,且对贸易和就业市场给予了积极肯定。

加拿大丰业银行(Scotiabank)认为,英镑兑美元短线前景仍中性偏空,因仍承压于1.3715,此前跌破位于该点位的颈线支撑,确认了双重顶形态的形成;隔夜指数掉期市场利率显示,英国央行8月加息25点的几率略微回升,从而支撑英镑反弹;不过“英国脱欧”政策仍致汇价面临风险,中长期内英镑前景可能仍面临挑战。

日线图上来看,英镑兑美元已经形成了M头形态,布林带已经向下开口,但RSI超卖,多空争夺于200日均线附近;

因汇价处于超卖状态,若空头不能彻底下破200日均线,汇价可能进入调整期,可能回测1.3711附近颈线阻力;

若汇价进入调整期,倾向在1.3711颈线附近带止损做空;

下方支撑位于1.35关口;

上方阻力位于1.36关口、1.3711颈线;

★美国退出伊核协议中东战乱,市场淡定以对美日牛头难按

美元兑日元本周冲高回落,交投于108.75-110.01区间,但周末仍收涨0.28%,报109.37;随着特朗普宣布退出核协议,以及中东战乱再起,地缘政治危机再度吸引全球目光;然而,诡异的是,市场对此似乎并不怎么担心,避险情绪不涨反落;美元兑日元的回落主要是因多头回吐所致,短线趋势中性。

特朗普于北京时间周三(5月9日)2:00宣布对伊核协议的决定。特朗普一直威胁要退出2015年签订的核协议,他希望英国、法国和德国强化协议条款。

让市场担心的是,伊朗革命卫队副司令曾表示,伊朗无惧美国制裁或军事袭击,准备好应对最坏的情况。这或表明若伊朗核协议崩溃,伊朗再度受到制裁其将会采取报复措施。

而美国总统特朗普宣布退出伊朗核计划协议后第三天,以色列猛烈空袭叙利亚境内伊朗目标,报复伊方的火箭弹袭击;俄罗斯、德国和法国对紧张局势升级表达忧虑,呼吁伊以双方保持克制。

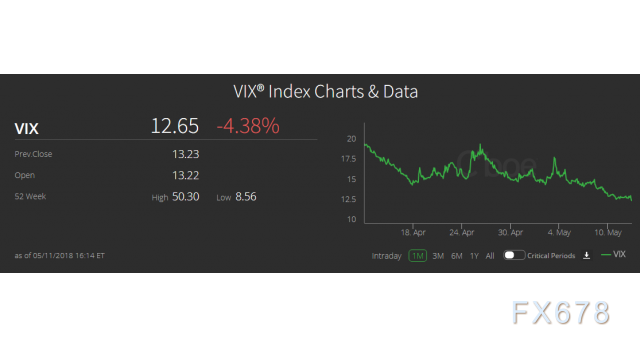

然而,虽然中东局势骤然紧张,市场却似乎对此见怪不怪了,VIX恐慌指数本周不涨反跌,降至2月以来低位13.22,美元兑日元的回落也主要是因美元获利多头平仓结利所致而已。

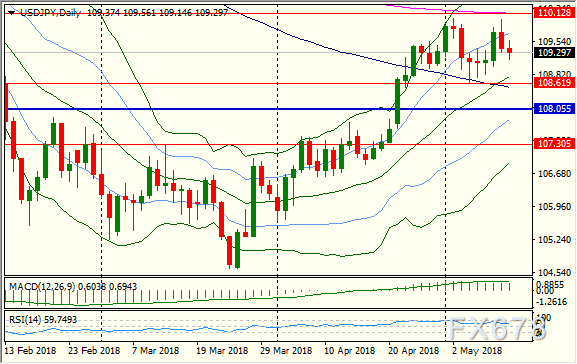

大华银行认为,尽管美元兑日元从高位回撤,但未来1到3周,美元仍有可能测试110.45 / 50的阻力位(在可能出现更持续的回撤之前),该货币对只有突破109才表明目前温和的上行压力有所缓解。

汇通网元易认为,日线图上,MACD死叉,RSI超买后回落,表明汇价面临修正压力,且200日均线对汇价构成明显压制,但汇价需跌破5月4日低点108.64才能形成看跌的M头形态,且100日均线也对汇价构成支撑,短线趋势中性。

下方支撑位于109关口、109.64、100日均线;上方阻力位于110关口以及200日均线110.13。

元易

元易

沪公网安备 31010702001056号

沪公网安备 31010702001056号