美元指数

美元指数已经经历了近4周的暴涨,在创下自去年12月25日以来的高点93.42后,多头终显疲态。

周四(5月10日)美国4月未季调核心CPI年率受汽车和机票价格下跌拖累,录得为2.1%持平前值略不及预期的2.2%,这引发了市场对于未来几个月通货膨胀率是否会持续高于美联储2%政策目标的担忧。同时,也使得美元指数延续了周三(5月9日)以来的跌势。

而此次的核心通胀又与下月即将到来的美联储6月货币政策及会议纪要的措词紧密相关。目前市场普遍预期年内共加息三次的可能性较大,而若想有超预期的动作,就通胀数据而言尚难以支撑。

尽管当周初请失业金数据已经连续166周低于30万关口,连续时间创1970年以来最长,显示美国劳动力市场依旧趋好。但鉴于美指处于近半年来的高位,任何不利因素抑或是中性的经济指标都会被放大,美元多头在无法找佐证美国实施更为激进的货币政策理由后,会选择逢高获利了结,而市场的预期消散从来都是一个提前的过程。

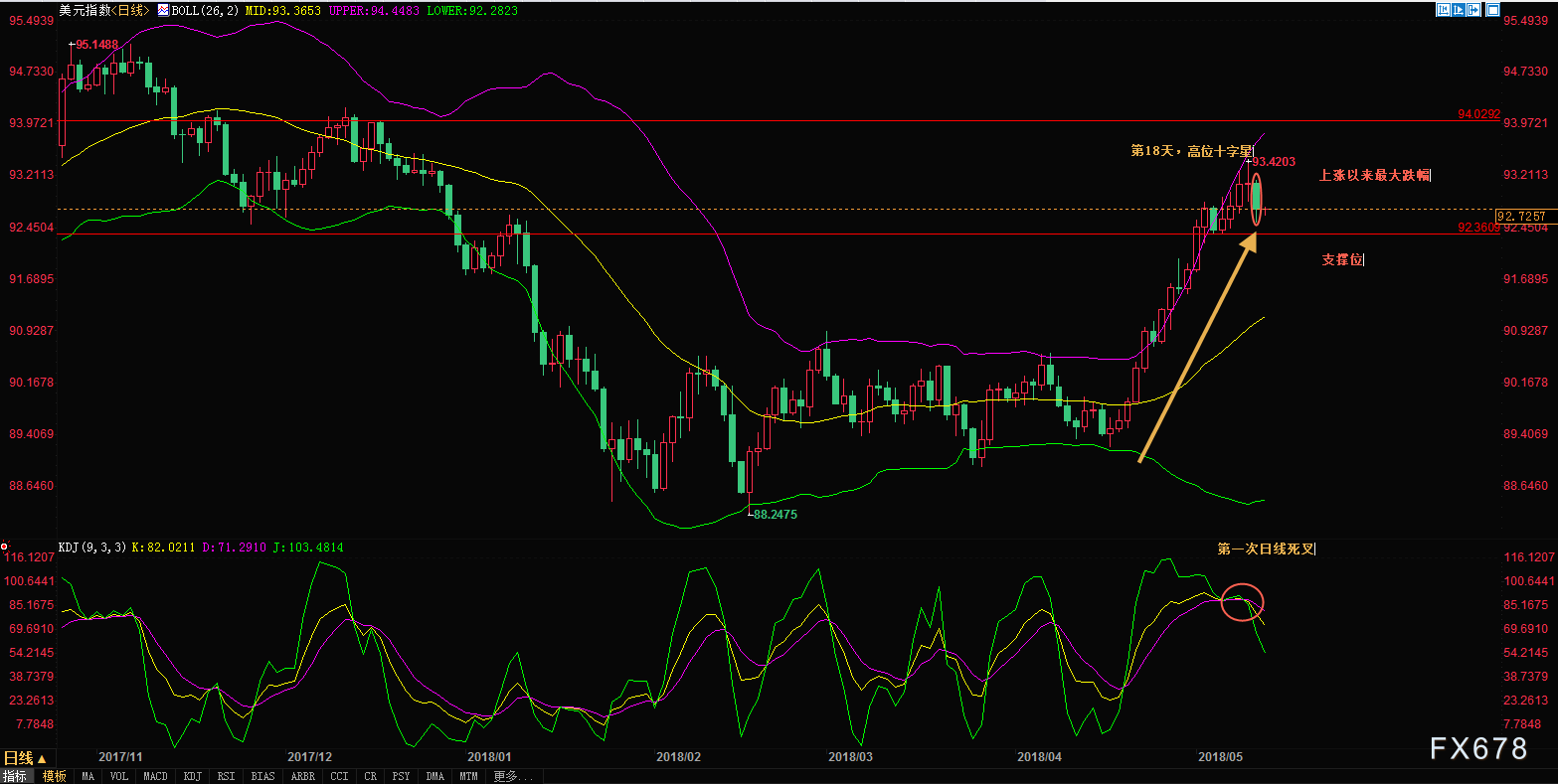

另外,从技术角度看,美指上涨面临第18天的卢卡斯数列关键事件窗口,即从4月17日上涨以来起算至本周四(5月10日)。同时KDJ指标短期也发出顶背离信号,指数不断上涨但指标不创新高甚至出现高位死叉,这是上涨以来日线级别的首次死叉预示着调整的开始。

(美元指数日线图)

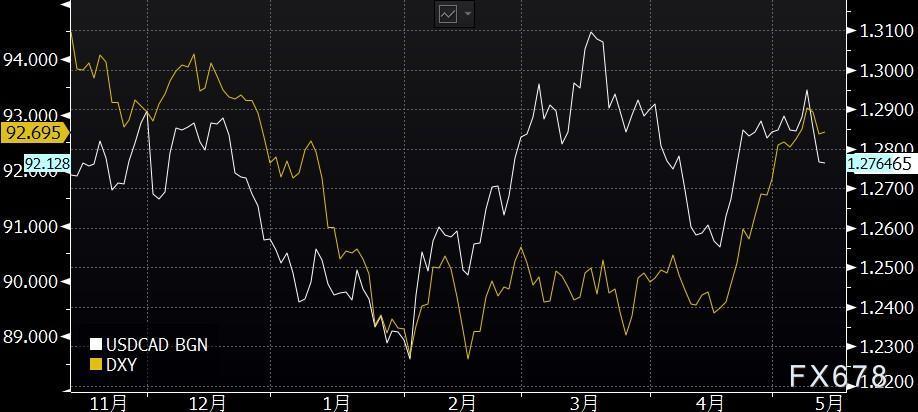

美元指数的下跌,给予了非美货币表现的机会,其中最令人在意的当属美元兑加元这一货币对,相较于其它货币近阶段加元的走势明显更为强劲。下图中可以看到,美加的跌幅明显大于美指。

(白线为美元兑加元走势,黄线为美元指数走势)

这是因为即美国之后加拿大央行是最快有望加息的国家得益于其相对乐观的经济,同时北美自贸协议预计在本月能够顺利达成将进一步助推加元走强。另外,油价的上涨也与商品货币直接挂钩的加元形成了联动效应。

加拿大央行收紧货币的底气来源于通胀和经济前景良好

此前5月1日加拿大公布的2月季调后GDP月率、年率数据令人振奋均大幅好于前值。尽管家庭债务的问题仍然存在,但薪资增长帮助稳定了加拿大的经济,而居民消费的增加又带动了核心通胀物价的上升,形成良性循坏。

基于现在良好的经济基础,加拿大央行对于本国经济复苏更具信心。行长波洛兹则表示,加拿大对于实际利率为负的需求正在逐步减退,对于刺激措施的依赖也在不断减少。尽管他未强调恢复到中性利率的时间。(加拿大与中性利率相比,目前的利率处于低位)

加拿大最有希望成为即美国后今年首度加息的国家

目前市场普遍预期加拿大将是继美国之后今年最快收紧货币政策的国家。此前英镑的5月加息成了泡影,最快也需在今年8月后,而加拿大在7月份加息的概率正在不断升高。

根据利率期货定价显示,加拿大7月加息的总概率升至77.9%,7月利率上升至1.5%(目前为1.25%即加息一次上调25个基点)的可能性也已经过半。

(加拿大央行加息概率时间图)

另外,我们也可以看到7月份的加息概率还在呈现不断上升的态势,照这个趋势发展只要后续的经济数据不太差,那7月的加息可能演变成板上钉钉的事实。

(加拿大7月加息概率变化图)

而今天北京时间周五20:30公布的4月失业率和就业人数变动,是反映其就业经济的一重要指标。目前市场预期失业率维持在5.8%的历史低位,就业人数变动可能会3.23万人下降至2万人,若此数据下降则反应出劳动力市场的人才闲置正在减少,会给予其经济支撑。

北美自贸协议有序推进,结果将于下周揭晓

据最新报道,美国众议院议长保尔·莱恩(Paul Ryan)设定5月17日为北美自由贸易协定(NAFTA)新协议提交国会的通知期限,在此期限前提交,才有机会让目前这届国会通过。而三国都希望尽快达成协议,以避免墨西哥7月1日总统大选和美国11月国会期中选举使得情况变得不可控。

由于美国希望大幅修改这项始于1994年的协议,NAFTA三个成员国美、墨、加之间此前一直存在重大分歧。经历超过八个月漫长会谈后,将会最晚于下周四前出现结果。

问题焦点一直集中在汽车零部件进口的组成比例,美国方面希望达到75%远高于目前的62.5%。

而目前事件似乎朝着有利的方先去走,麦格纳国际首席执行官表示加拿大汽车零部件制造商提高其全年销售额和利润预测后,对与重新谈判北美自由贸易协定的谈判的最终结果持审慎乐观态度。

加拿大外交部长弗理兰(Chrystia Freeland)也对此回应称,自周一以来三国已取得很大进展。他说到:“我们肯定越来越接近最终目标。”

另一方面,墨西哥也在做出努力,墨西哥经济部长Ildefonso Guajardo表示,预期在周五结束前得知是否有可能达成新协议。他与美国及加拿大谈判代表从周一开始就在华盛顿开会,试图弥合重大分歧。

一旦北美自贸协议的架构被重新确定,对于以贸易出口为经济命脉的加拿大是一重大利好,这意味着美国未来的贸易保护主义将不再会威胁其经济发展。

油价上涨

近期除了美指的飙涨,油价的高企也频频抢镜。近期美国退出伊朗核协议引发了原油的暴涨。与此同时,由于OPEC国家的集体减产但市场需求仍旧旺盛,原油库存自去年以来明显下降给予油价长期上涨的支持。

而加拿大一方面作为重要的石油输出国之一,石油的上涨有利于其本国经济。另一方面,加元很容易受大宗商品的价格走势影响,而原油就是最主要的原材料。两者一般呈现正向关系,所以若油价继续上升所产生的联动效应会不断推升加元走强。

技术分析

从形态上看,美元兑加元正处于一个大的三角形收敛图形末端,此前多头打至1.325和近期的1.3000整数关卡后都遇到了极大阻力。同样的下方也有明显支撑,目前点位已经达到了1.2756的第一支撑位,下一个支撑在1.2685附近。指标上布林线轨道走平,在冲击上轨后又回到中轨,趋势成中性;同时MACD虽死叉但鉴于在零轴上方横盘调整的可能较大。

(美元兑加元日线图)

目前美元兑加元可能在6、7月前缩小振幅,等待选择方向突破。上述的北美自贸事件谈判的顺利与否和加拿大经济是否能保持强劲经济,以继续增加7月加息概率,甚至提高至加息两次的可能,包括油价后续的走势都将是方向选择催化剂,根据IMF的全球经济的展望,预计税改对美国经济的正向影响将延续至2020年,所以大概率认为最终向上突破。

据易汇通报价显示,截至北京时间5月11日14:34,美元兑加元报1.2760/62。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号