冈拉克的展示以一个问题开始,那就是:美国衰退即将到来?下图显示,冈拉克至少目前对此并不是很着急,但随着2018年年底的到来,情况可能会发生变化。

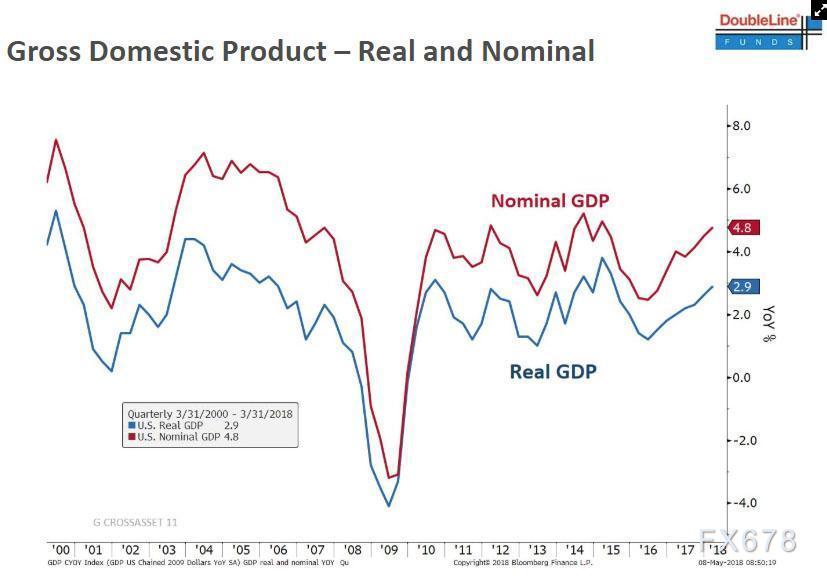

下图显示的是美国真实GDP(蓝线)及名义GDP(红线)变动情况:

冈拉克指出,人人都知道美国经济出现了一些放缓,他补充表示,美国经济的顶峰可能已经过去。

关于通胀

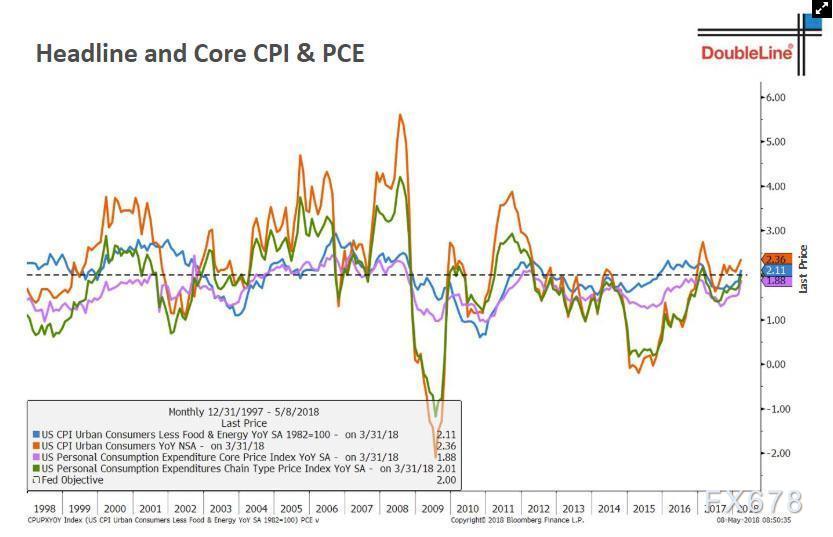

冈拉克表示,美国的通胀在上行。他指出,美国的核心CPI高于2.25%,这将是扭转通胀局势的关键,通胀有可能会爆发。

下图为整体通胀率及核心通胀率&核心PCE物价指数:

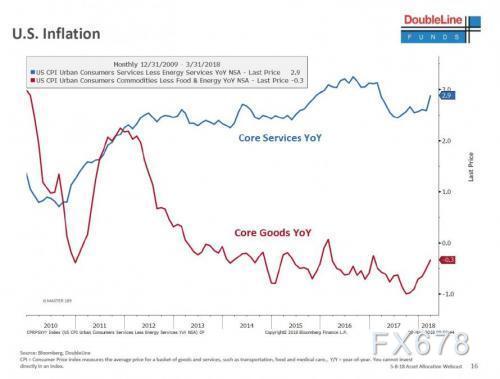

今年以来,服务行业和商品通胀都开始走高。下图为美国核心服务业通胀同比变化(蓝线)及核心商品通胀同比变化(红线):

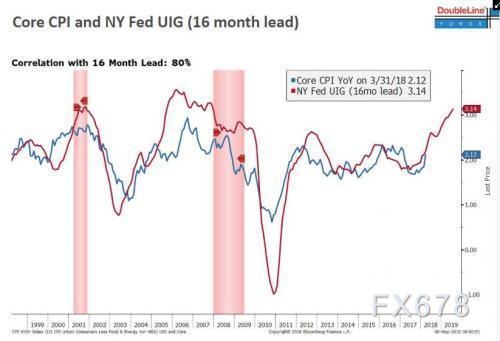

冈拉克指出,纽约联储推出的潜在通胀指标(Underlying Inflation Gauge,简称UIG)领先核心CPI有16个月,并与其有着高度相关性。如果纽约联储的潜在通胀指标准确,核心CPI将升至逾10年来的最高水平,并突破冈拉克2.25%的核心CPI红线。

下图为美国核心CPI(蓝线)及纽约联储潜在通胀指标(红线):

关于收益率曲线趋平

如今,美国债券收益率曲线为金融危机以来最平,5年与30年美债收益率息差只有30个基点。

收益率曲线趋平通常是经济衰退的先行指标。冈拉克指出,收益率曲线最近几个月并没有很大变化,因此不必太过担心。

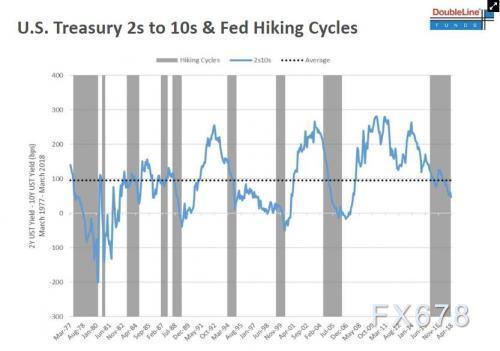

下图为美国2年期与10年期债券收益率息差(蓝线)及美联储加息周期(灰色柱状):

关于美元

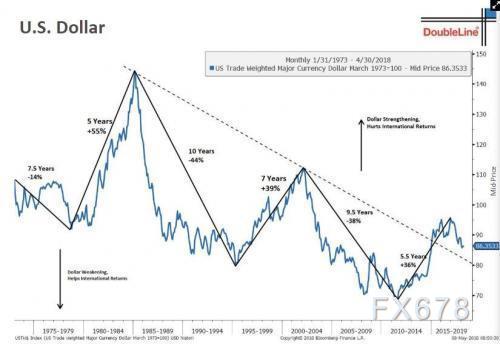

冈拉克对美元的长期前景非常悲观,但对美元短期前景持乐观态度。他表示,如果美元指数升破95,他并不感到意外。

下图为美元指数走势情况:

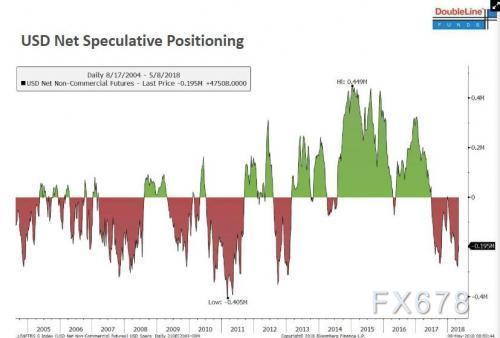

冈拉克对于美元短期非常乐观的一个原因是极端的美元净投机仓位。

下图为美元净投机仓位情况:

另一个原因是美国金融状况收紧,这体现在Libor-OIS息差的飙升上。

Libor-OIS息差是伦敦银行同业拆息与隔夜指数掉期的息差,主要反映的是全球银行体系的信贷压力,息差扩大被视为银行间拆借的意愿下滑。

下图为3个月Libor-OIS息差(蓝线)VS美元现货指数(红线),美元指数通常滞后Libor-OIS息差三个月。

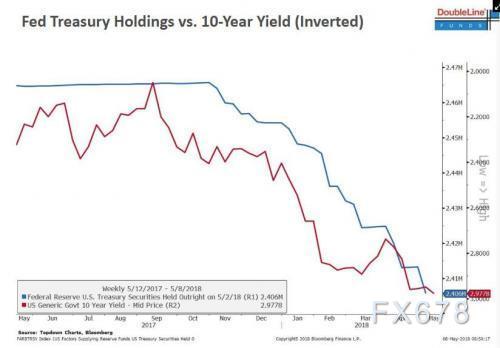

冈拉克认为,美联储缩减资产负债表(相当于收紧货币政策)与10年期美债收益率的上升直接相关。

下图为美联储持有的美国国债(蓝线)情况及美国10年期美债收益率(红线):

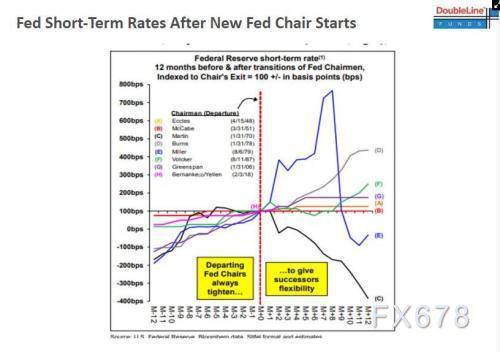

冈拉克的一个有趣发现是:离职的美联储主席总是收紧货币政策,给继任者提供政策上的灵活性。

下图为新美联储主席上任后美联储的短期利率情况:

冈拉克表示,利率上升及赤字是“相当危险的鸡尾酒”,美国经济可能在2019年出现衰退。

关于债市

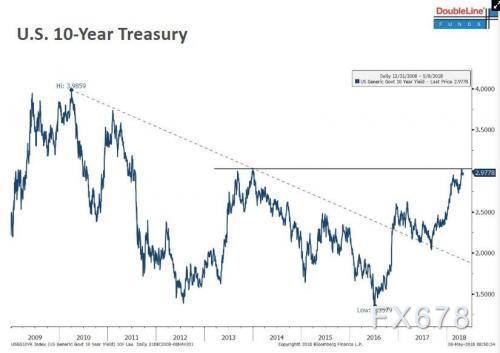

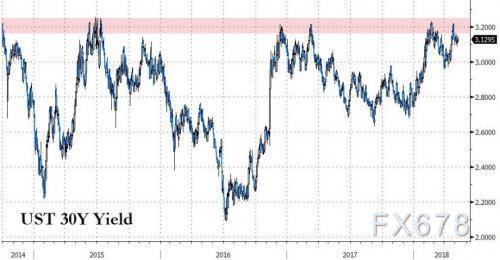

在债券市场,人人都在谈论10年期美债收益率达到3%的水平,但冈拉克表示,目前重要的关键水平是30年期收益率3.22%的这一水平。

下图为10年期美债收益率及30年期美债收益率对比:

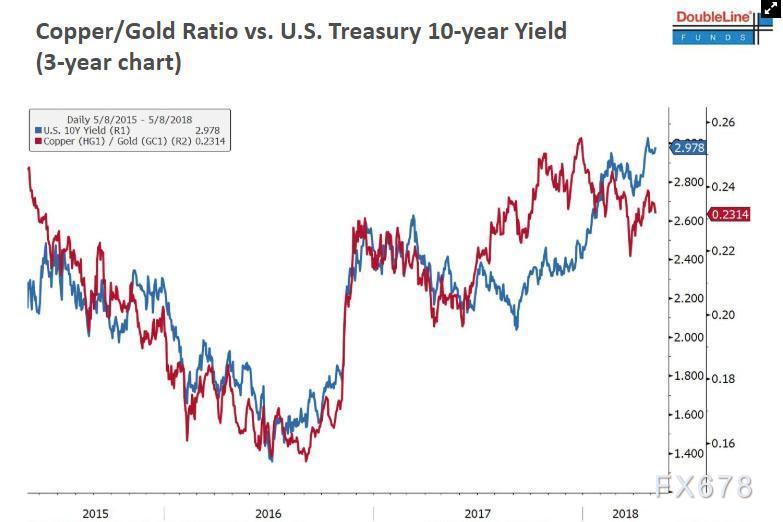

铜价/金价比VS10年期美债收益率暗示,10年期美债收益率将反弹。

下图为铜价/金价比(红线)VS10年期美债收益率(蓝线):

关于黄金

冈拉克表示,期待黄金有突破性上涨,可关注收盘价高于趋势线,或是跌破200日线的情况。

下图为现货黄金走势:

此前,冈拉克也曾表示,黄金正处于向上爆发的边缘。冈拉克表示,从技术图形看,头肩底形态预示着金价将迎来“爆发”,未来可能有1000美元的上行空间。

此外,冈拉克仍看好大宗商品,表示大宗商品今年能有表现出色。

去年12月,冈拉克就曾预言,今年表现最好的资产类别将是大宗商品。迄今为止,他的观点被证明是正确的。

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号