具体数据显示,美国4月新增非农就业岗位实际录得16.40万,不及预期的新增19.20万,但好于前值的新增10.30万;

美国4月失业率录得3.90%,分别低于预期值和前值0.1个和0.2个百分点;美国4月平均小时薪资年率录得2.60%,前值和预期值均为2.70%。

美国劳工部称,4月失业率刷新2000年12月以来的低点。这一数据已经十分接近美联储预测的今年年底失业率到3.8%的水平。失业人数为630万人,在4月也有所下降。

美国劳工部补充道,长期失业人数(27周以上失业者)很少;四月长期失业率为130万,占失业人数的20%,一年以来长期失业总人数下降了34万。四月专业和商业服务业就业增长5.4万;制造业就业人数增长了2.4万,大部分增长、集中在耐用消费品制造;机械产业就业增加8000个;医疗保健增加了2.4万个工作岗位;非医疗保健服务增加1.7万个岗位;采矿业就业增加8000,支持采矿活动的就业增加7000。

华尔街日报评价称,数据显示美国就业市场收紧,可雇佣劳工数量变得更少。

美联储记者Matthew Boesler表示,4月非农报告吸引眼球的是失业率。

美联储6月加息概率略有下降,年内加速升息前景转淡

低于预期的工资数字表明通胀压力可能没有想象的那么强劲,但是3.9%的失业率和滞后的参与率肯定会引起人们对劳动力市场稳定性的担忧。

但Boesler坦言,劳动力参与率下降,整体就业创造和工资增长都低于预期,这些影响似乎超过了目前失业率的下降。

知名金融博客零对冲认为,由于恶劣天气的影响,美国无法投入工作的人数达到13.3万人,历史均值为7.6万人。

彭博首席美国经济学家:建筑业就业反弹,但服务业就业仍旧疲软,是本次非农数据不及预期的主要原因。

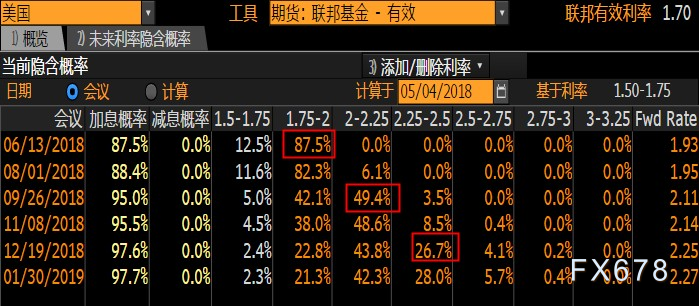

美国4月非农就业报告公布后,美国联邦基金利率期货暗示,美联储6月加息概率为87.5%;

另外,6月加息后8月再加息的概率仅为6.1%,但6月加息后9月再加息的概率为49.4%(较公布前下降);而6月与9月加息后12月再加息的概率为26.7%(较公布前下降)。

据CME“美联储观察”显示,美联储今年6月加息25个基点至1.75%-2%区间的概率为100%,9月至该区间概率为30.8%。

市场分析师指出,美国4月非农就业人数增幅令人失望,薪资增长疲软,并不是推动美联储年内再加息三次预期所乐见的局面;

此前,美联储在5月货币政策声明中,对于通胀措辞偏鹰,但美联储完全删除了“近几个月来,经济前景有所增强”这句话,显示其对经济方面措辞偏鸽派;鉴于美联储对通胀有信心,一度使得市场预期美联储可能再加息三次。

但美国经济前景仍旧乐观

不过摩根大通经济学家Glassman仍表示乐观。他说,美国就业市场表现非常稳健,在失业率降至3.5%之前,通胀都不会是应担忧的。

过去几周,美元抹去了2018年以来所有跌幅。美联储周三维持利率不变,预期中期通胀率将接近其“对称”的2%目标,经济活动将在中期内适度扩张,劳动力市场状况将保持强劲。

部分分析师把美联储有关通胀的言论解读为,暗示联储可能允许通胀超过目标水准,这一立场将降低联储开始加大收紧政策力度的必要性。

周四公布的数据显示,上周初请失业金人数略有增加,但续请失业金人数降至1973年以来最低水平,直指劳动力市场状况收紧。

Naroff Economic Advisors的首席经济学家Joel Naroff说:“好消息是我们的出口量增加,但由于劳动力市场非常紧俏,劳动力成本也在加速上涨,劳动力成本上涨无疑会成为6月美联储决策者开会时考量的因素之一。”

旧金山美西银行首席经济学家Scott Anderson称:“来自就业市场的高频指标看起来十分稳固,没有实质迹象表明就业市场正在放缓,从美联储角度看,失业率已经处于或低于充分就业水平。”

第一季雇用成本指数(ECI)大幅上升,报告显示薪资在此期间的增长速度为11年以来最快。决策者和经济学家普遍认为,ECI指数是衡量劳动力市场闲置情况较好的指标之一。

通胀仍在逼近美联储设定的2%目标

即使平均时薪同比增幅温和,但通胀正逼近美联储设定的2%目标。美联储看重的通胀指标——剔除食品和能源的个人消费支出(PCE)物价指数继2月较上年同期上升1.6%后,3月同比增加1.9%。

富国证券高级经济学家布拉德认为,尽管4月非农不及预期,但美国劳动力市场仍保持着坚实的基础。这意味着随着劳动力市场状况继续收紧,而在场外的熟练工人数量继续减少,未来月度招聘增幅可能会低于目前的招聘速度。

经济分析师预期,年底前失业率将降至3.5%。每月约需创造12万个就业岗位,以跟上适龄劳动人口增长的趋势。第一季每月平均增加20.2万个岗位。

但一些分析师指出,衡量制造业和服务业就业的指标4月出现下降。更多企业抱怨缺少熟练工。

一项消费者信心调查显示,4月家庭对当前就业市场状况的评估连续第二个下降。此外,上个月美国部分地区持续低温。

摩根士丹利驻纽约的首席分析师Ellen Zentner表示:“我们经历了从历史上来看表现恶劣的天气,这有可能会对短期就业增长构成阻碍。对天气敏感的建筑业和休闲/酒店业就业岗位,将受到天气的负面影响,这些行业将受到严重冲击。”

Adecco Staffing的高级副总裁Amy Glaser认为,薪资压力未来可能急剧增加。

Glaser说,4月非农报告真的违反了供求规律,雇主们看到营业额增加了,他们真的在考虑是否需要增加工资,工资管道的压力在继续增加,随着时间的推移,压力可能会急剧增加。

Glaser强调,随着接近零售旺季,大家开始寻求第三财季,企业将被迫做出这种改变,看到不少企业主在选择提高工资的时候考虑的幅度不是增加2%-3%,而上调10%升至20%。

美元指数势偏多,但动能偏中性

美元指数5日、10日和20日均线上行,并呈现多头排列。在上破200日均线切入位91.95后,美指有望上探前期跌幅(103.82-88.25区间)76.4%斐波那契分割位分割位93.52。

但荷兰国际集团等机构称,美指近几个交易日动能偏中性,反映出近几个月投机客建立了大量美元空仓,美元仓位呈现严重的结构性偏空。尽管美元空仓有所缩小,但4月末时空仓仓位仍接近创纪录的280亿美元。

现货黄金或进一步反弹至1326美元

预测位分析和下行通道显示,现货黄金倾向于进一步反弹至每盎司1326美元阻力位。现货黄金已在1302美元寻获支撑,这是下行C浪的100%预测位,该浪是始于1月25日高位1366.07美元三浪周期的第三浪。

由上述支撑位触发的当前一波反弹看似尚未完成,下行通道显示,这波反弹或略进一步向1326美元延伸。

若跌破1302美元,则可确认1287美元的目标位,并确认1366美元附近形成双顶形态。这一形态随后会预示,更低的目标位在1236美元左右。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号