★政策回顾:欧银三月微调政策指引,但收紧政策仍道阻且长

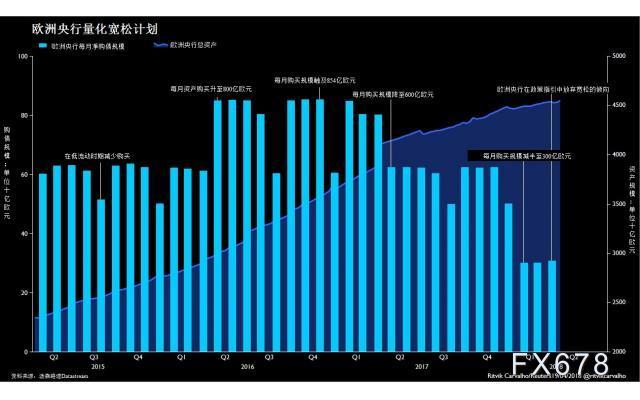

欧洲央行在3月8日的决议中维持货币政策不变,并在同时公布的政策声明中,调整了有关资产购买的措辞,去掉了“如果展望恶化,将增加购债规模”的表述;但该央行表示,政策利率仍将维持低位,直至QE计划结束“很久之后”,如有需要将延长购债。

德拉基在决议后的新闻发布会上,上调了GDP预期,并下修了通胀预期;但德拉基指出,QE将一直持续到管委会认为通胀路径持续向目标水平调整为止,没有对其他可能的政策调整做出讨论,目前还不能宣告在通胀上取得了胜利。

德拉基新闻发布会要点如下:

① 货币政策:QE将一直持续到管委会认为通胀路径持续向目标水平调整为止,调整QE措辞的决定是一致通过的,没有对其他可能的政策调整做出讨论;

② 经济预期:将2018年GDP增速从2.3%上调至2.4%,欧元区经济增速超过此前预期;

③ 通胀预期:将2019年通胀预期从1.5%下调至1.4%,今年通胀将在1.5%徘徊,核心通胀率将在中期内逐步上升;目前还不能宣告在通胀上取得了胜利;

④ 欧元汇率:欧洲央行将会关注汇率变化和金融条件;

⑤ 风险因素:欧元区增长风险大体均衡;下行风险与全球因素、外汇市场和贸易保护主义威胁有关;目前不会把关税变化称为贸易摩擦。

汇通网元易认为,德拉基表示“没有对其他可能的政策调整做出讨论,目前还不能宣告在通胀上取得了胜利”,这表明欧洲央行高层并不急于大幅修改政策指引,并不急于加速收紧政策;此外,特朗普政府引发的贸易保护主义风险,也给欧元区经济增添了不确定性,令欧洲央行更添顾虑。

欧洲央行行长德拉基4月20日讲话称,预计经济增长的动能将得以持续,有信心通胀前景有所改善,但欧元区潜在通胀依然受到抑制,需要保持耐心,恒心和审慎的态度,依然需要充分的货币刺激政策。

这一言论再度表明,欧洲央行当前对通胀前景有所顾虑,决策者们可能仍持有谨慎乐观的立场,收紧政策的路线料仍较平缓。

★本周欧银决议五大看点

①前瞻指引是否会改变?

也许不会。上个月欧洲央行朝撤走2.55万亿欧元的资产购买计划又迈出了一小步之后,周四该央行预计不会调整政策展望。

不过,有关未来调整所谓前瞻指引的讨论可能会提上日程。这里的前瞻指引包括欧洲央行对资产购买和利率的展望。该央行料将在今年年底前逐步撤走QE。

百达资产管理的分析师Frederik Ducrozet说:“只说不做是符合欧洲央行利益的,我们知道沟通会发生转变,但风险回报状况支持的做法是,先等到6月或更晚时候再宣布接下来的步骤。”

②欧洲央行将倾向于鹰派还是鸽派?

鸽派可能性大于鹰派。对于欧元坚挺、国际贸易摩擦风险和经济动能放缓的担忧,意味着欧洲央行总裁德拉吉可能会在会后的记者会上发表谨慎观点。

欧洲央行(ECB)管理委员会委员诺沃特尼称,可以将存款利率上调20个基点来开始升息进程,但欧洲央行迅速表态这并不代表整个管委会的观点。

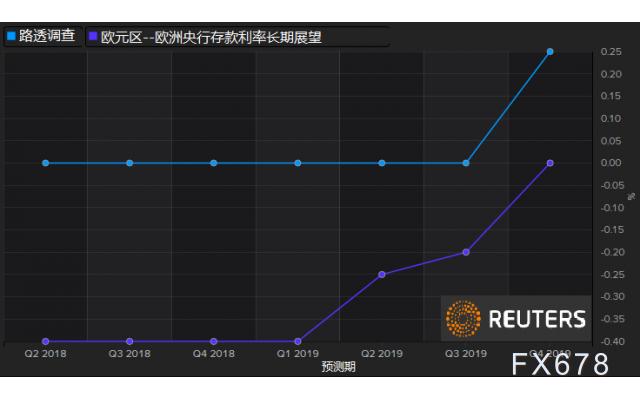

货币市场价格走势显示,投资者将升息时间预期进一步推后至2019年,而且1月份有关欧洲央行将在资产购买计划9月到期时结束量化宽松的传闻并未持久。

③欧洲央行对全球贸易摩擦有多担忧?

美国和其他主要经济体之间全面爆发贸易摩擦的风险,列在了欧洲央行上个月的担忧清单之上,而且有可能再度位列醒目位置。

对投资者来说,主要问题是贸易紧张局势,尤其是如果美中两国的贸易纠纷影响到欧元区的话,欧洲央行小心翼翼酝酿的超宽松政策退出计划是否会变卦。

欧洲央行管理委员会委员维勒鲁瓦德加洛(Francois Villeroy de Galhau)上周表示,如果来自保护主义、汇率、或市场波动的风险攀升导致通胀受挫,那么欧洲央行将不得不变更货币政策立场正常化路径。

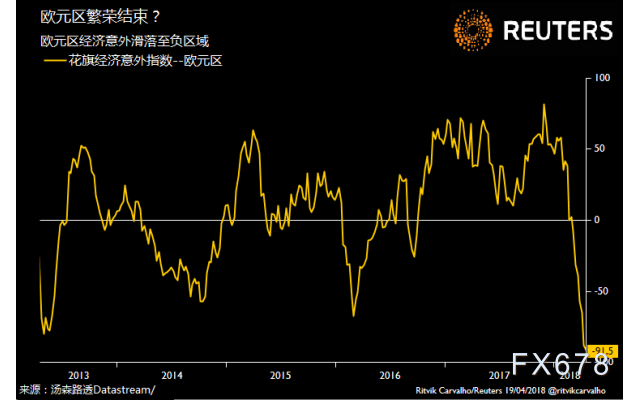

贸易担忧也已开始影响投资者信心及经济成长预期。

④欧洲央行是否会强调经济数据疲软问题?

实际上,近几周有进一步迹象显示欧元区经济已经见顶,德拉吉可能会强调这一问题。

3月份采购经理人数据显示,第一季度欧元区企业扩张势头为2017年年初以来最弱。上个月欧元区通胀率升幅不及预期,德国投资者信心减弱。

不过分析师称,IMF上周上调了德国经济增长预期,欧洲央行也可能会淡化近期令人失望的经济数据。

“随着经济意外减弱,市场对于欧洲央行举措的敏感度降低,” 瑞穗利率策略师Antoine Bouvet表示。”从某个角度而言,这是欧洲央行讨论改革、让市场为前瞻性指引调整做准备的机会窗口。”

⑤怎么看待强势欧元?

欧元2018年初的大涨走势最近停止,给欧洲央行带来宽慰。欧洲央行对欧元走强削弱出口商竞争力的任何迹象都非常敏感。

但投资者将资金重新投入欧元区,很多人仍看好欧元,欧洲央行可能重申对强势欧元潜在不利影响的担忧。

欧元贸易加权汇率仍较3月8日触及的三年半高位低不到1%,欧洲央行3月8日曾召开会议。欧元兑美元仍接近三年高点。

对于针锋相对的贸易摩擦出现更严重升级对欧元的影响,分析师看法分歧。鉴于迄今为止争端基本限于美国和中国,欧元区这两个最大贸易伙伴受到的任何不利影响,都更可能冲击美元和人民币,提振欧元。

★机构前瞻

☆巴克莱:欧银4月决议料持谨慎立场,短线欧元偏下行;

① 周四(4月26日)欧洲央行将公布4月利率决议,巴克莱研究预计行长德拉基料维持谨慎立场,可能施压欧元,短线存进一步走软的空间;

② 在正常化货币政策进程及前瞻指引转变方面,欧洲央行管委会料不会透露新的信号,近期欧元区经济数据的走软及市场对贸易摩擦忧虑的升温可能导致其重新评估平衡风险;

③ 利率市场已对欧洲央行收紧银根预期进行重新计价,首次提升存款利率10个基点将于2019年中进行,并于2020年二季度将存款利率从负值提升至0%;

④ 欧元兑美元料陷于区间内交投,区间中值位于1.22附近,向上突破的几率不大。

☆摩根士丹利:4月份欧银利率决议变化不大,6月份可能发出结束QE信号;

本周四(4月26日)将召开欧洲央行4月利率决议,摩根士丹利对此的预测是:

① 因3月份的欧洲央行利率决议移除了“宽松偏见”,预计这次4月26日的会议不太可能带来进一步的变化;

② 我们预计6月份的决议可能会出现一些重大变化,届时欧洲央行可能发出在今年第四季度结束QE的信号;

③ 净资产购买计划结束之后,欧洲央行累积的大量资产可能会被长期用于再投资,这样就会对通胀轨迹和继续实行较低利率起到支撑作用。

☆野村证券:欧银4月料按兵不动,6月或宣布重大决定;

① 野村证券表示,与市场共识预期一致,欧洲央行4月利率决议料按兵不动,料难透露任何可能大幅左右投资者们对其未来政策路径预期的新信息,决策者们不大可能过于关注近期不及预期的经济数据;

② 虽然欧元区核心通胀低迷,但部分原因归咎于去年欧元的升值,不过这将不会改变市场对欧洲央行长期通胀前景的看法;

③ 利率决议后的新闻发布会上,行长德拉基可能会被问及对近期低迷数据的看法,料归咎于诸如就业市场动荡和恶劣天气等暂时性因素,并表示将密切监测全球贸易局势;

④ 缩减QE前景方面,料于6月才透露相关信息,基本预期为,欧银将于6月宣布,于10月将月度购债规模削减至150亿欧元,11月进一步削减至零(1月至9月月度购债规模为300亿欧元),并于2019年3月将存款利率提升15点,于当年二季度至四季度进一步提升50点

☆荷兰国际集团:欧银4月决议料难拉低欧元,存温和反弹可能;

① 荷兰国际集团认为,在3月发表了相对鸽派的货币政策立场后,欧洲央行行长德拉基可能于周四(4月26日)将召开的4月利率决议上透露对欧元区经济增长前景的忧虑,要么是源于宏观经济增长放缓,要么是全球贸易及地缘政局的不确定性,要么是二者同时存在;

② 若预期兑现,那么欧洲央行的鸽派立场将导致欧元多头离场,因欧银于2019年提升存款利率的进率进一步降低,欧元兑美元可能跌回1.21;

③ 但若预期并未兑现,那么从风险/回报的角度来看,欧元可能温和反弹,本月德拉基从言论上拉低欧元的难度极大;

④ 鉴于市场对欧洲央行4月利率决议的预期相对低企,预计德拉基放鸽导致欧元下跌的几率不大。

☆三菱日联:欧银料难改欧元区间交投之势,但仍有两大“惊喜”可期;

① 三菱东京日联讨论了欧元兑美元前景,对汇价维持中性立场,预计短线将交投于1.22-1.25区间;

② 本周汇价料延续当前的区间交投之势,欧洲央行4月利率决议不大可能发出新的暗示,从而推动欧元突破当前交投区间;

③ 不过欧洲央行利率决议仍有两大潜在“惊喜”可期:一方面若欧银发出任何向进一步收紧货币政策迈进的信号,那么欧元可能续涨;

④ 另一方面若欧银更加担忧近期经济增长的放缓,那么欧元可能进一步承压,并进一步推高市场认为欧洲央行将把首次加息推迟至2019年中至年底的预期。

★市场反应前瞻

①情景一(基本情境):欧洲央行维持货币政策不变,并维持前瞻指引不变,对欧元区经济前景维持乐观看法,但可能认为通胀回升前景仍有待观察,并可能表示贸易保护主义是重要不确定性风险。

如果此次利率决议是上述情况,将基本符合市场预期,料被视为温和偏鸽,欧元料仍将维持近日的疲态,短线可能失守1.2153关键支撑位,下探1.21关口,但随后可能止跌回升,下行空间有限;短线温和利好美指、利空黄金。

②情景二:欧洲央行维持货币政策不变,但a.意外调整前瞻指引,措辞变得更加鹰派,或b.表示近期低迷的数据只是暂时的,经济前景仍乐观,或c.暗示欧元区通胀将稳步回升,这三种情况中一种或几种发生。

在上述情况下,决议料被市场解读为鹰派,并出乎多数交易者意料,料短线大幅拉升欧元兑美元,重新上探1.2239附近阻力位甚至20日均线附近的1.23水平位;短线重创美指,并大幅提振金价。

③情景三:欧洲央行维持货币政策不变,维持前瞻指引不变,但a.表示对近期疲弱的经济数据表现担忧,b.暗示通胀上行仍面临明显阻力,c.表示宽松政策仍有必要,削减宽松的决策将是谨慎且缓慢的,d.暗示不希望欧元走强,这四种情况中的数种发生。

在上述情况下,决议料被市场解读为意外鸽派,欧元短线料将再遭重创,可能失守1.21关口,并进一步向下探底;美元指数短线可能大幅拉升,并引发金价大幅下挫。

★技术分析

☆欧元日线偏空测试关键支撑位,多头命悬一线

周线图上,汇价跌破了20周均线,MACD死叉,正测试1.2154关键支撑,中性偏空;

日线图上来看,欧元兑美元周三跌至1月以来震荡箱体底部(1.2153/63附近),目前正持续测试该水平位,双布林带向下开口,MACD死叉,看空;

若欧银决议令汇价彻底失守1.2153,将可能进一步向下探底,测试1.21关口以及1.20关口;

反之若决议令汇价持稳1.2153/63上方,将可能回测1.2215-1.2239阻力区间,以及20日均线附近的1.23关口。

☆黄金险守1320美元关键支撑,短线偏空中线或箱体震荡

周线图上,金价再度下测20周均线,但箱体震荡格局完好,前景中性;

日线图上,金价失守20日均线,目前正测试1320美元附近关键支撑,MACD死叉,但布林带水平运行,中性偏空;

若欧银决议后失守1320美元关键支撑位,料进一步下探1310美元及1306美元支撑;

若欧银决议意外鹰派,现货黄金将可能止跌回升,回测1330美元及20日均线1335.72美元,但需稳定站上20日均线,才有望逆转当前颓势。

元易

元易

沪公网安备 31010702001056号

沪公网安备 31010702001056号