1987年美股经历“黑色星期一”

1987年10月19日星期一,道指经历了有史以来最大的单日跌幅。当日道指暴跌508.32点,跌幅达22.6%,是1929年以来美国股市单日最大跌幅的两倍,美股一夜之间蒸发了5000亿美元的市值。这一天被称为“黑色星期一”。美国爆发的这一“股灾”,也引发了全球股市的同步暴跌。

道指经二大跌幅发生在1929年10月28日,当日道指狂跌13%(也称为“黑色星期一”),次日再次大跌11.7%(“黑色星期二”)。之后引发美国经济大萧条。

当天的幽灵依然盘旋在全球股市上空,如今30年过去了,我们还是没明白1987年的股灾为什么会发生。很多人将1987年的股灾归咎于投资组合保险(portfolio insurance)。

当时,投资组合保险是一种非常流行的策略,涉及的资产规模达600亿美元。当股市下跌,投资者通过做空标普500期货“对冲”投资组合。投资组合保险的理念是,通过做空股指期货获得的收益来将抵消股票下跌的损失。股价下跌越多,投资者将出售更多的期货。

投资组合保险的问题在于,它是程序化的。当损失不可避免地到来,它引发一连串反应。抛售引发抛售。

是什么最初引发了1987年的股市抛售?

当时在大名鼎鼎的投资银行所罗门兄弟任职的Matt Maley在“黑色星期一”当天就在交易大厅,他去年在纪念1987年股灾30年时分享了他的想法。据他回忆,当时市场盛行以借贷融资的形式对并购进行风险套利(merger arbitrage),也就是付息贷款买卖收购或被收购公司的股票。

美国在1987年早些时候升息,并于同年10月13日(也就是黑色星期一的前一周)引入并购税,这导致大量投资者抛售手中的并购公司股票,那些有杠杆在身的投资者们无法仅仅通过出售持有的并购公司股票来达到保证金要求,因此他们开始卖出所有能卖出的股票。

看到大量抛售的其它投资者也开始恐慌,纷纷卖出股票或赎回自己所持有的基金。然后,“黑色星期一”到来。

股市暴跌引发投资组合保险介入,并开始大量做空股指期货,这加剧了股市的下跌。这吓坏了私人投资者,他们要求赎回更多的共有基金股票。Maley表示,杠杆加身的风险套利投资者“被迫”抛售以满足保证金要求,开放式基金“被迫”抛售以应对赎回,投资保险持有者“被迫”抛售以保护他们的投资组合,这就是1987年10月19日黑色星期一市场崩溃的原因。

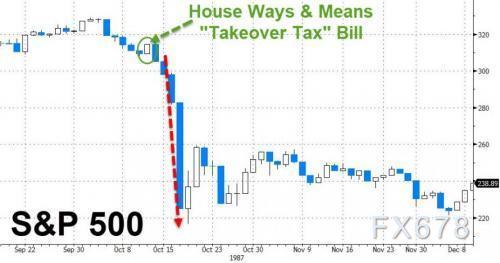

而美国国会推出的一项出乎意料的法案,将已经慌乱的市场推向崩溃的边缘。下图为众议院筹款委员会推出并购税后标普500指数的表现:

美股2月初从高位回落近10%

这让我们想到股市如今的表现。本月早些时候,美国主要股指从高位快速下跌近10%。

股市之所以大跌,是因为美国薪资增长高于预期,引发市场对通胀的担忧。通胀上行意味着美联储将以更快的速度加息。在在其它条件不变的情况下,利率上涨意味着股价下跌。这次的恐吓抛售仅仅是因为担心利率过快上涨。

美国股市自2010年以来一直处于上行趋势,波动率这些年一直在底部徘徊。这让人们陷入一种虚假的安全感,认为股市是保证健康回报的安全之处。

就像1987年,目前的股市也有大量程序化交易。只是如今,在股价跌破某一价位时,经纪人不需要拿起电话下卖单。相反,我们如今有超级电脑,它们以闪电般的速度交易并几乎同时处理市场信息。自动抛售或买进很快发生。

这伴随着越来越多的资金流入只在低波动或无波动时起作用的后顾式策略(backward-looking strategies)。但本月初,当环境改变,波动率上升时,这些策略完全失效。拿锚住波动性(volatility targeting)的策略为例。投资组合经理基于波动性调整其资金配置。当股市这些年平稳上升、波动率低时,这些策略起到很好的作用。然而, 2月5日,股市开始下跌时,恐慌指数VIX当天暴涨116%,创有史以来最大涨幅。锚住波动性的投资者大量抛售上千亿美元的股票。

这或许只是一个开始

多年来,由于股市波动率低,做空波动性已经成为一种获利策略。VelocityShares旗下追踪标普500的恐慌指数ETF、做空恐慌指数VIX的衍生产品XIV就是最受欢迎的交易之一。

但是,当2月5日VIX暴涨116%,XIV连续两日跳水近90%.而瑞信作为VIX的最大投资者,此轮损失超过5亿美元,表示将终止未来的XIV交易。

VIX指数指的是芝加哥期权交易所市场波动率指数,用来衡量市场对未来30天内市场波动性的预期,因此又被称为恐慌指数。因此,VIX越高,表示投资者认为市场会有大幅波动,反之,VIX越低,则表示投资者不认为短期会出现较大的市场波动。VIX指数本身不能交易,只能通过其衍生产品进行交易。XIV是做空VIX的交易债券(ETN)产品。

做空波动性的不止个人投资者,还包括养老基金和主权财富基金,他们通过这种方式获利。这被认为是最安全、最保守的投资者。除了这些追逐与波动性相关的策略的资金,还有大量资金流入被动策略(无论股票的价格或价值,买进股指)。很多资金是以交易所交易基金(ETF)的形式。

最后,超过3000亿美元是追踪趋势的对冲基金。他们的电脑在股市下跌时快速卖出。因此,所有这些钱都是在波动性不回归市场的前提下投资的。本月,恐慌指数VIX创单日最大波幅,投资者因此而恐慌。

Simon Black最后表示,“这只是‘领略’一下未来将发生什么。当坏消息真的到来,想象一下我们会看到的市场抛售!”

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号