面对美国债务的增长,达拉斯联储主席卡普兰(Robert Kaplan)也发出警告。他表示,尽管公司税削减及其它改革可能会促进生产率并促进经济增长,多数刺激效果将在2019年和2020年消失,留下一个债务累累的美国经济。“美国政府债务占GDP的比重预期上升,而在经济周期的此时,最好减缓政府层面债务增长率。”

美国政府债务高企

最新数据显示,截至美国当地时间2月15日,美国联邦债务(下图的红线)与前一天相比增加500亿美元至20.76亿美元。自近期债务上限通过后,美国联邦债务已增加2660亿美元。美国债务占GDP的比重(下图的蓝线)则升至105%。下图为美国联邦债务及美国债务占GDP的比重:

经济学科普类博客Econimica的专栏作家Chris Hamilton认为,问题在于,美国经济增长完全基于联邦债务的增长。如果没有联邦赤字支出,美国经济将会萎缩。

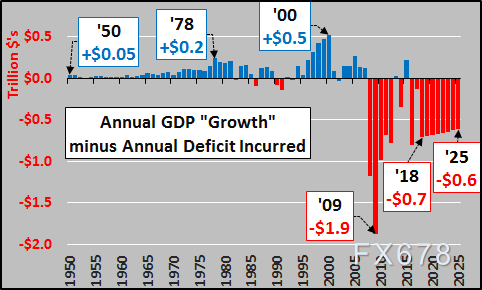

下图显示GDP年度变化减去每年产生的联邦赤字。自2008年以来,年度赤字支出相比其产生的经济活动要大得多。下图为1950年至2017年年度GDP“增长”减去年度产生的赤字,以及基于2.5%的平均GDP增速与1.2万亿美元年度赤字所预期的到2025年年度GDP变化减去年度联邦赤字所得的数值。

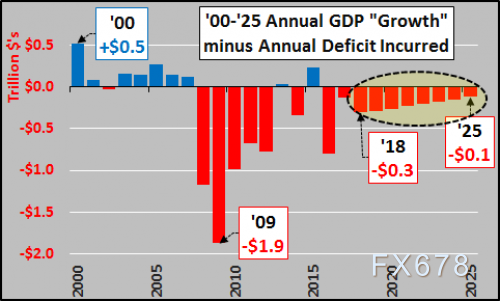

即便我们假设美国平均GDP增速为3.5%(未来15年不发生经济衰退),且2018到2025年美国年度赤字仅为1万亿美元,美国仍将继续无限期地后退。下图为2000年到2025年美国年度GDP“增长”减去产生的年度赤字。

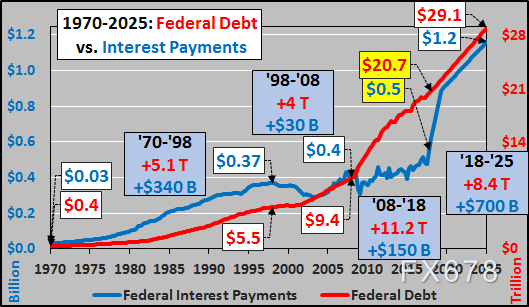

所有这些赤字累积的影响如下图:联邦债务(红线)目前为20.8万亿美元,这些债务的年度利息支出(蓝线)正在跳涨,目前超过0.5万亿美元。下图还显示了到2025年可能产生的债务及利息支出,假设所有这些债务的混合利息为4%。下图显示,到2025年,美国联邦债务将达到29.1万亿美元,利息支出达到1.2万亿美元。

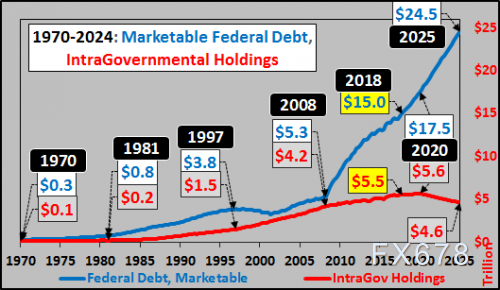

自1970年到2008年,国会授权购买美国国债,政府持有债务(Intra-governmental Holdings)占联邦发行的所有债务的逾45%,这意味着只有55%的美国债务在市场上拍卖,也称为“可销售的债务”(marketable debt)。政府持有债务(简称IG)是指由联邦政府各项基金(如社保信托基金、医疗信托基金,联邦融资银行等)持有的债务。

下图显示,1970年到2025年“可销售”债务VS政府持有债务(IG Holdings)。直到2008年,IG购买了所有美国债务的近一半,但自2008年起,IG只购买了美国所有新发行债务的逾10%,接近90%的新债务在市场拍卖。IG已基本上不再是美国债务的购买者,这意味着“可销售”的债务将继续飙升。

美国国债购买者

目前美国国债只有3个可能的购买团体:“外国投资者”、美联储,及私有国内来源(养老金、银行、共有基金及个人)。

Chris Hamilton表示,国外投资者已基本停止购买美国国债,美联储正在缩减其资产负债表,这意味着只剩下一个买家吸收大量“可销售”债务:美国国内大众。

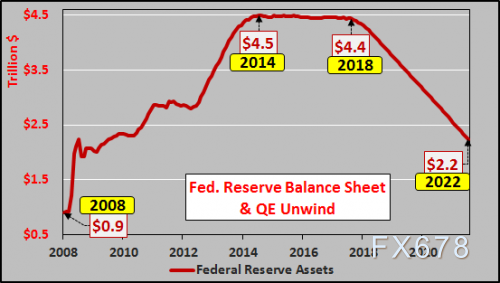

美联储:美联储目前正每月缩减其资产负债表。美联储计划从现在到2022年将其资产负债表减半,也就是从4.5万亿美元缩减至2.2万亿美元,每年减少2500亿美元的国债持有。这意味着债券市场每年债务净增长2500亿美元,还不包括新发行的每年上万亿美元的债务以及每年延期偿还的数万亿美元的债务。下图为美联储资产负债表及QE缩减:

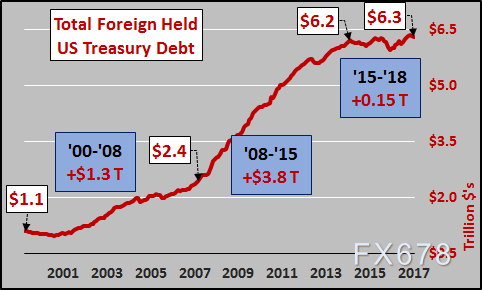

外国投资者:目前,美国以外的投资者持有6.3万亿美元的美国国债,但自美国2014年底结束量化宽松(QE)以来,外国投资者在过去的3年多仅增加了1500亿美元的美国国债。

2000年到2007年,外国投资者平均每年增持美国国债1600美元。2008年至2014年,外国投资者平均每年增持美国国债5400亿美元。2015年至2018年,外国投资者平均每年仅增持美国国债500亿美元。

目前美国以外的投资者购买美国国债的步伐仅为2000年代初期的1/3,与2008到2014年比,下降近90%。下图为美国以外投资者持有的美国国债的总和:

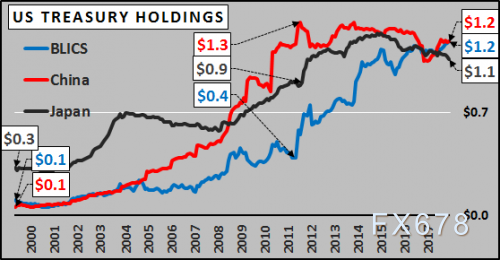

中国、日本和BLICS(比利时、卢森堡、爱尔兰、开曼群岛和瑞士)占海外投资者持有美国债务的55%。下图显示2000年至2017年主要国家/团体持有美国国债的变化:

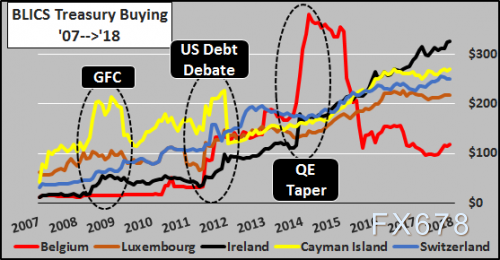

下图为2007至2018年BLICS美国国债购买:

Chris Hamilton表示,美国联邦债务正在飙升,但唯一支撑美国经济增长的是美国赤字及债务规模的增长。除了美国国内的大众,传统的美债净购买来源已停止购买。政府持有债务(IG holdings)已基本触及峰值,在未来几年可能会成为净出售者,所有新发行的债务将是“可销售的”。美联储则计划在未来4年每年缩减2500亿美元的债务。自从美国结束量化宽松(QE),海外投资者基本“罢工”。唯一的真实海外投资来自一些看上去很不稳定的需求,可能是央行的购买。尽管BLICS对美债购买飙升,海外对美债的需求已经基本停止。

这就只剩下美国大众来购买所有的新发行的大量美国债务,加上美联储(很快IG也会)已经开始缩减资产负债表,海外投资者也基本帮什么忙(甚至可能会从“罢工”转向直接抛售!?!)美国国内大众目前持有近6万亿美元的美国国债,且需要每年(无限期地)购买超过1.5万亿美元美联储削减的债务和新发行的债务。

如果投资者“乐意”以低利率买进债券,这将意味着美国GDP的7.5%用于购买美国国债,产生的收益率远低于所需要的收益。如果公众不“乐意”购买债券,利率将大幅飙升,美国将被债务压垮。唯一的另一个选项是美联储“180度大转弯”,重启量化宽松(QE)并公开无休止地创造货币。

地方联储主席对美国债务水平表达担忧

达拉斯联储主席卡普兰2月21日表示,美联储今年将继续加息,因近期通过的减税法案将推动美国经济更快增长及全球经济增长更强劲。

“我认为,2018年美联储应该渐进、耐心地上调联邦利率。历史经验告诉我们,如果美联储在经济周期的这一阶段退出宽松政策等的太久,美联储最终将不得不尽力追赶。”市场普遍预期,今年美联储将加息3次,从3月份开始。

卡普兰今年在联邦公开市场委员会(FOMC)中没有投票权,他周三并没有具体给出今年的加息次数。但他警告称,在加息上落后于曲线会让美国经济陷入衰退的可能性加大。

高盛在近期的分析报告中警告称,特朗普最近实施的支出计划可能会带来“不可持续的”债务负担。此前曾在高盛就职的卡普兰对于特朗普政府近期通过的税改法案也发出些许警告。他表示,税改法案将有助于推动美国经济今年从2.5%上升至2.75%,推动美国失业率将从目前的4.1%下滑至年底的3.6%。关于重要的通胀问题,卡普兰预计,整体通胀今年可能会走强,将朝着美联储2%的较长期通胀目标迈进。

当卡普兰预测两年后美国财政状况时,他给出严重警告。他表示,尽管公司税削减及其它改革可能会促进生产率并促进经济增长,多数刺激效果将在2019年和2020年消失,留下一个债务累累的美国经济。“美国政府债务占GDP的比重预期上升,而在经济周期的此时,最好减缓政府层面的债务增长率。”

卡普兰表示,下一次经济衰退发生时,财政刺激措施或许不再奏效。“债务负担高企使得美国政府实施财政刺激以抵消未来经济衰退的可能性降低,而缩减刺激措施将放缓美国的经济增长。” “尽管解决这一问题涉及艰难的政治考量及政策选择,美国需要更积极地考虑采取政策行动,以缓和预期的美国政府债务增长。”

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号