美元熊市来临

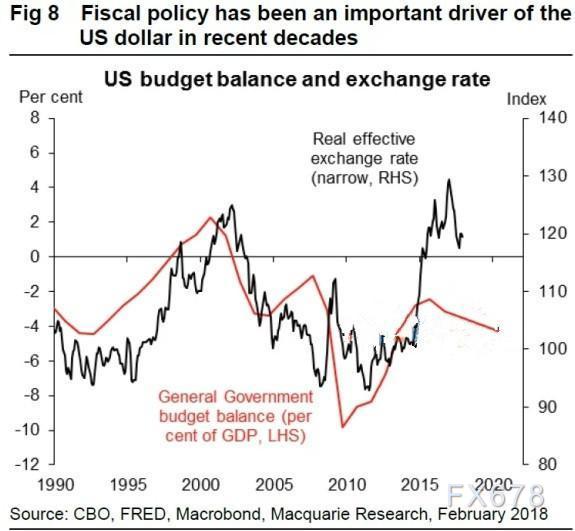

最直观影响金价的因素就是美元的走势。而据麦格理银行分析师指出,在过去30年中,美元汇率的变动与美国政府预算平衡的变化有关,预计后续预算平衡恶化将导致美元贬值,抬升金价。

麦格理报告显示,在1995年到2002年期间,美元升值了32%,因为克林顿政府收紧了财政政策,然后在2002年到2008年间美元暴跌了25%,因为在布什减税之后政府预算出现恶化。

该行指出:“随着预算赤字占GDP比重在2019年势必会超过5%,我们将当前的情况视为上一个周期的重复,随着贸易平衡恶化,不断恶化的预算平衡将导致美元贬值。”

在麦格理看来,这意味着从2017年初开始的美元抛售还有很长的路要走,该行并指出美元在过去30年里倾向于以多年的周期波动。

麦格里表示:“我们现在认为,美元处于熊市的早期阶段,最有可能的结果是,美元实际有效汇率从目前的120左右,降至90年代初和2010年代初大约95的低点。”而那时也是黄金长线牛市开启的时候。

对冲功能显著

此外,在市场波动和通胀担忧的影响下,黄金正成为对冲避险情绪的重要工具。瑞银就基于此上调了金价预期:未来三个月黄金的交易区间上升至每盎司1,275-1,375美元,之前预估为1,225-1,375美元,未来六个月黄金价格预估从每盎司1,250美元上调至1,325美元。

该公司分析师Wayne Gordon表示:“金融市场的风险厌恶情绪上升令我们预期的金价跌势出现停滞。虽然金价较1月底的高位下跌了约3%,但今年迄今仍上涨了2%。”

现货黄金日线图

尽管上周市场走势震荡,但黄金的表现仍然强于股市,凸显出其作为避险资产的价值。相对于历史平均水平,金价的低价格波动意味着投资者仍将黄金视为防范意外事件的对冲工具。

美联储的鹰派和利率上升令黄金在短期内的走势变得脆弱,因股票和债券市持复稳定。不过,瑞银对美元走软的预测,对于美国政府庞大的支出计划的担忧,以及2018年美国可能发生的政治动荡都是黄金的长线支撑因素。

Gordon称:“历史表明,黄金可以对冲市场波动、美元急剧贬值和通胀加剧的风险。”

印度需求支撑

最后,就基本面因素来看,作为黄金需求大国的印度的一系列政府政策也长线利好金价。渣打银行在报告中称,印度的年度预算对黄金有利,但长期来看,由于当局并未减少市场参与者一直在游说的职责。

渣打称,“但我们认为,特别是两项公告将支持行业的发展,并推动需求的长期走势。首先,政府提出将重点放在农村收入和基础设施的增长上,目标是到2022年农业收入翻一番。该国大部分黄金需求是由农村居民购买的。其次是制定全面黄金政策的举措,包括建立规范的黄金交易所和发展黄金作为资产类别。”

此外,早在2013年,印度就将黄金的进口关税提高至10%,以试图减少其经常账户赤字,而赤字则受该国对石油进口的依赖所驱动。

分析师指出,世界黄金协会估计,去年印度的黄金需求量达到726.9吨,从2016年的666.1低点回升;预计印度的黄金需求将继续恢复,2018年达到760吨,2019年达到800吨。

渣打还补充称,“预算这方面不会提供短期助推,但长期来看将极大的支撑金价。短期来看,印度国内金价波动,通胀和天气影响将是国际金价的关键。”

晓小

晓小

沪公网安备 31010702001056号

沪公网安备 31010702001056号