英国方面将于周二(2月13日)公布最新消费者物价指数(CPI)数据,而德国和美国的通胀数据也将在周三(2月14日)登场。市场或可从中觅得一些线索,并通过这些数据的好坏来展示出兑低利率时代来讲可能带来的影响。

欧元区整体核心通胀率应当继续保持在1%左右

身为欧元区价格走势风向标的德国通胀数据,应该表现较为稳健,1月消费者物价调和指数终值应当和初值一致,较上年同期增幅放缓至1.4%。

虽然德国工会与资方达成了具有里程碑意义的薪资协议,联合执政的党派达成的联盟协议将会扩大支出,这些因素均可能在未来推升通胀,但当前的物价压力温和,表明欧元区的前景与美国有很大不同。

上周美国初请失业金人数降至近45年最低,但欧元区的失业率仍接近9%,分析师们称,包括兼职和临时工在内的劳动力富余可能还要高出一倍。

德国商业银行分析师Ralph Solveen表示,虽然部分国家,比如德国,劳动力吃紧,这从薪资增长加快的现象中可见一斑,但其他欧元区国家的失业率平均而言仍然很高。欧元区整体来看,薪资不大可能上涨得很快。因此,核心通胀率应当继续保持在1%左右,至少今年如此,这给欧洲央行提供了保持扩张性政策立场的理由。

西班牙将在周四公布通胀数据,这可以让人一窥失业率最高的这些国家的状况,而无论是欧元区第四季整体经济增长,还是德国、意大利和荷兰等个别国家的数据,都料将显示经济复苏进一步扩大。

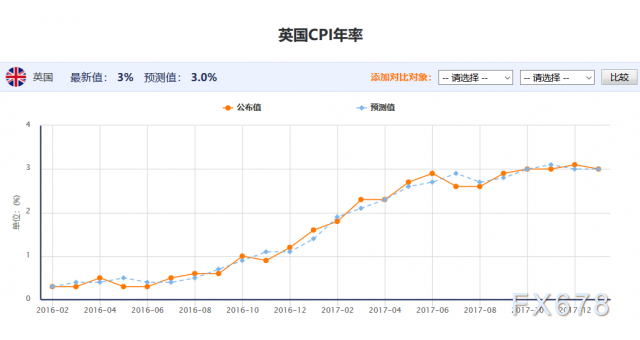

关注英国通胀水平是否持稳在3%

自2016年退欧公投打压英镑贬值之后,英国消费者面临通胀压力的时间要长得多。英国央行此前表态,认为控制通胀的必要性增强。

这意味着英国央行可能比三个月前暗示的时间更早升息,步伐也可能更快。金融危机过去10年之后,主要央行开始逐步收紧货币政策。

英国将在周二公布通胀数据。数据将显示通胀是否像过去四个月的三个月里那样继续持稳在3%,以及11月3.1%的通胀率是否为退欧以来的最高水平。

市场可能对美国通胀担忧做出过度反应

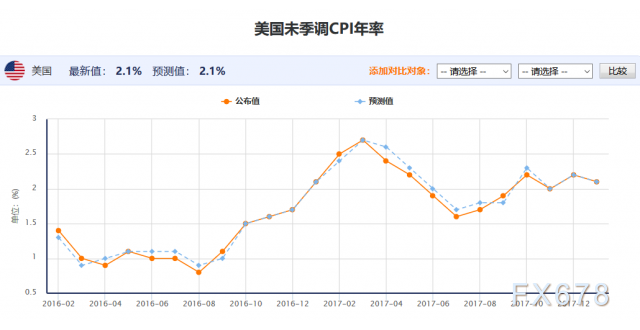

美国周三将公布通胀数据以及1月的零售销售数据,市场也将重点留意。

接受调查访问的分析师们预测,美国1月剔除食品和能源的核心通胀率料较前月上升0.2%,与12月创下的11个月来最大升幅相比略有放慢。

根据调查,美国1月核心通胀率较上年同期升幅料持稳在1.8%。

RBC CapitalMarkets分析师团队在报告中写道,虽然市场对通胀报告可能会给予很大关注,但现实情况是到第二季之前,通胀题材不会获得任何实质性的动能,因为到第二季时,去年无线价格战等一些特殊影响终于将退出通胀同比升幅的计算。但市场可能对通胀担忧做出过度反应的风险绝对不小。

美元反弹短暂,预计后市还有下跌的可能

据透调查的策略师预测,美元今年不太可能反弹,尽管预计美联储至少将加息三次。

美国薪资上涨,以及对欧洲央行将结束刺激政策的预期,上周冲击债券市场,推动美国公债收益率飙升至四年新高,导致股市遭遇六年来最严重的暴跌。

虽然公债收益率已经从高点回落,但仍然维持在很高水平,而且预计不会回到先前的低点。但是,全球股市的暴跌对汇市影响不大,美元疲软趋势保持不变。

荷兰合作银行(Rabobank)资深外汇策略师Jane Foley称,我认为这对于美元来说实际上是一个非常有趣的时期,因为美国公债收益率可能走高,这应该对美元利好,而且如果市场重新评估风险,那么可能会有额外的美元需求。目前,股市可能是在修正,而不是全面崩溃和重新评估风险。现在的看法是,美元兑一些货币略微受到一些支撑,但我认为我们将不会看到美元需求大幅增加。

据近期对近70位外汇分析师的调查,美元在未来一年兑多数主要货币预计略为走贬,美元指数预计今年底在88.7。

欧元可能会进一步上涨,但还需关注欧洲央行的态度

欧洲央行今年料关上每月大规模购债计划的大门,大多数分析师预计这发生的时间可能比预期快得多。

欧元兑美元因这样的预期而上涨。欧元料将上涨,此前在1月兑美元录得自其面世以来的最佳月度表现。不过预期中的百分比涨幅与上月调查相近,表明这只是反映了1月的实际走势,而非上调。

欧元一个月后料将交投在当前的1.23左右,六个月后料将在1.24,一年后或将在1.25。虽然对整个预测期的估值为逾三年来的最高,但对12个月后欧元汇率的预估值仅较当前水平上涨逾1%,这与1月调查时的预测类似。

但如果欧元像1月那样进一步大涨,则会让欧洲央行感到不安。欧洲央行的决策官员已经对欧元走强表示担忧。

德国商业银行外汇分析师Thu Lan Nguyen称,会让欧洲央行感到不安的并非是具体的汇率水平,而是升值的速度。但根据一般经验,有人会说欧元短期内升值约5%,加上通胀依然低迷,则会引发欧洲央行不安。

汇通财经易汇通行情软件显示,北京时间10:26,美元指数报90.21/22。

树袋熊

树袋熊

沪公网安备 31010702001056号

沪公网安备 31010702001056号