证监会新闻发言人常德鹏在2月9日的例行发布会上指出,原油期货2018年3月26日在上海国际能源交易中心挂牌交易。

经历五年的艰辛筹备,原油期货的推出被视为我国资本市场扩大对外开放的探索和试点,也是推动上海国际金融中心建设和上海“一带一路”能源市场建设的重要举措。

“中国版”原油期货的推出,将引入境外投资者进入国内期货市场,这将成为国内市场对外开放的一个开端。可以使中国具有东亚地区的原油定价权,减少油价对中国经济的制约。

作为全球原油最大进口国,中国对外原油依赖度已经超过67%。推出人民币计价的原油期货后,中国将能够减少在原油贸易中对美元的依赖,降低与美元相关的汇率风险。

原油期货筹备五年多

自2012年证监会表示将推出原油期货以来,中国的原油期货上市计划已经筹备了五年多时间。

2014年12月12日,证监会批准上期所在其国际能源交易中心(INE)开展原油期货交易。

2015年,上海国际能源交易中心曾两次宣布启动原油期货上市项目,但均未能如愿。

2016年,中国市场经历了钢价和铁矿石价格的大幅波动,原油期货上市再一次延期。

2017年5月11日,经证监会批复同意,能源中心发布了《上海国际能源交易中心原油期货标准合约》。

2017年12月8-9日,上海期货交易所、上海国际能源交易中心与中国期货市场监控中心、期货公司会员和石油企业等相关机构,共同开展第五次原油期货全市场生产系统演练。

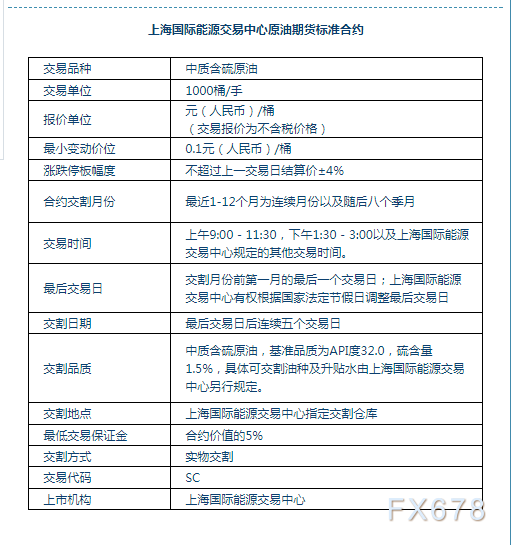

上海国际能源交易中心原油期货标准合约

国投安信期货分析师郑若金表示,“由于原油不仅是商品之王,更是化工的龙头,国内原油期货的上市将有利于石化产业链的完善,因为油价是很多化工成本最初始的成本端。现在上海国际能源中心基本完成了国内原油期货的合约设计,其中一手是1000桶,与国际接轨。”

按照原油期货的标准合约,即将在上海国际能源交易中心上市交易的原油期货标准品为中质含硫原油,交易单位为每手1000桶,挂牌的合约将是最近12个月的连续月份合约及随后的八个季度月份合约,最低交易保证金为合约价值的5%。

作为证监会批准的首个境内特定品种,原油期货的交易者涵盖了境内境外。其中境外交易者主要包括跨国石油公司、原油贸易商和投资银行。在采用人民币进行交易和交割的同时,亦接受美元等外汇资金作为保证金使用。

此外,原油期货的设计基本框架是“国际平台、净价交易、保税交割、人民币计价”,境外的交易者和境外经纪机构将可以参与交易,因此原油期货的规则、制度设计希望建立起一套既符合监管要求,又吸收国际通行惯例的规则体系。

上海国际能源交易中心公布的原油交割库设置地点中包括大连、青岛、日照、舟山、上海以及湛江,覆盖了辽东半岛、胶东半岛、长三角以及华南地区的主要进口原油港口。

目前世界上重要的原油期货合约有4个,分别是纽约商业交易所(NYMEX)的轻质低硫原油即“西德克萨斯中质油”期货合约、高硫原油期货合约,伦敦国际石油交易所(IPE)的布伦特原油期货合约,新加坡交易所(SGX)的迪拜酸性原油期货合约。

晓小

晓小

沪公网安备 31010702001056号

沪公网安备 31010702001056号