美联储鹰派基调对美元提振乏力

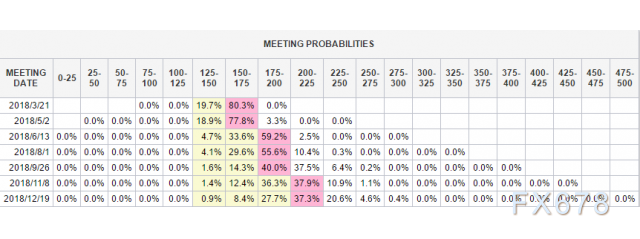

北京时间2月1日03:00,美联储官员在主席耶伦(Janet Yellen)主持下的最后一次会议上,美联储宣布将维持基准利率目标区间在1.25%-1.5%不变,与市场普遍预期相一致。政策声明发表后,一些机构对此表示符合市场对于2018年预计只会加息三次的预期。联邦基金利率期货显示,美联储在3月份加息概率升到94%。

美联储2018年首次政策声明指出,劳动力市场继续走强,经济活动一直以稳健步伐上升。就业、居民支出和企业固定资产投资均稳步增长,失业率也保持在低位。委员会将密切关注实际和预期通胀状况与相对应通胀目标的对比情况,联邦基金利率的实际路径将取决于未来数据所展示出的经济前景。

尽管此前美联储政策声明基调偏向鹰派,但美元的下跌似乎没有任何喘息的机会。

瑞银策略师Yianos Kontopoulos表示,令美元看跌的“市场变化”比该行预期的要来的快得多。全球经济增长加速的广度、深度和持久性令美元承压,并提振了收益率。

法国农业信贷银行(Credit Agricole)驻香港策略师David Forrester表示,考虑到美联储3月加息已经被市场充分消化,6月加息的可能也开始明显反映到定价中,因此美元要想东山再起,就需要强劲的美国数据。需要强劲的薪资增速,因为通胀走强所面临的威胁将推动美债曲线变陡。

美国就业市场接近充分就业

美国就业市场接近充分就业,目前失业率处于17年低位4.1%。就业市场状况收紧,使美联储官员对通胀将在今年向2%目标回升更加有信心。

美联储此前称就业市场“不断增强”。市场预计美联储将在3月升息。联储预计,继2017年三次上调借贷成本后,今年将再升息三次。

上周的初请失业金人数数据未包含在周五出炉的1月非农就业报告中,因不在1月报告的调查期内。接受调查的分析师预计,1月非农就业岗位可能增加18万,12月增幅为14.8万。

分析师称,技术工人短缺和生产率疲弱,可能令寻求扩大业务的公司承压。Plante Moran Financial Advisors的Baird称,这可能促使企业投资自动化,以提高生产效率和产量。

在隔夜公布的据中,劳工部报告,第四季非农生产率环比年率初值为下滑0.1%。这是自2016年首季以来首次下滑,且为同期最低水平。

美国民间就业岗位劲增,薪资增长回温

美国民间就业岗位1月激增,尽管天气异常寒冷,企业聘雇仍全面增加,显见劳动市场开年持续强劲增长。

就业市场畅旺逐渐对薪资构成上涨压力,美国出炉的其他数据也显示,第四季劳工成本强劲上涨。美联储官员可能乐见劳动市场紧俏,以及薪资增长回升的迹象,他们一直担心通胀不温不火。

三菱日联金融集团(MUFG)驻纽约首席经济分析师Chris Rupkey称,薪资没有增长成了一个迷思,因此美联储鸽派官员可以停止思考就业市场存在闲置劳动力的情况了,目前预测美联储今年可升息四次,而非他们在12月预测的三次。

ADP就业报告显示,1月民间就业岗位增长23.4万个,超过分析师预测的增加仅18.5万个;12月民间就业岗位从增长25万个下修至增长24.2万个。

尽管全国多数地区出现严寒天气,1月制造业就业岗位仍增加1.2万个,建筑业就业岗位增加9,000个。民间服务业就业岗位也普遍增长。

ADP报告是与Moody’s Analytics共同制作的。不过,该报告在预测更全面的政府就业报告的民间就业情况方面准确性很差。美国劳工部将在周五发布1月非农就业报告。

根据对经济分析师的调查,美国1月非农就业岗位可能增加18万个,失业率料维持在17年低点4.1%不变。12月非农就业岗位增加14.8万个。

市场重点关注此次非农报告的薪资表现

21家大型投行预测显示,美国1月季调后非农就业人口增幅料介于14万-23万,失业率料介于4.0%-4.1%,平均时薪年率增幅料介于2.5%-2.7%。

汇通网指出,随着美国就业市场的长期稳健状况,非农数据的影响力也较前几年显著下降,目前市场更多地关注就业报告中薪资数据的表现。美联储决策层希望平均时薪年率至少2.7%,但仅有2家投行预期1月份该数据有望达标。

美联储去年升息三次。市场预计,3月份有望加息,且2018年将总共至少升息三次。美联储在结束两天政策会议后发表的声明中称:“今年的年通胀率预计将攀升,中期内在联储设定的2%目标上下企稳。

共识预期显示,美国1月平均每小时工资年率将增长2.6%,前值为增长2.5%,投资者们需要留意该数据的具体表现,如果好于2.7%或者低于2.5%,都可能会给市场带来较大的冲击。

汇通财经易汇通行情软件显示,北京时间10:13,美元指数报88.68/69。

树袋熊

树袋熊

沪公网安备 31010702001056号

沪公网安备 31010702001056号