分析泡沫的关键是看是什么引发了泡沫。如果你能对隐藏的变化做出正确判断,那么你获得巨大财富或避免损失的能力也大大地改善了。

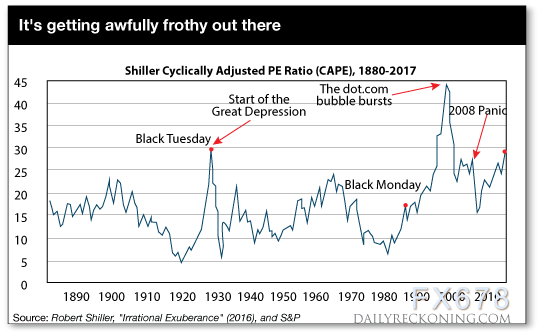

目前CAPE与1929年股市大崩盘之前水平相当

首先看一下泡沫是否存在的证据。Jim Rickards比较偏爱希勒市盈率,即周期调整市盈率(CAPE Ratio)。希勒市盈率是耶鲁大学教授、诺贝尔经济学奖获得者罗伯特·希勒(Robert J. Shiller)针对标普500指数制作的,由前10年通涨调整后的平均收益得出,是一种周期性调整市盈率。

周期调整市盈率 (简称CAPE) 是关于目前所处估值相对于历史水平的一个长期指标,虽然无法预见短期的涨跌,但对估值顶部和底部的确认有参考意义。

希勒市盈率与华尔街市盈率不同。其一,希勒市盈率使用滚动的10年收益周期。其二,希勒市盈率只向后看。其三,可获得回溯到1870年的相关数据,这样可以进行历史比较。

下图显示了从1880年到2017年的周期性调整市盈率(CAPE),从中可以立即得出两个结论。今天的CAPE与1929年股市大崩盘之前处于同一水平。第二,现在的CAPE高于2008年金融危机发生之前的水平。

这两个数据点都不是泡沫的确凿证据,因为2000年当互联网泡沫破裂时,CAPE要高得多。这也不意味着市场明天就会崩盘。

但是,如今的周期调整市盈率是过去137年市盈率中位数的182%。

鉴于股价均值回归的特性,该指标已发出股市动荡的警告,即便我们不确定动荡具体什么时候发生、具体在哪儿发生。

1880-2017年希勒周期调整市盈率(CAPE)

从上图可以看出,在这137年中,周期调整市盈率的中位数是16.75,最低是4.78(1920年12月),最高是44.19(1999年12月)。目前为33.68,高于2008年经济危机之前的水平,与1929年股市大崩盘之前的水平相当。

Jim Rickards认为,很明显股市有泡沫的可能性。

故事驱使型泡沫和廉价信贷引发的泡沫

Jim Rickards指出,有两种截然不同的泡沫:故事驱使型泡沫(narrative bubble)和廉价信贷引发的泡沫。这两种泡沫因不同的原因,在不同的时间破裂。

故事驱使型泡沫基于故事或为放弃传统估价标准开脱的新格局。最出名的例子是上世纪六十和七十年代在纽约证券交易所交易的50只备受追捧的大盘优质成长股,也称为“漂亮50”(Nifty Fifty),包括可口可乐、麦当劳、宝丽来(Polaroid)、施乐(Xerox),IBM和迪士尼等家喻户晓的名字。

漂亮50的一个主要特征是盈利增长稳定,同时也具有较高的PE比率。这些股票被视作可以“买入后不需要卖出的”的优质成长股,同时也成为七十年代早期牛市行情的重要推动力量。由于人们认为这些公司的运作非常稳健,即使在经历较长时期后同样如此,因此这些股票被称为“一次性抉择”股,也就是说,一旦决定买入股票,便不用再为投资理财而操心了。令人遗憾的是,在1973年到74年期间,这些价格昂贵的股票(许多本益比高于50倍)大约下跌了90%。

上世纪90年代的互联网泡沫(dot.com)是另一个故事驱使型泡沫。20世纪90年代末,美国掀起了一场以互联网产业引领的投资热潮,期间纳指狂飙17倍,当时只要名称中有“.com”的股票都遭到投资者疯抢。

当时有一批高科技公司,如微软、IBM等,不仅具备优秀的盈利能力,也具有把握未来市场的能力,更能为投资者带来丰厚的回报,因此人们对科技股热情高涨。但也有一批互联网企业,在投资人、砖家学者,以及自身的包装下,轮番上演公关秀,吹着极其美好的未来,吸纳了大量资金。很多公司因此被严重高估。2000年,美国进入加息周期,流动性减少,资金大量撤出,一切都随之化为泡影。

廉价信贷引发的泡沫与故事驱使型泡沫不同,它不需要一个好故事,只需要宽松的货币。当故事发生变化时,故事驱使型泡沫会破裂。就像“皇帝的新装”,随行官员假装皇帝穿着精致,直到一个小男孩喊出,皇帝实际上什么也没穿。

当信贷枯竭时,信贷泡沫会破裂

美联储加息不是为了刺破泡沫——他们宁愿在事后收拾残局,也要先搞清楚泡沫是否存在。美联储加息还有其它原因,包括表示失业与通货膨胀之间替代取舍关系的菲利浦斯曲线(Phillips Curve)、货币战争、通胀、或在下次衰退之前远离零利率。

更高的利率标志着美联储将“撤走大酒碗”(taking away the punchbowl),导致信贷泡沫破裂。

刺破信贷泡沫的其它主要原因是信贷损失上升。信贷损失上升可以出现在垃圾债市场(1989年)、发展中国家市场(1998年)或商业地产(2008年)。

一个部门的信贷崩溃会导致所有部门的信贷收紧,导致衰退及股市震荡。

Jim Rickards认为,我们目前处于信贷泡沫,而不是故事驱使型泡沫。因为没有类似于“漂亮50”或互联网泡沫时期的主导故事。

著名经济学家米尔顿·弗里德曼(Milton Friedman)曾说过,货币政策行动滞后。美联储自2008年到2015年强行向经济注入宽松货币,并在之后推出不正常的低利率。如今,效果显现。

除了零利率或低利率,美联储在其量化宽松计划之下印刷了近4万亿美元新货币。通胀并没有出现在消费者价格上,但出现在资产价格上。股市、债市、大宗商品和房地产都漂浮在巨量的保证金贷款、学生贷款、汽车贷款、房屋抵押贷款和他们的衍生品之上。

如今,美联储正在“撤走大酒碗”。在新主席鲍威尔的带领下,美联储将在今年3月再次加息。此外,美联储正通过缩减其资产负债表并减少基本货币供应进行量化宽松反向操作。这被称之为量化紧缩(或QT)

信贷状况早已经开始影响真实的经济。学生贷款损失飙升。次贷汽车贷款损失也在上升,抑制了新车的销售。随着这些损失传到至经济,房屋抵押贷款和信用卡贷款将会是下一个受到打击的。

Jim Rickards表示,衰退很快会到来。面对信贷损失的上升及信贷状况的收紧,股市将会产生震荡。“没有人知道具体什么时候会发生,但现在就要开始准备。一旦市场震荡,再行动就太迟了。”

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号