今年不断创出新高的股市在2018年是否会震荡?美元是否再次在劫难逃?国债收益率曲线将变得多平?

为了让投资者对这些担忧有一个更好的把握,彭博社整理了其分析师和记者认为2018年需要关注的最重要的图表:

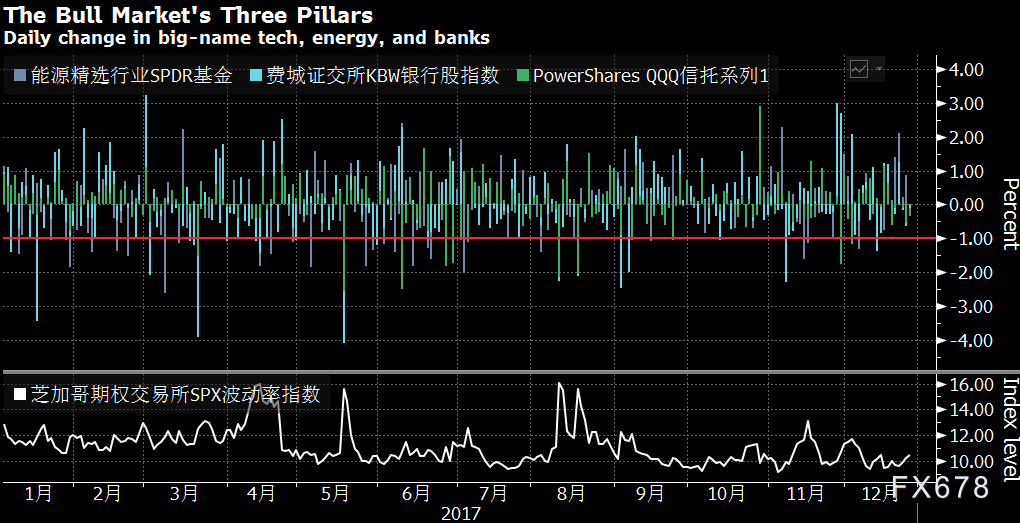

1、2017年股市的特点是不停轮动以及波动性低

彭博社记者Luke Kawa 表示,2017年,股市的特点是不停轮动以及波动性低。要想了解2018年股市是否会真正转向,需要关注外部冲击或事件风险是否足够强劲,可以突然盖过今年推动牛市的利好消息。

2017年股市成功的秘密是轮动。下图显示,用于追踪大型商业银行股价变动的KWB纳斯达克银行指数(KBW Nasdaq Bank Index)、QQQ(追踪纳斯达克100指数的ETF)、以及能源行业股票基金(Energy Select Sector SPDR)在2017年只有两个交易日全部下跌1%,而2016年这种情况发生了14次,2015年20次。

这一动态使得全年波动性处于超低水平。

图1:牛市的三大支柱:著名科技公司股、能源股及银行股每日变化

2、美国债券市场波动性降至空前低位

据彭博社分析师Edward Bolingbroke,反映美国债券市场波动性的美银美林期权波动指数(Merrill Lynch Option Volatility Estimate MOVE Index)显示,受美国经济逐渐增长、通胀温和、美联储前瞻指引以及寻求更高的收益率驱动,美国债券市场波动性今年“断崖式”下跌至空前低位。

为了让波动性回归利率市场,债券收益率曲线必须变陡峭,但目前没有迹象显示会这样。如今,长端收益率固定,而短期到期的债券收益率已经做好进一步加息的准备。

尽管欧元-美元期权已经开始显示对冲美联储进一步加息的信号--比如高盛和德意志银行已经开始为美国2018年加息4次做准备--欧元-美元利差仍然很平。这吸引了一些投资者赌注进入2018年收益率曲线的前端将会变得陡峭,因为隔夜利率掉期曲线继续预期加息速度慢于美联储预期的加息速度。

图2:美银美林期权波动指数:美元波动性2018年似乎准备好反弹

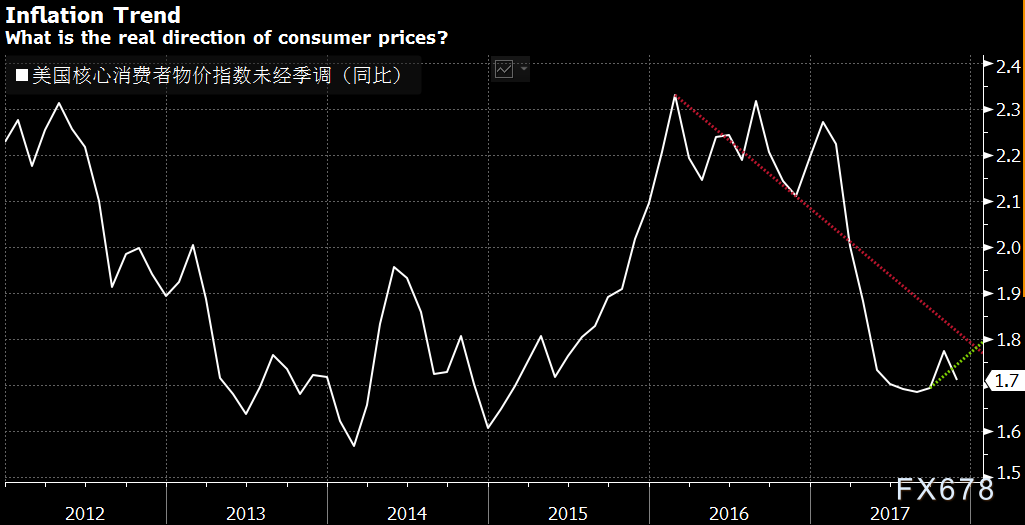

3、通胀走势

彭博外汇分析师 Jacob Bourne表示,投资者2018年需关注的另一个关键是物价的方向。

通胀或许会超过2016年的水平,迫使美联储要么更积极加息,要么看着收益率曲线变陡峭。

然而, 还有一种可能是通胀依然下行。这将导致美联储要么退出加息周期,要么冒险让收益率曲线反转。

还有第三种可能,通胀只是回到自2016年的区间,这意味着2018年货币和汇率没有真正的波动性。

彭博调查的专家的普遍观点认为,2018年通胀将升至2.2%,并持续到2019年。

图3:通胀走势

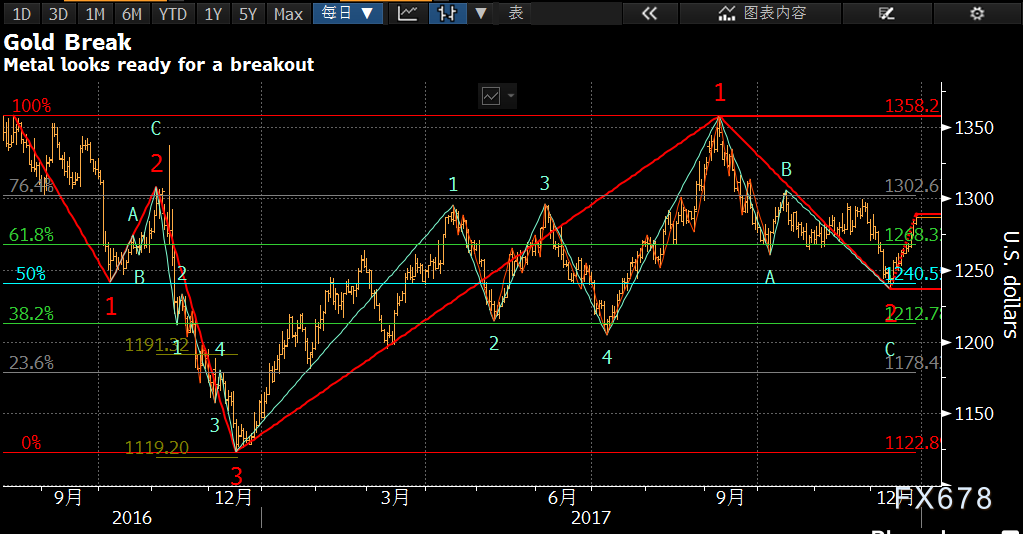

4、黄金似乎准备好突围

彭博外汇分析师Vincent Cignarella表示,自9月金价触顶后一直处于低位,这种情况或许要改变了。

黄金已反弹,突破两个主要支撑位:斐波纳契50%回撤从2016年12月低点到2017年9月高点以及艾略特波浪的第二个汇合。

从基本面来看,投资者在2018年可能会买进更多的黄金以对冲美联储预计将会继续加速的通胀。

2018年,地缘政治也会驱动金价上涨。今年,每当朝鲜局势紧张时,金价便大幅上涨。没有迹象显示,朝鲜紧张局势明年会缓解。

图4:黄金分割图

5、全球波动性似乎准备好反弹

摩根大通全球外汇波动性指数(JPMorgan Global FX Volatility Index)被视作未来三个月全球外汇波动性的晴雨表。彭博外汇期权分析师Robert Fullem表示,由于投资者越来越相信外汇进入2018年会继续持稳,摩根大通全球外汇波动性指数接近低于其20年历史平均水平的标准差(standard deviation)。

但在美国通过税改法案后如果美国的财政状况收紧,导致债券收益率和美元同步上涨,投资者的乐观情绪将受到打击。

通常,波动性指数的峰值和谷值与彭博美元现价指数及美国财政状况呈负相关。因此,美国上涨5%将导致波动性回到其中位数,并在发展中国家引发大的波动。

图5:更大的波动性?全球波动性似乎准备好反弹(摩根大通全球外汇波动性指数)

6、发展中国家货币与大宗商品走势紧密相关

彭博发展中市场外汇分析师Davison Santana表示,就2018年发展中国家货币而言,只要关注大宗商品就可以了。大宗商品和汇率的关系在拉美最明显,在拉美地区大宗商品价格与货币的长期趋势紧密相关。

然而,政治也起到关键作用。北美自由贸易协定(Nafta)以及明年墨西哥总统大选将继续影响墨西哥比索。巴西仍然在努力进行经济改革,巴西明年也将选举总统。

过去几个月,土耳其里拉的变动与美国和土耳其的关系有较大关联。今年10月,由于美国和土耳其关系恶化,土耳其里拉暴跌。

图6:拉美国家的货币仍然追踪大宗商品走势(白线为彭博摩根拉美货币指数;蓝线为彭博大宗商品指数)

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号