虽然花旗的基本预测是看跌的,但是正如该行的团队在报告中所写道:结果也有可能并不像预测的那样,这些基本的预测情况也不一定就是最后的结果。客观的说,就是并不是完全可信的,也不是完全不可信的。

花旗关于2018年的看法主要有如下几点:

1、息差可能增大

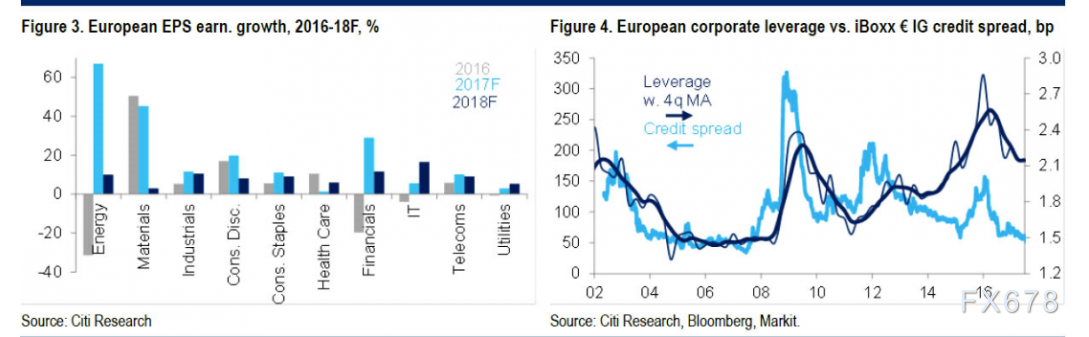

虽然的确期望欧洲企业向股东提供更多现金,但是追求重大利润并不是核心。2018年企业的收入上升应该有助于增加支出,而不会将净债务的数额提高至税息折旧及摊销前利润(EBITDA)。

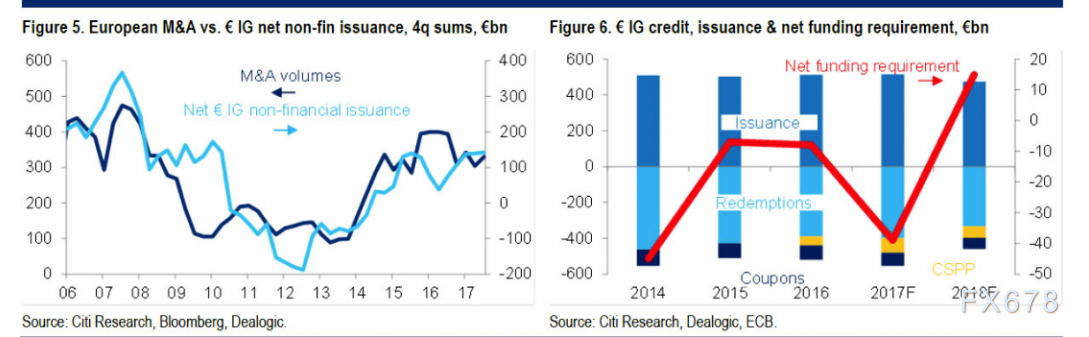

考虑到近几年息差与基本面之间存在巨大的差异,花旗认为净债务的上涨会相当大,可能会触发对息差的重新定价。在他们看来,市场能否无缝吸收相应的股票增发是更大的问题。并购交易量与净发行量之间的相关系数几乎为1。

几个大型并购交易可能使净供应额增加500亿欧元甚至更多,而且净私人资金需求相比往年已经有了大幅上涨。花旗认为并购(以及回购)的风险比核心预测还要高:大约在25-35%之间。资金需求的增加可能导致息差最后比核心预测还要大。

2、信贷未来发展,涨或跌?

正如花旗经济学家所说,目前全球经济前景面临的风险可能上涨。

2016年2月,IG集团的信用利差达到160个点(现在大约为45个点)。花旗的商品策略师预计未来几年信贷会有强劲而持续的需求。但如果全球经济在2018年经历一个诸如2016年的负面状况,我们认为2018 的信贷状况也将非常“艰难”。

3、产出差距将导致通货膨胀加速

花旗一向认为通胀出现结构性变化的机会很小,但仍然值得强调的是,通胀已经连续6年低于花旗的预期。

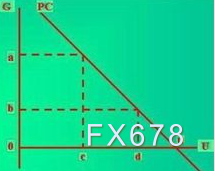

从菲利普曲线来看,主要经济体失业率的降低和企业定价能力的提高最终会通胀率升高。在美国,核心通胀在今年夏天连续出现下跌后已经走强。

(图中,横轴U值代表失业率,纵轴G值代表通货膨胀率,向右下方倾斜的PC即为菲利普斯曲线。这条曲线表明,当失业率高(d)时通货膨胀率就低(b),当失业率低(c)时通货膨胀率就高(a))

但是如果通货膨胀率上升反映的是由于生产率提高和企业定价能力提高而带来的员工工资增长更高,这种通胀对企业基本面的直接影响将是相当温和的。但是,如果工资增长超过生产率增长和企业定价能力,这样可能会开始削弱员工的收入增长。

4、欧洲央行收紧政策没有可能?

花旗相信,在全球范围内,流动性也就是类似央行净购买的速度会有效地提升资产价格。

那么,如果减少证券的自由流通量和通过改变供求曲线来增加过剩的流动性,将会对资产价格产生长期的影响,并削弱投资者的风险偏好,从而增加私人流动。

欧洲央行2018年上半年不太会收紧政策,但是下半年可能会收紧政策。

5、警惕欧洲央行接班人猜测搅动市场

德拉基的八年任期将在2019年10月底到期。经常可以听到有人在问,谁将接替德拉基执掌欧洲央行,以及这个人将会对市场做什么。这的确将是明年的一个黑马事件,但是花旗认为这一问题不会成为2018年的一个主要事件。

花旗觉得这位接任德拉基担任欧洲央行行长的人选会在2018年年底公开。而且随着候选人的轮廓越来越明了,市场可能会有所反应,主要的反应可能是因为害怕人选导向鹰派候选人。

此前,葡萄牙财长马里奥·森特诺(Mario Centeno)被任命为欧元集团总裁,这就意味着下一任欧洲央行行长来自主流国家的机会大大增长。但是,这一事件对2018年息差的影响非常小。

笑笑

笑笑

沪公网安备 31010702001056号

沪公网安备 31010702001056号