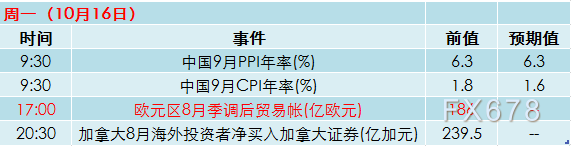

★周一关键词:中国CPI和PPI年率★

周一(10月16日)中国将公布包括9月CPI年率在内的一系列宏观经济数据,料将对澳元和离岸人民币等商品货币短线带来一定影响,数据的好坏也将会对亚市早盘市场情绪带来一定波动,也需要投资者密切留意。

华融证券最新报告称,随着未来上下游各种供给冲击因素的逐渐消退,预计中国CPI将在明年春节期间触及2%-3%之间的高点后逐步回落,届时CPI与PPI也将重新回归同步走势,并与总需求的整体趋势保持一致。展望未来半年,在总需求稳中趋缓的前提下,通胀风险仍整体可控。尽管冬季环保限产已形成涨价预期,但上游PPI等价格在去年高基数下仍有望缓慢回落。

欧洲时段,投资者需关注欧元区8月季调后贸易帐数据,料将对欧元短线走势产生一定影响。

此前欧元区7月贸易帐不及预期,使得欧元强势对于欧元区经济伤害已经开始显现,这无疑将为“缩减QE”蒙上一层阴影。欧洲不少央行官员担心“欧元强势会伤害欧元区经济”,而7月数据的大幅不及预期,再度引发市场对欧洲央行打压欧元的担忧。

★周二关键词:英国和欧元区CPI数据★

周二(10月17日),市场需重点关注英国和欧元区即将公布的通胀数据,作为许多央行货币政策取向的重要考虑因素,料对市场产生一定影响。

英国方面将公布9月CPI年率,此前英国8月CPI数据大幅向好,远超预期,使得英镑短线大涨百余点。英国8月CPI年率为2.9%,且继续超过英国央行2%的通胀目标,创近20年最大涨幅;英国8月核心通胀率创下逾5年来最高水平,主要受英国家庭燃料和服装支出增加影响。

英国8月CPI超预期,无论是整体CPI还是核心CPI,若9月CPI数据延续强劲走势,表明短期内通胀压力较高,推动英镑短期走强。英国通胀整体水平走高和英镑持续的贬值密切相关。

欧元区方面也将公布9月通胀数据,此前欧元区9月CPI年率初值上升1.5%,并未继续回升,而潜在的价格增长也在减弱,或令欧洲央行在在逐步缩减QE计划的道路上刹车。

而目前通胀仍是欧洲央行心腹大患,虽然信心在迅速增长,失业率在缓慢下降,经济也将迎来十年来最快的增长,但通胀未能持续上涨仍然是一个关键因素。这对于欧洲央行来说至关重要。

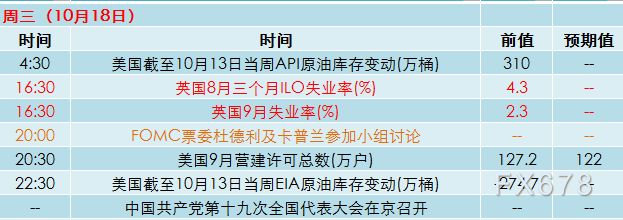

★周三关键词:英国失业率★

周三(10月18日)投资者需密切关注英国失业率数据,料对短线英镑走势产生较大影响。

此前英国截至7月的三个月失业率意外进一步降至1975年以来最低,但薪资增长情况比预期还要疲弱。就业人口升至纪录高位3,213.6万人,新增就业人口18.1万人,为2015年底以来最大增幅,与去年退欧公投之后彰显今年经济成长疲弱的迹象形成鲜明对比。

这一数据有可能加剧英国央行内部对于升息时点是否临近的分歧,并将加大特雷莎·梅政府进一步放松对公共部门薪资设限的压力。

英国央行现在也处在为难的境地。通胀的上涨或许会迫使英国央行加息,但是英国央行又必须考虑家庭负债,薪资增长若不及预期,料对家庭负债。

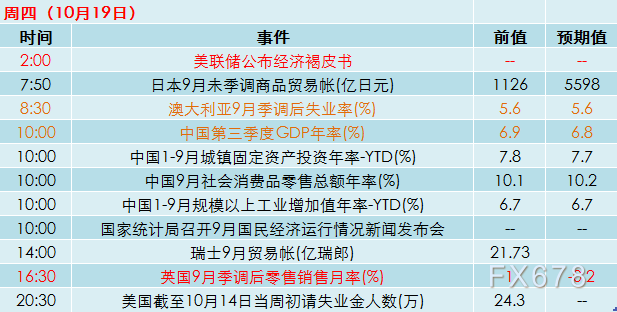

★周四关键词:美联储褐皮书,英国零售销售★

周四(10月19日)凌晨2:00,美联储将公布经济褐皮书,美联储“褐皮书”是指美联储根据其所属12家地区联储的最新调查结果编制而成的全美经济形势的常规报告。美联储每年发布八次褐皮书报告,该报告用数据反映美国各个地区近期经济以及各领域各行业的实际状况。美联储会根据褐皮书中对经济的评估而制定货币政策,投资者也会根据褐皮书中内容判断短线汇率走势等信息。

美联储最新褐皮书称,7月至8月中,美国经济以“温和至适度”的步幅扩张,但通胀加速的迹象仍不明显。联储决策者今年已升息两次,但年内第三次升息的前景变得越来越不确定,因为尽管美国经济持续增长,失业率降至低位,但通胀压力仍然低迷。

美联储最新会议纪要已表达了对于低通胀的担忧,对于美联储12月能否加息市场出现了不同的看法,这也增加了未来市场的不确定性,因此还需密切关注美联储褐皮书中对于通胀的措辞。

Silicon Valley Bank高级汇市交易员Minh Trang称:“任何有关对通胀前景担忧的言论都暗示了略偏鸽派的想法。”

英国方面,需密切关注零售销售数据,此前英国8月季调后核心零售销售月率创今年四月来最大。增加了英国央行在11月加息的概率。

需要注意的是,英国央行在9月14日公布的利率决议中重申,未来加息预计是有限和渐进的,如果经济如预期增长,政策可能需要比市场预期更快收紧。

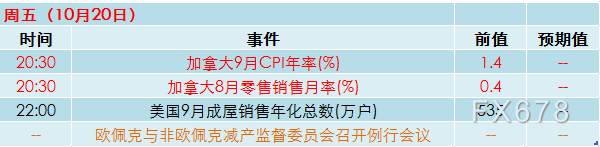

★周五关键词:加拿大CPI和零售销售数据★

周五(10月20日),投资者需密切加拿大方面的经济数据,料对美元兑加元短线走势产生较大影响。

加拿大9月22日公布了通胀数据略低于预期,零售销售好坏不一,美元兑加元短线一度跳涨了70点。加拿大8月CPI数据较上月有所上涨,受到运输领域和房地产指数的支撑。

而加拿大央行在9月的利率决议上,意外加息25个基点至1.00%,并发表声明称,通胀疲软似乎主要受到临时性因素影响,预计通胀将在2018年中接近2%。

虽然加拿大央行除了指出今后进一步调整利率将取决于新的经济数据表现外,并未对下次加息节点发出明确暗示,不过若通胀数据表现良好或使加拿大央行于12月再次加息。

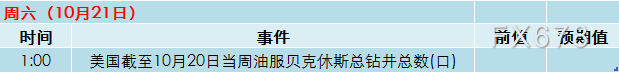

★周六关键词:美国贝克休斯钻井数据★

美国油服公司贝克休斯(Baker Hughes) 10月6日公布数据显示,截至10月6日当周,美国石油活跃钻井数减少2座至748座,过去五周内有四周录得下降,因之前油价走低加大了美国页岩油企业削减开支的幅度。而去年同期美国石油活跃钻井数为524座。

9月美国石油活跃钻井数共减少9座,8月下降8座,这是2016年5月以来首次出现连降两月的情况。同时第三季度美国石油活跃钻井数减少6座,为2016年第二季度以来最大季度降幅。

2017年迄今,美国原油期货均值超过每桶49美元,轻松超过去年的均值43.47美元。原油期货在今年余下时间预计将交投在49美元左右,2018年料达到50美元。

受近期油价下滑影响,一些勘探及生产企业在过去几个月已削减了2017年投资计划,不过他们今年的支出计划仍超过去年。

Simmons & Co能源分析师发布报告称,将2017年美国油气钻井平均数下调至881座,2018年为960座,2019年为1116座,上周的预测结果分别为973座、1004座和1084座。

★周日关键词:日本大选★

日本共同社10月11日公布的电话调查结果显示,执政的自民党有望在即将于10月22日举行的大选中已较大优势胜出。而东京都知事小池百合子领导的希望党在竞选造势活动中处于下风。

调查显示,自民党及其执政联盟公民党有望最终至少赢得国会众议院300个席位,众议院总席位数为465个。今年9月份刚成立的希望党可能赢得约60个席位,另一位政坛新军——宪政民主党则有望斩获至少30个席位。

众议院选举正式投票于10月10日拉开帷幕,共同社在随后不久便开展了上述调查。调查随机抽选了118901户拥有符合条件选民的家庭,其中的90261户回馈了有效问卷。

瑞穗证券首席外汇策略师山本雅文称,日元走势在大选后主要有两种可能的走势。

“如果选举结果不利于安倍的政党,那么有些投资人可能将其视为安倍经济学落幕的开始,意味着日元贬值趋势即将结束,”他说。

“但也有另一种可能性,就是两方政党都呼吁实施刺激措施,有些人认为这将导致出现‘直升机撒钱’的情况,所以他们可能卖出日元,”他说。“不过整体而言,美元兑日元主要仍受美国因素主导。”

树袋熊

树袋熊

沪公网安备 31010702001056号

沪公网安备 31010702001056号