★鸽派纪要+低通胀担忧,美元险守93关口★

美元指数本周收于93.06,险守93关口,稍早降至逾两周低位92.74。本周周线下跌约0.75%,是五周内表现最差的一周。

美国上周非农就业报告中的薪资数据强劲,被视为通胀将可能改善的讯号,强化美国12月升息的预期,因而提振了美元。

但是俄新社援引出访朝鲜的俄罗斯议员报导,朝鲜准备试射远程导弹,相信射程可达美国西海岸。地缘政治紧张情势再受瞩目,为避险日元提供支撑,协助将美元拉离就业报告出炉后的高点。

美国军方周二(10月10日)晚间派遣两架空军B-1B轰炸机到朝鲜半岛,与日韩战机首次进行夜间联合训练。美国海军里根号航母与日本海上自卫队一艘军舰在朝鲜半岛西南部的冲绳附近海域举行演习。朝鲜外务相李勇浩则称美国总统特朗普已经“点燃了战争的火苗”。市场将会继续留意朝鲜的举动。

美联储公布的9月19-20日政策会议纪要显示,许多决策官员仍认为今年“可能有理由”再次升息,但多位决策者称在决定利率行动时,他们会关注未来几个月的通胀数据。

周四的数据显示,美国9月最终需求生产者物价指数(PPI)较前月上升0.4%,较上年同期跳增2.6%,是2012年2月来最大同比涨幅。

U.S. Bank Wealth Management首席投资官Bill Northey称,PPI数据显露出一些通胀迹象,至少从生产者角度而言是这样,接下来我们将看到消费者物价指数(CPI),有一些令人鼓舞的初步迹象显示通胀压力正在上升,但从数据点来说,我们必须承认这将是一系列充满杂音的数据。近几周两起飓风袭击了美国众多城市。

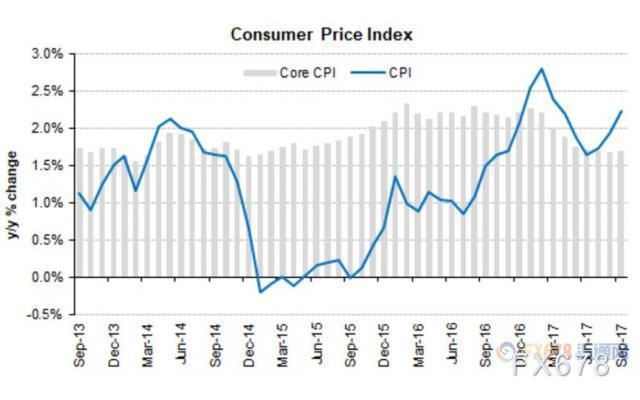

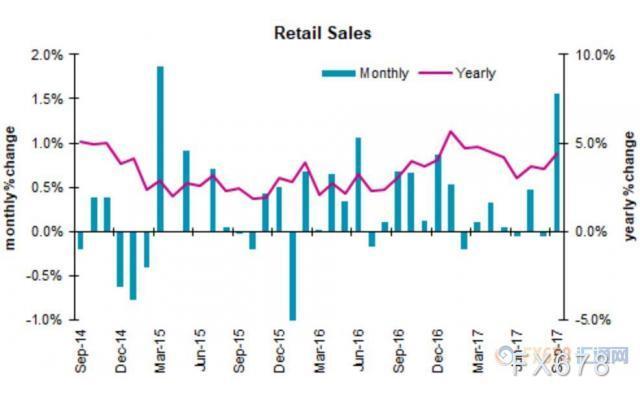

周五(10月13日),美国公布了9月份通胀和零售销售数据,表现总体不及预期得那样强劲,美元指数则创本轮调整新低92.735。此前市场寄希望于飓风能够大幅提振美国物价上涨压力。数据公布后,美联储12月加息预期有所回落。

具体数据显示,美国9月未季调CPI年率录得2.20%,不及预期值0.1个百分点,前值为1.90%;美国9月未季调核心CPI年率录得1.70%,持平前值,但低于预期值0.1个百分点。

美国9月的零售销售月率实际录得增长1.60%,不及预期值0.1个百分点,不过彻底扭转了前期0.20%的降幅;美国9月核心零售销售月率实际录得1%,分别高出前值和预期值0.8和0.1个百分点。

Cambridge Global Payments全球产品和市场策略部董事Karl Schamotta认为,市场出现膝跳反应,可能反应过度。冷静下来之后,交易商再度买入美元。

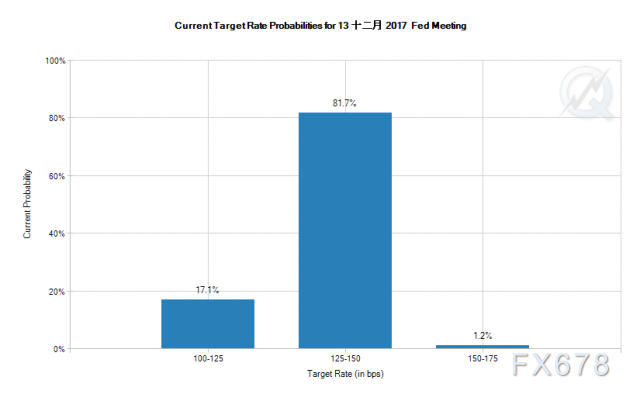

美联储今年已加息两次,暗示今年晚些时候第三次升息。

根据CME Group的FedWatch工具,金融市场现在消化12月加息机率为约83%。

周五美国总统特朗普选择不再认可伊朗遵守了2015年版核协议,且警告称他可能最终终止该协议,他的讲话对伊朗2015年版核协议带来沉重的打击后,美元微幅攀升。

★多重因素提振,欧元收复1.18★

欧元区公布的一连串数据表现强劲,令市场越发认为欧洲央行将会在本月稍晚的政策会议宣布缩减庞大刺激政策的计画。在加泰罗尼亚未正式宣布从西班牙独立后,政治担忧也已减弱,给欧元带来支撑,最终欧元震荡收复1.18关口至逾两周高位附近。

五名直接知悉情况的人士表示,欧洲央行决策者普遍同意在10月26日的会议上降低每次资产购买规模而延长购买计划,对延长时间的看法集中在九个月。

加泰罗尼亚地区领导人虽宣称启动独立程序已获授权,但表示他将推迟这样做,以便留出时间与马德里当局进行对话。

西班牙首相拉霍伊周三给予加泰罗尼亚自治区政府八天时间来放弃独立,若届时该地区仍坚持独立,那么他将解除其政治自治权。此举可能加剧对立局面,但也暗示着这场政治危机或许有解决之道。

摩根士丹利策略师称,欧元料将进一步上涨,因有越来越多经济活动增强的迹象,而且在全球流动性强劲环境下,全球大型资产管理公司对欧元的持仓仍处于低配状态。

★人民币料持稳走强★

在岸人民币兑美元本周前两天均大幅收涨,累计升幅超过600点,但随后两天小跌,尽管中间价劲升。

有中资行交易员指出,美指变化不是很大的时候,人民币对美指反应不是很敏感,中间价亦未有明显方向指引。

中国央行行长周小川接受财经网专访表示,中国对外开放需要继续向前推进,金融机构市场准入和金融市场开放的步伐可以迈得更大些。他还指出,人民币汇率改革历来众口难调,争议较多,典型的有“条件论”和“顺序论”,但实践中,改革是大政治,政治家往往要从政治逻辑考虑最优排序,问题往往过于复杂、多元,最终得不出最优解。

★金价一周劲升2.3%,上破1300美元大关★

本周金价持续走强,收复1300美元大关口,最终收于两周半高位1303.93,此前美国总统特朗普警告称,他可能最终会终结2015年版伊朗核协议,而此前发布的疲弱通胀数据减弱了美联储加息理据。现货黄金周五连续第六日上涨,本周涨2%。

据美国财经网站MarketWatch报道,黄金期货价格周五上涨,收盘突破了每盎司1300美元的关键阻力位,在本周的整体交易中则累计上涨了2%以上,原因是美国通胀指标弱于预期,从而提高了美联储加息前景的不确定性。

美联储加息可能会削弱黄金对投资者的吸引力,这是因为黄金是一种非付息资产。与此同时,美联储加息还倾向于推动美元汇率上涨,而在通常情况下,美元汇率上涨会促使黄金等以美元计价的大宗商品期货的价格下跌,原因是持有其他货币的投资者买入这些商品的成本将会变高。用于追踪美元兑六种国际主要货币汇率变动的洲际交易所(ICE)美元指数在本周交易中预计将下跌0.7%,五个星期以来首次走低。

RJO Futures高级商品策略师Phillip Streible表示,当升穿1300美元关键心理价位,我们看见大量买盘。

上周在美国公布9月薪资数据后,黄金跌至逾9周低位,该报告当人给人的映像是,通胀在持续一段时间偏低后可能加速上升。Brown Brothers Harriman全球策略主管Marc Chandler说:“本周现货黄金主要是对9月的大幅下挫作出修正,黄金空头原本想伺机寻觅新的入场机会,但美国9月通胀不及预期,他们不得不继续等待。”

U.S. Bank Wealth Management首席投资官Bill Northey称:“有一些令人鼓舞的初步迹象显示通胀压力正在上升,但从数据点来说,我们必须承认,这是一系列充满杂音的数据。”

Silicon Valley Bank资深汇市交易商Minh Trang说:“鉴于飓风因素,哪怕9月通胀和零售数据走强,我也会继续对此持谨慎态度,因数据受到天气因素提振,强劲势头是否能继续保持下去尚待观察。”

★多重利好提振看涨信心,油价反攻收创10月来新高★

原油方面,油价周五收于10月以来最高水平。因中国9月原油进口大增,暗示需求强劲。特朗普威胁退出伊朗核协议,但仍宣布推迟,缓和了油市不确定性。而库尔德地区或爆发冲突,料将令原油供给收紧,利好油价。此外,油服贝克休斯公布的数据显示,上周美国石油钻井数录得下降,美国原油产能或下降,也对油价构成利好。

能源资料协会(EIA)周四晚些时候公布,10月6日止当周,美国原油库存减少270万桶至4.6222亿桶。原油日产出减少8.1万桶至948万桶,为9月1日止当周以来首次下滑。

澳洲Rivkin Securities投资分析师William O'Loughlin称。这次油市恢复平衡取得明显进展,不过要回到五年均值水平还有一段路要走。

但分析师称,OPEC需延长减产计划期限,以进一步降低过剩库存。OPEC减产计划将于明年3月底到期。

交易员称,油价从更高的涨幅中回落,稍早两大合约升幅均超过2%,因对美国总统特朗普没有立即寻求对伊朗实施制裁感到释然,他给美国国会60天时间决定是否恢复对伊朗制裁。

FGE总裁Jeff Brown表示,美国的制裁可能会切断伊朗大量石油贸易融资。

利好一:中国原油进口需求强劲支撑油价

周五公布的数据显示,中国9月份石油进口量达到900万桶/日。从1月到9月,中国平均每天进口850万桶石油,巩固了中国作为全球最大石油进口国的地位。

PetroMatrix的执行董事Olivier Jakob表示,看到来自中国的强劲数据令我们感到振奋。这是利好油价的一面。

利好二:伊拉克局势动荡利好油价

伊拉克的局势动荡,以及美国在伊朗核协议上可能采取的行动,也支撑了油价。

当地电视台周五报道,数万名库尔德武装分子部署在基尔库克石油地区,以应对伊拉克军队可能的“威胁”。

交易商担心,这两国之间的紧张关系可能会切断该地区的石油出口。自从伊拉克库尔德人在9月25日投票中压倒性地支持独立以来,紧张局势在不断升温,交易员担心会影响到该地区的石油出口。

利好三:OPEC或延长减产协议

Bernstein Research表示,尽管有乐观的信号,但石油输出国组织(OPEC)仍需要延长减产协议期限,在2018年3月到期后减少石油产量,以便清仓。

OPEC和包括俄罗斯在内的其他石油生产国已同意每天减产180万桶。

Bernstein分析师表示,OPEC将不会在3月底减排期满前实现正常库存水平。我们认为,将减产延长至2018年,应能使库存在2018年年底前达到正常水平。”

树袋熊

树袋熊

沪公网安备 31010702001056号

沪公网安备 31010702001056号