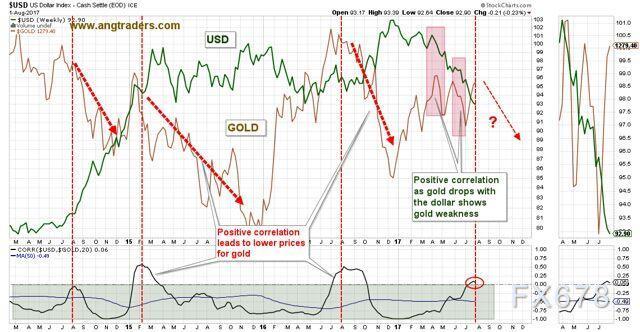

美元指数

一般来说,黄金与美元呈负相关。但偶尔也会出现同涨同跌的情况,一旦出现这种情,随后会导致金价下跌。而现在正处于这样的情况,分析人士认为,黄金仍旧可以继续上涨,但动力能否持续还是个问号。

从更基本的角度看,美元走低显然有助于美国国内生产和出口,但会提高进口价格,从而推高通胀。前者的影响将使美国整体经济得到全面的提振,但不会被世界其他国家无限期地容忍,从而导致美元的反弹,而这种可能性越来越大,最终将给黄金带来压力。后一种效应将增加美联储加息的可能性,从而给美元带来上行压力,并对黄金施加下行压力。

如果美元不能守住92水平,而黄金价格突破1310美元,黄金将出现新的牛市。

通胀

黄金与通胀的关系往往呈现正相关趋势,可通过抗通胀债ETF(TIP ETF)走势来衡量。除非它突破上行趋势,否则黄金目前的上行走势将是有限的。

如果通胀开始上升,美联储将比市场预测的更快加息,这将冷却通货膨胀,提振美元,并对黄金施加压力。如果通胀下降,TIP ETF会下降,并给黄金带来压力。这两种情况在中期都利空黄金。

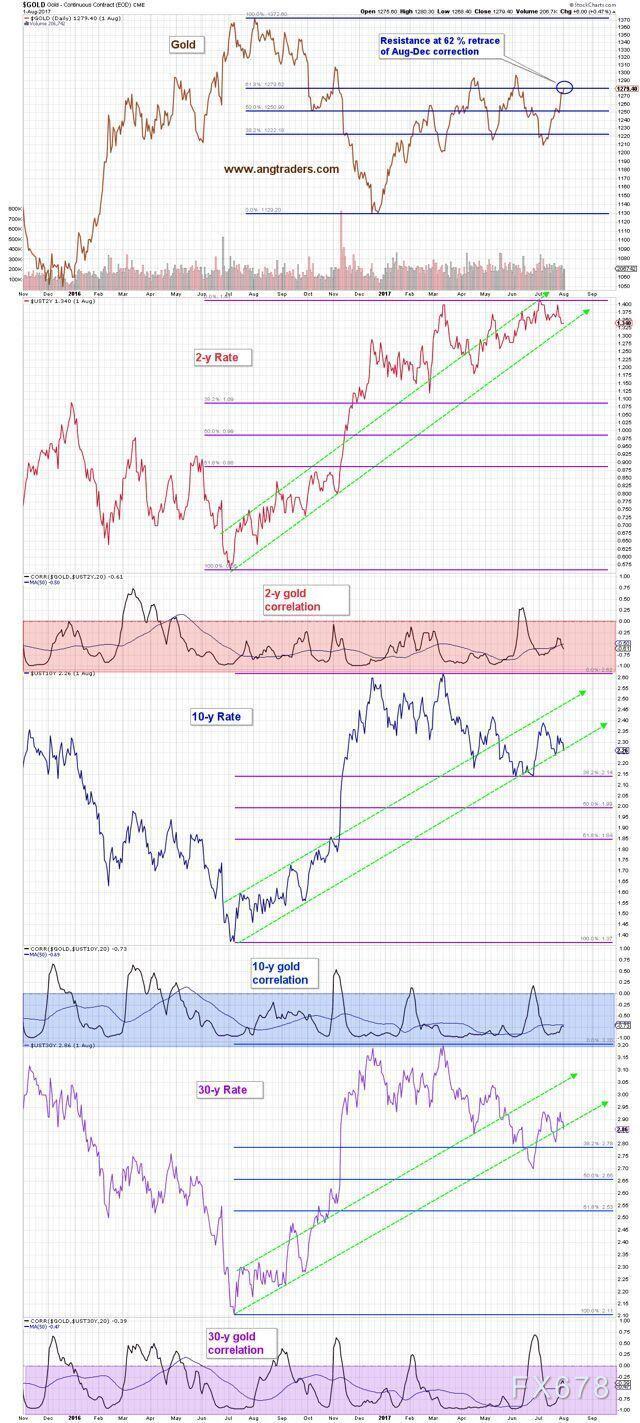

美债收益率

国债收益率与金价呈现负相关,其中关联性最强的是两年期美国国债收益率和金价的关系。过去两年内,两年期国债收益率与金价仅仅出现了两次正相关()。

目前2年期、5年期和10年期美债收益率都在长期的上升趋势中,但在利率上行的过程中,2年期国债收益率走势是最符合的。这是可以理解的,因为美联储只能够直接影响短期曲线。尽管美联储预期利率正常化的速度已经放缓,但这种偏见仍在上升,这将限制黄金的上行空间。

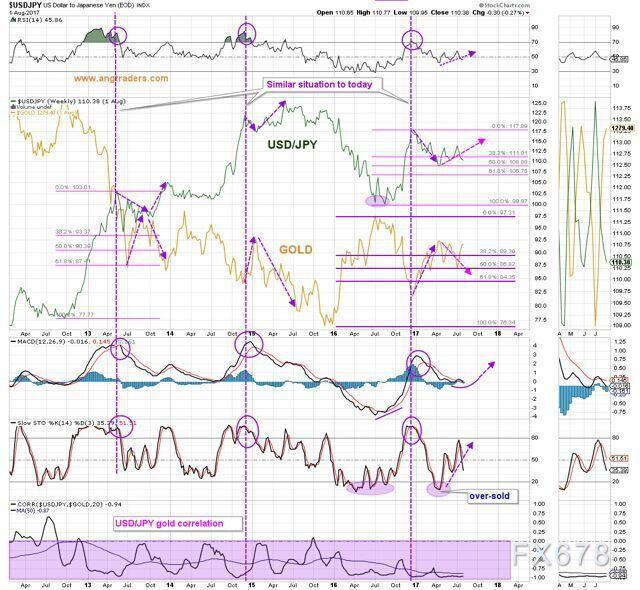

美元兑日元走势

美元兑日元走势与黄金价格呈现极强的负相关性。目前美元兑日元的走势与2013年春和2015-2016年冬季类似,只要不突破斐波那契50%支撑(108),黄金的上行空间就仍旧是有限的。

总而言之,美元,通胀,美债收益率和美元兑日元的走势继续限制黄金的上行空间。分析人士认为,如果美元不能保持92的水平,黄金则突破会1310美元,那么黄金将进入牛市。除非出现这种情况,否则黄金的上行空间仍将是有限的。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号