在2月份,道指录得自1987年以来最长的连涨,同时在历史上首次出现收盘比200日移动平均线高2000点的情况。

也是在2月份,标普500公司的总市场首次突破了20万亿的关口,这一数字自去年美国大选以来已经增加了2万亿美元。

现在美股的市值到底是处于历史上一个什么样的地位呢?泡沫是不是已经开始破裂了呢?汇金网用以下5张图为读者描述一下全貌。

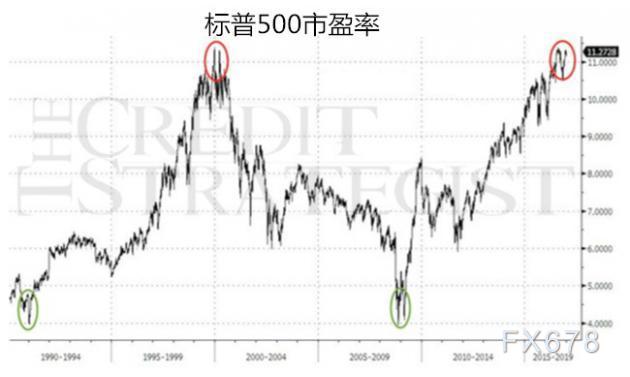

市盈率

标普500的市盈率处于历史上最高的水平,与1999年的科技股泡沫时期相当。

目前美股的上涨有很大一部分是由于估值的扩张。事实上,自2009年以来的涨幅有60%与此有关。在估值飞涨的同时,公司的利润增长却相当乏力。

2012-2016年间,年化利润增长仅有0.49%,相比之下,1995-1999年间的增长为9.5%。

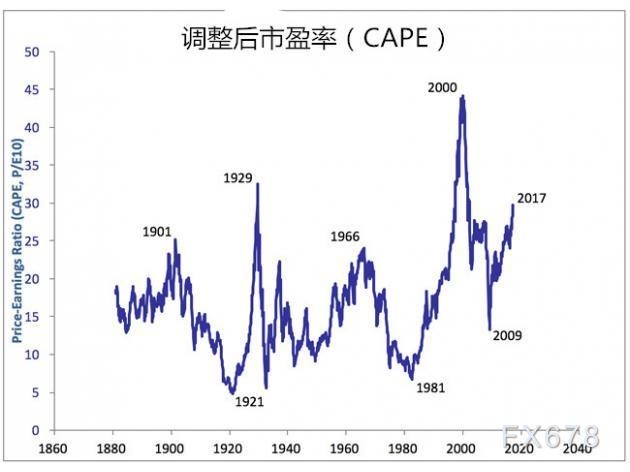

周期调整后市盈率

周期调整后的市盈率 (Cyclical Adjusted PE, 简称CAPE) 是衡量美股估值水平的另一个指标。

目前,美股CAPE相比平均值高出了73%,数值在历史上仅次于1929年大萧条和1999年科技股泡沫破裂之前的水平。

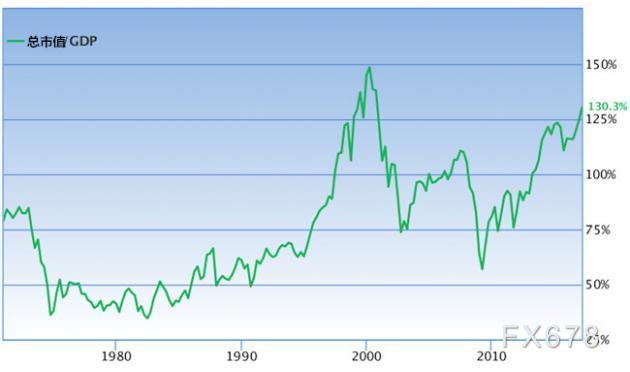

总市值占GDP比值

这是巴菲特最喜欢的一个估值指标,目前这一指标为130%,相比2009年增长了129%。这一指标现在已经达到了2000年来的最高水平。

纽约证券交易所保证金借款

保证金借款的高水平增加了股市的动荡,因为许多人由于无法追加保证金不得不将股票卖出。

保证金借款在1月创下历史新高,而此前的两次纪录分别出现在2000年和2008年美股崩盘前的1个月和3个月。

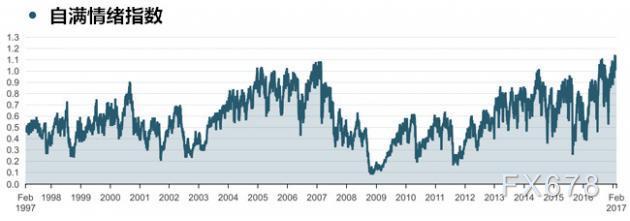

自满情绪指数

在以往,如果自满情绪指数(Complacency Index)处于高位,一般美股在之后都会出现回调。本轮美股已经是第9个年头,市场上的看多情绪也相当的高。

未来期望不要太高

美股估值过高并不一定意味着市场马上就要崩溃,但它肯定表明另外一件事——美股未来的收益不会太高,投资者要适当地下调期望。

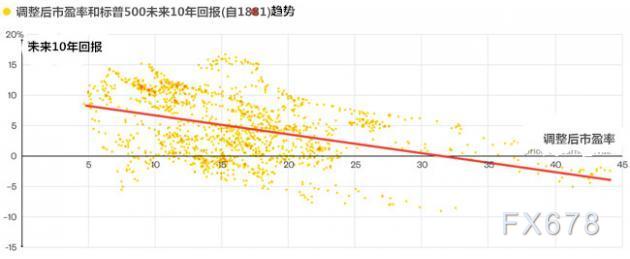

如下图,CAPE和未来10年收益之间呈现负相关。

随着市场持续地走高,投资者应该更加地警觉。估值越高,其后的下跌可能就越惨。过去美股的5次熊市平均跌幅为33%,下一次的熊市应该会更惨。

谢顿

谢顿

沪公网安备 31010702001056号

沪公网安备 31010702001056号