1、美国页岩油

美国页岩油产商强势回归,自2016年11月OPEC达成减产协议之后,油价开始回升并持稳于50美元/桶关口上方,而油价上的上涨使得美国页岩油产商再度蠢蠢欲动。据EIA(美国能源署)预计,2017年美国原油产量将上升30万桶/日至920万桶/日。而2018年的原油日产还将继续上涨50万桶。

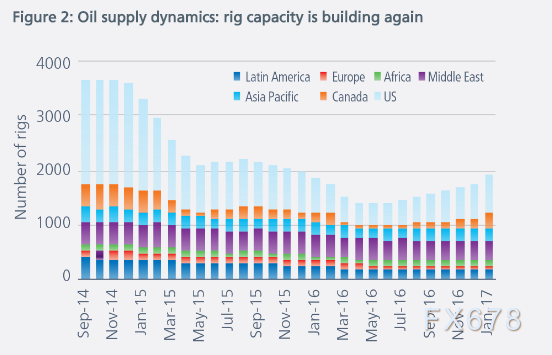

(上图为全球原油钻井增长示意图,图中显示,随着油价开始复苏,美国的原油钻井增长速度排全球首位)

除了产量上升之外,美国页岩油产商还压缩了生产升本,且进一步提高了生产效率,这使得市场预期,美国原油的产量可能还会有更大的上涨空间。

美国页岩油产商回归的速度之快其实向市场暗示了一个信息,那就是原油产业更需要适应产业结构的改变而非供需关系。

2016年,美国二叠纪盆地吸引油气投资达200亿美元,且产量开始飙升。美国原油钻井数量已经升至18个月高位,其它一下原油产商,如加拿大油砂产商也降低了生产成本。

分析师表示,考虑到美国和加拿大原油缠上的情况,2017年,两国的原油产量提高1百万桶/日也不是没有可能。

2、OPEC

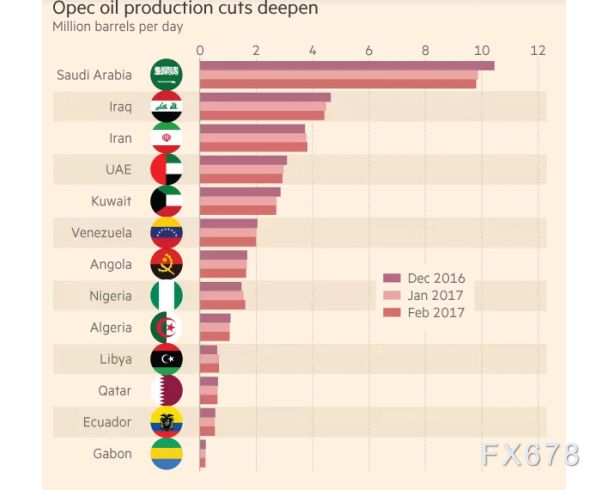

美国原油产量飙升对OPEC来说是一个巨大的威胁,尽管OPEC产油国通过达成减产协议并把俄罗斯为代表的的非OPEC产油国“拉下水”来成功的提振了油价。

在经过几个月的油价稳定之后,油价近期开始再度显现疲态。尽管数据显示OPEC已经快要完成减产目标。但是OPEC在5月底的会议中将面临巨大的困难。

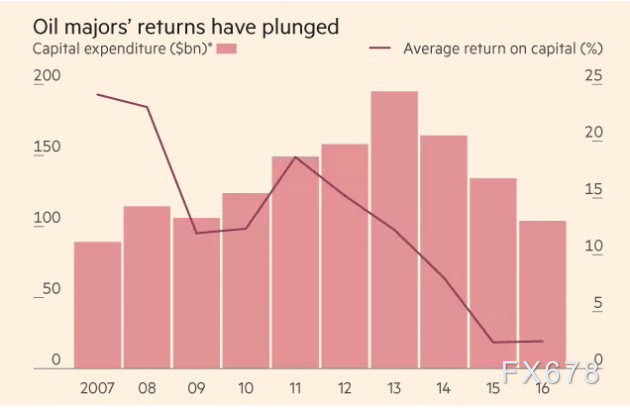

(上图显示,从2011年开始,尽管原油产业资本支持在增加,可是平均收益却在不断降低,在这样的情况下,从2013年期,原油产业的资本支出也在逐渐走下坡路)

市场预期,OPEC有可能在会议中进一步减产,这将导致2017年下半年原油库存下降,并且进一步提振油价,不过这么做将导致其在原油市场中所占的份额减小。

当然,OPEC还可以放弃对油市的管理,继续和其它产油国展开价格战争,这也是之前OPEC所采取的策略之一。

从目前的情况来看,第一种情况是最有可能的,除非其它OPEC产油国开始公然违背减产协议。

不过全球最大的原油出口国沙特一再强调不会大幅提高原油产量。沙特此前表示,将遵守减产协议,并致力于维持稳定的原油市场。

但是,石油输出国组织(OPEC)周二公布的月度报告显示,沙特意外增产,全球原油库存上升,沙特这脸打的真是又快又响啊!

3、原油库存

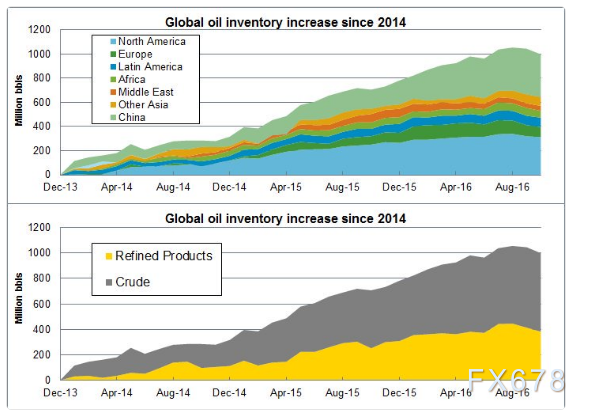

自2014年来,全球原储备存就一直处于上升状态中,其中中国和拉丁美洲地区的原油储备上升速度领先于全球其它地区。同时,美国目前也是最大的原油需求国,这就使得美国原油产量对油价的影响更为显著。

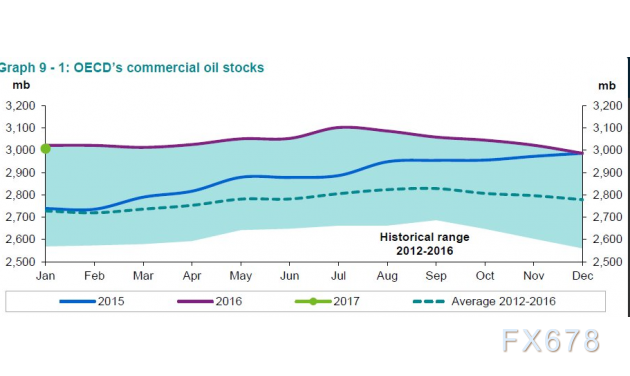

OPEC此前表示,2月份,OECD(亚太经合组织)的商业原油储备已经上升了2010万桶至30亿桶,比5年平均水平高2.78亿桶。

4、原油需求

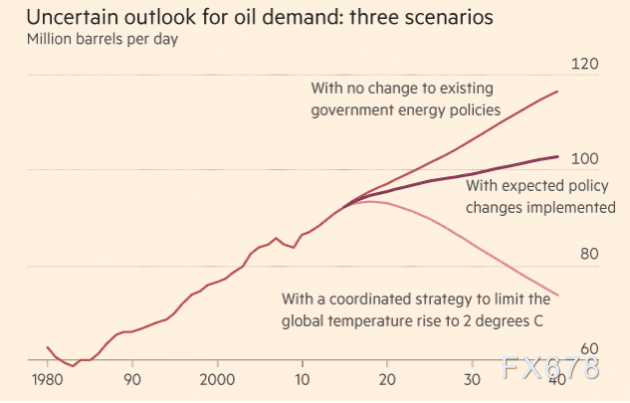

如果说供应面变化太多无法详细统计的话,那么原油需求追踪就相对简单很多了。尽管市场预期2017年全球原油需求将增加130万桶至9630万桶,但是随着电动汽车的兴起,分析师预计,原油需求将在不久的将来达到顶峰。

(上图为三种情况下的原油需求变化,从高到低分别为能源政策维持不变、能源政策改变、实施政策来防止全球升温)

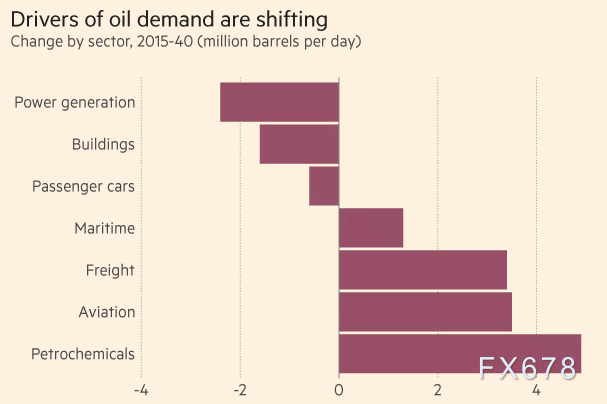

不过也有些分析师不以为然,摩根士丹利分析师指出,全球传统汽车每年增长4000万辆,这将导致全球原油需求增加60万桶/日,约为10年平均水平的一半,且飞机的频繁使用,运输和石化产品的使用也将促进原油需求。

(上图为,不同产业原油需求变化图)

5、对冲基金

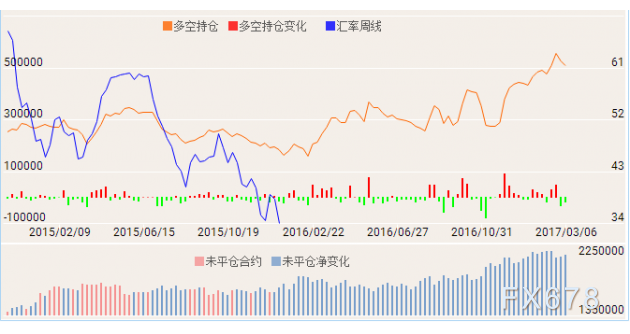

2017年前两个月,投资者对OPEC的减产效果信心十足,对油价上升的押注也急剧膨胀,至2月21日,对布伦特原油以及美国原油的多空头押注差一度达到了9.51亿桶,相当远全球10天的原油需求量。

1、非商业性持仓:也称基金持仓,即以对冲基金为主的投机性机构持仓2、商业性持仓:以对冲风险为主的商业套保持仓3、多空净持仓:多头持仓-空头持仓。

(上图为CFTC美国原油非商业性持仓数据,图中显示,对冲基金原油平仓数在不断增加,且多空净持仓自2月20日以后开始逐渐下降。)

但是2017年,油价无法续创新高意味着持有原油多头的成本和风险越来越高,交易员表示,毫无疑问对冲基金已经开始撤销多头仓位,而这种情绪将在3月8日的暴跌之后加剧。

流沙

流沙

沪公网安备 31010702001056号

沪公网安备 31010702001056号