2月3日(周五),美国劳工部公布了1月非农就业报告。此次报告,市场主要的焦点集中在了薪资增速上。差于预期和前值的薪资增速,加上略微上升的失业率,使得美元指数最终选择回落。然而,不管怎样,都无法否认美国劳动力市场的健康状况。对于具有双重职责的美联储来说,通胀预期仍会是他们关注的重点。

而到了本月中旬,美联储主席耶伦将在国会举行半年度听证会,届时会就货币政策向议员们进行作证。从某种意义上来说,由于美联储2月的利率决议没有新闻发布会,也算是弥补了一种缺失的遗憾吧。

【美国劳动力市场依旧健康】

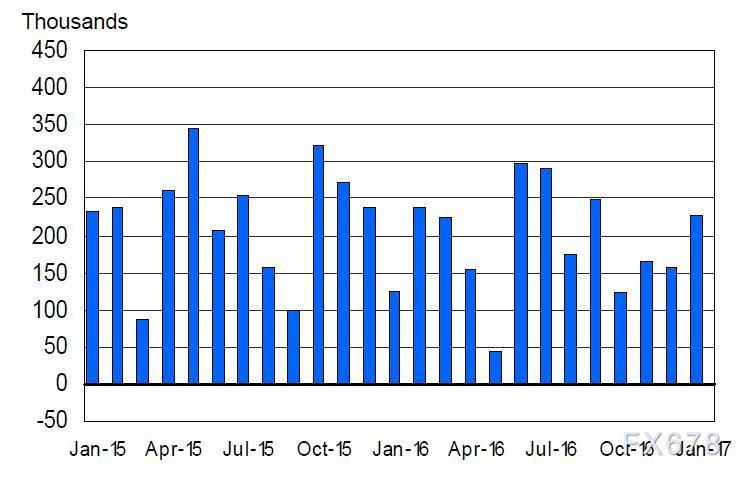

具体来看本次非农数据,新增就业人口22.7万人,为四个月来最大增幅,时隔3个月后再度站上了20万大关。新增就业主要来自零售业、建筑业和金融业。

1月份,零售业增加了4.59万就业人口,为2月以来最大增幅;建筑业增加了3.6万人;金融业增加了3.2万人,三者合计增加了11.39万人,占1月新增就业总数的50%,三者合计较此前一月多增了5.54万人。

不过,政府部门上月连续第四个月减少岗位。还可能进一步减少,因特朗普政府从1月22日起冻结联邦政府雇员招聘。

(图1:美国2015年1月-2017年1月新增就业人数变化图)

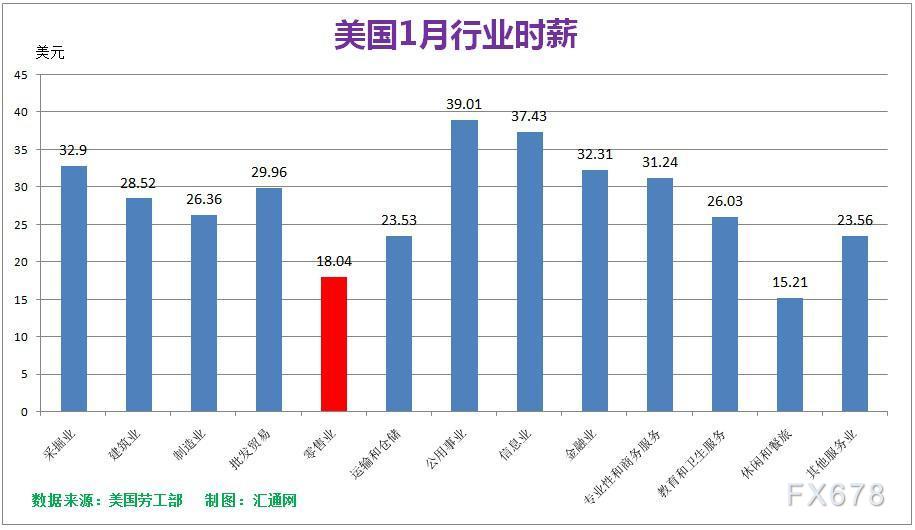

这也就解释了为何1月时薪增速放缓了,因为作为低薪行业的零售业贡献了较多的新增就业。1月份,平均每小时工资年率增长2.5%,增速差于预期的2.8%,也低于前一月的2.9%;而月率仅微增0.1%,差于前一月的0.4%。

薪资上升缓慢,表明劳动力市场仍有一些闲置,但总体上并不会对其健康状况造成过多的影响。不过,考虑到至少19个州从上月开始上调了最低工资,1月平均时薪仅小幅增长着实令人意外。

(图2:美国2017年1月行业时薪)

虽然1月失业率较去年12月上升了0.1%至4.8%,但是需要注意的是,这是由于更多的人出来找工作了,劳动参与率在1月上升了0.2%至62.9%。这对美国的就业市场来说,是一个积极的信号,有更多的人回到了劳动市场中。

(图3:美国2017年1月劳动参与率)

回顾以往,美国劳动参与率进入新世纪后便开始出现稳步下滑。但这一情况从2015年9月后开始出现好转,且不说加速上扬,但至少也是企稳。

一般来说,当市场环境变好的时候,更多人愿意出来寻找工作,因为他们会认为找工作会是一件相对容易的事。反之,当就业环境变差时,有些人会选择离开劳动大军。

不过,劳动参与率的下降,其实也与美国人口老龄化有一定的关系。现如今,劳动参与率企稳,预计这一影响因素将会慢慢消退。

另外需要注意的是,由于美国1月份天气相对全年来说较冷,建筑业就业情况一直不是很乐观。而此次建筑业就业大增,与1月较暖和的天气有关,可以说是为美国2017年经济开了个好头。

【经济预期稳步向好】

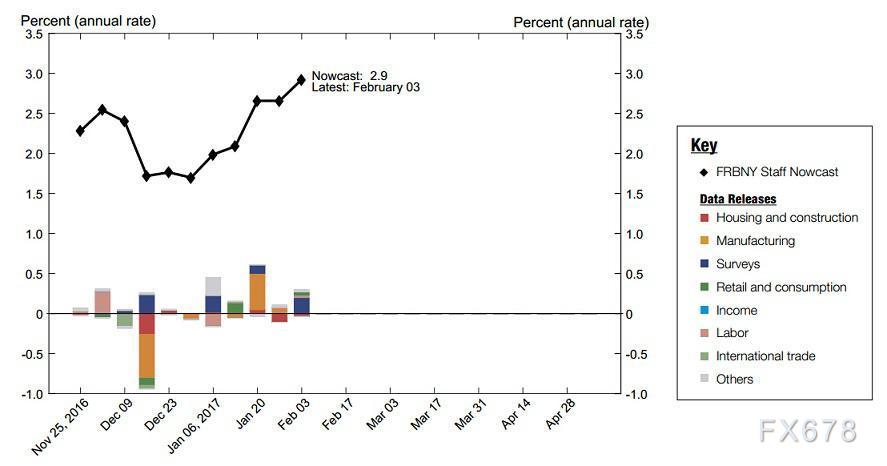

在非农数据公布后,纽约联储公布了其对美国经济的最新预期。受益于大量良好的经济数据,该联储预计美国2017年第一季度GDP将会增长2.9%,较两周前的预期上升了0.2个百分点。

(图4:纽约联储Nowcast经济预测模型显示,预计美国2017年第一季度GDP增速为2.9%)

另外,据亚特兰大联储GDPNow的预测模型显示,预计美国2017年第一季度GDP增速将会高达3.4%,而此前预期为2.3%。

从花旗经济意外指数来看,目前已经升至45.3,这是2009年9月来最佳水平。花旗经济意外指数是一个观察和量化经济现状的指标,当其值为正数的情况下,表示实际经济情况好于人们的普遍预期。

(图5:花旗经济意外指数2012年2月7日-2017年2月5日变化图,汇通财经)

可见,美国经济继续持续好于人们普遍预期。

【强势美元会损害经济增长吗?】

自2016年5月起,美元指数重回上行通道,这波升势保持了逾半年之久。虽然从今年起一度上破通道,之后再度回到通道内,总体来说还未跌破该通道下沿。

(图6:美元指数2014年2月6日-2017年2月5日天图走势图)

美元指数上一次位于100水平上方时,还是2003年的事情,转眼间十四年过去了。如果我们将周期拉得再长些,便会发现美元指数在2014年时曾有过连续9个月上涨的记录。

面对那如此强势美元,美联储似乎在近期的公开场合中有意的忽略其影响。就在北京时间周四(2月2日),美联储最新的一次利率决议声明中,完全没有提到美元升值的影响。此后在1月非农数据公布后,芝加哥联储主席埃文斯在发表关于经济与政策的讲话中,还是没有提到美元的影响。要知道埃文斯普遍被认为是美联储里最强“鸽”派。

那美联储真的是忘了关注美元了吗?答案非也。其实,对于美元升值的问题,圣路易斯联储早就有所研究。

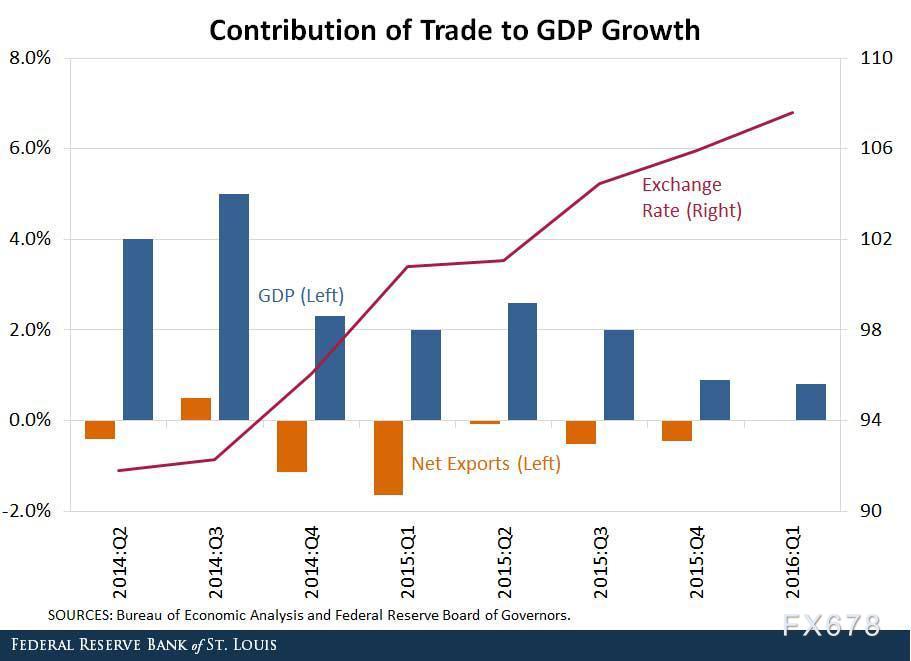

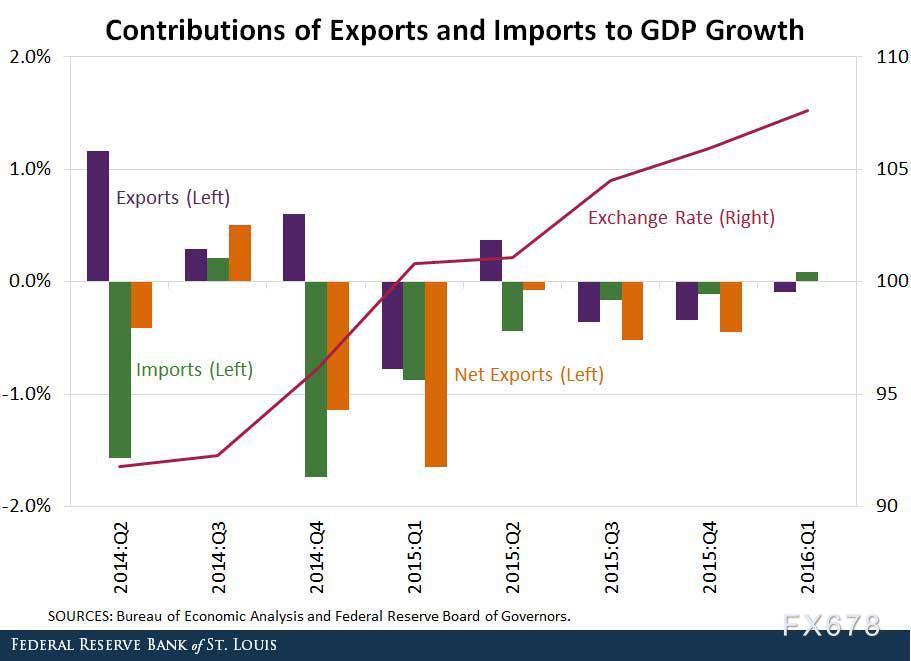

圣路易斯联储注意到,美元升值再度引起了人们对于美国经济增长放缓的担忧,这种不利影响是通过国际贸易渠道传来的。美元升值意味着美国商品在国外市场变得更加昂贵,因此会使得美国的出口下降。于此同时,强劲的美元让外国商品对美国消费者而言变得更加便宜,使得进口增加。增加的进口和减少的出口让贸易恶化,并可能减缓美国经济增长率。

圣路易斯联储通过对国际贸易的组成部分进行拆分,并研究每个部分对GDP贡献后发现,美元(这里的美元是指实际广义贸易加权后的美元指数)升值更多的是通过进口增加来放缓GDP增长,而不是通过出口减少的方式。

(图7:贸易对美国GDP贡献,图中用的是实际广义贸易加权美元指数,圣路易斯联储,汇通财经)

(图8:出口和进口对美国GDP贡献,图中用的是实际广义贸易加权美元指数,圣路易斯联储,汇通财经)

所以,最近鲜有听到美联储提及美元,是因为美元升值并不是通过出口减少的方式来损害美国经济的。

【美联储会继续耐着性子观察通胀变化】

2016年11月8日,特朗普赢得美国大选,并于2017年1月20日正式走马上任。特朗普胜选总统出乎了大部分人的意料,但总的来说却对美国的金融市场产生了积极的影响。市场预期因特朗普政府可能采取积极的财政政策而发生了变化,这些政策预期包括更多的基础设施建设支出、放松金融管制和税收改革。这些政策变化如果得以实现,可能会使得美国拥有更高的生产率、更高的经济增长率和更快的通胀率。

然而,若以上政策真能得以实施,可能会导致高于预期的政府债务水平和日益增长的财政赤字。随着近期世界上主要产油国为了减少石油供应过剩而采取减产行动,推动了油价上涨。种种因素叠加起来,强化了市场对于美国未来的通胀预期。

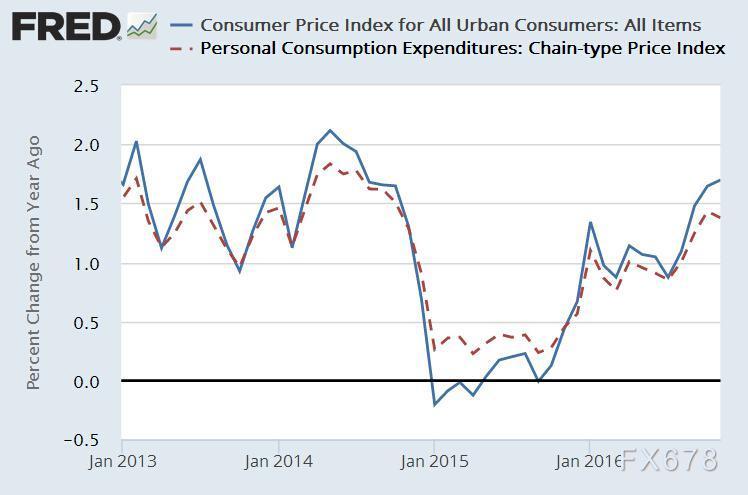

不过,需要注意到,自2014年年中以来,不论是消费者物价指数也好,还是个人消费支出也好,美国的通胀水平一直都低于美联储2%的政策目标。纵使美联储维持了较低的利率水平,但在油价的打压之下,通胀回升缓慢。

(图9:美国通胀水平持续低于美联储2%的目标)

在最新一次货币政策声明中,美联储指出,通胀近几季上升,但仍低于2%的较长期目标。基于市场的通胀补偿指标仍处于低位,多数基于调查的指标显示,较长期通胀预期基本上变动不大。与此同时,也需要注意到,美联储在此次的政策声明中删除了油价对于通胀的表述,表明往后油价不再是美国通胀的制约因素了。

美联储非常清楚,在特朗普政府将其政策落实前,一切都只是预期。换句话说,在切实看到通胀或通胀预期加速上升,甚至有可能超过2%的目标之前,美联储应该会继续耐着性子,观察着经济变化。

【总统核心经济政令仍未见踪影,政治动荡欲起是否会左右美联储行动?】

距离特朗普上任美国总统已逾两周。在此期间,特朗普签署了多道行政命令,努力地实践着他的竞选口号——让美国再次变得伟大!

目前他落实的政策主要集中在移民和金融监管方面,当然还有叫停了奥巴马医改。这些基本上都是他在竞选时所承诺过的。至于市场最为关心的财政支出和减税部门,现今还没有看出有何落实的端倪。

由此也就不难理解了,为什么美联储从去年12月至今,在其宣布利率决议时只字未提“特朗普”。想必是出于两方面考虑:一是,因为政策并未落实,不容易观察影响效果;二是,过早的提及特朗普,不利于美联储进行市场预期管理,容易引发被政治牵着鼻子走的嫌疑。不论是主席耶伦也好,还是其他联储委员,对美联储需要保持政治独立性没有异议。

但从最近市场的表现来看,第一波“特朗普行情”似乎开始进入“冷却期”。而且对于特朗普施政内容和方式的不满,引起了全球公愤。倘若美国政治出现动荡的预期,将会在一定程度上影响市场信心,并导致市场动荡。

2015年9月时,由于市场在该年年中剧烈动荡,美联储暂停了原本呼声很高的加息进程,并最终将金融危机以来的首次加息推迟到了当年年末。

如果美国政治发生动荡,现在看来,总统和司法部门难免干上一架(关于移民政策可能会上诉到最高法院),再加上如果欧洲政治的不确定性引发的外部性因素,美联储是否还能像现在这么淡定,需要继续观察。

【外部因素或助美国一臂之力】

放眼全球,不论是欧洲地区,还是亚洲地区,多个国家的经济均出现了不同程度的回升。这将有利于提振美国的外部需求。

除此之外,日本首相安倍晋三表示,他在2月10日前往美国和特朗普会晤时,将会为后者带去一份实在的“见面礼”。日本方面为美国准备了一个包含“70万工作岗位和4500亿美元市场”的超级“大礼包”。不过,最终效果几何,仍不得而知。

从全球经济压力指数来看,目前该指数已经低于美联储2015年年末加息时的水平了,至少表明从全球范围来看,全球金融系统还算是比较稳定的。

(图10:全球金融压力指数)

【预计美联储在2017年中前按兵不动,但会维护适度的加息预期】

综上所述,在就业接近充分的情况下,若无明显的风险事件,美联储会把关注焦点放在通胀上。而且,美联储还需要对特朗普的政策影响进行一段时间的观察,预计3月时仍会维持利率不变。倘若一切进展顺利的话,在3月的会议时,估计联储的决策者们会向市场开放5月或6月再度加息的选项,但实际行动或将在6月进行。

最后,想提醒大家的是,以上内容,为汇通编辑“随风”的个人思考和观点,也许会存在偏颇,不做交易建议。

当然,本月关于美联储动向方面,最最最重要的就是2月14-15日主席耶伦将在国会参议院与众议院就货币政策进行半年度作证。从历史经验来看,市场经常会在主席进行听证会时搞一个大行情。最为经典的一次,便是前美联储主席伯南克在2012年初作证时,黄金暴跌100美元。不过嘛,耶伦不是那种想给市场带来意外的人。

随风

随风

沪公网安备 31010702001056号

沪公网安备 31010702001056号