信贷市场的信条是某些基本力量影响政府债券的收益,具体来说指的是经济增长、政府支出、通胀以及央行政策指导等。

但Steven Major领头的汇丰控股(HSBC Holdings Plc)固定收益分析师们对此则不以为然。他们认为2017年高债务水平、人口结构和财富不平等将颠覆那些被用于阐明债券市场35年牛市的传统力量。

Major在本周的一份报告中写道,被应用于债券收益的常见经验法则中有许多是错误的。

Major和他的团队相信虽然国债(收益)反映关键经济数据,但不清楚经济数据是否依旧是收益的主要推动因素。

这份报告还为Major去年11月做出的一个吸引眼球的预测背书,当时 Major预计2017年底时10年期国债收益触及1.35%,相比之下,彭博调查得出的预估中值为2.75%。

我们来看一看 Major和他的团队在报告中指出的四个有关债券收益的错误想法。

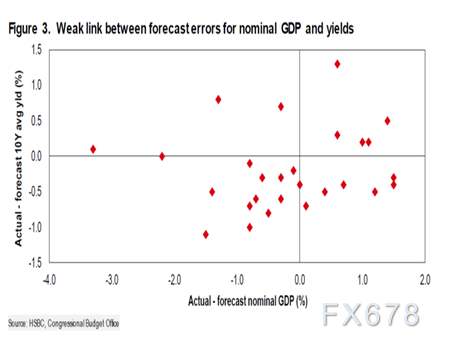

1.名义经济增长影响债券收益

出人意料的是,正如经济增长意外向好和10年期债券收益改变之间的关系不强一样,美国国债收益走势和美国的名义经济增速之间并不存在强烈的长期关联性。

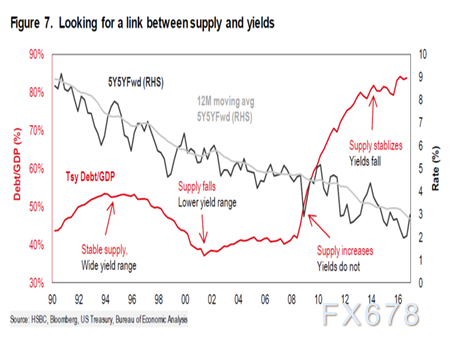

2.财政宽松触发国债收益上行

并不清楚财政供给是否会极大影响债券收益,这一点可以从债务与国内生产总值同比变化与五年以及五年远期通胀率之间没有强烈关系上得到印证。

3.美联储(政策)指引驱动债券收益

近年来,远期市场预计的利率一直低于美联储联邦公开市场委员会。Major写道,认为美联储始终在引导利率下降是一个误解。随着时间流逝,美联储必须修改其鹰派的利率预测。美联储这么做实际上是在跟着市场走。

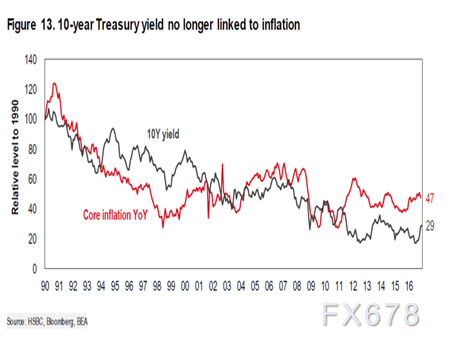

4.通胀和经济活动意外驱动债券收益

汇丰控股的分析师们称,难以从数据中获得常被引用的通胀意外和名义(债券)长期收益率转变之间的关系。相反,对长期名义经济增长的投资者预期驱动长期收益。

Major和团队写道,这不意味着短期而言,债券收益将始终回应高频经济数据中的意外。但不清楚10年期债券收益的年变化是否和通胀的同比增长势头相关。

敦敏

敦敏

沪公网安备 31010702001056号

沪公网安备 31010702001056号