一般认为金价和利率走势相反。

换句话说,就像所有商品对价格的假设一样,利率的走高伴随着金价的下跌。但也有时候不是这样的。

目前所有跟市场有关的黄金都是虚拟的,市场所交易的并非实物黄金。因此金价和利率的关系是利率相关性的一种,因为在虚拟黄金的持仓上,不论是期货交易还是远期交易,都是从大规模的资金市场融资产生的。这就是为什么一有传言利率会比预计的上升要快--如果该预期反映的是银行远期利率--就会导致金价的下跌。

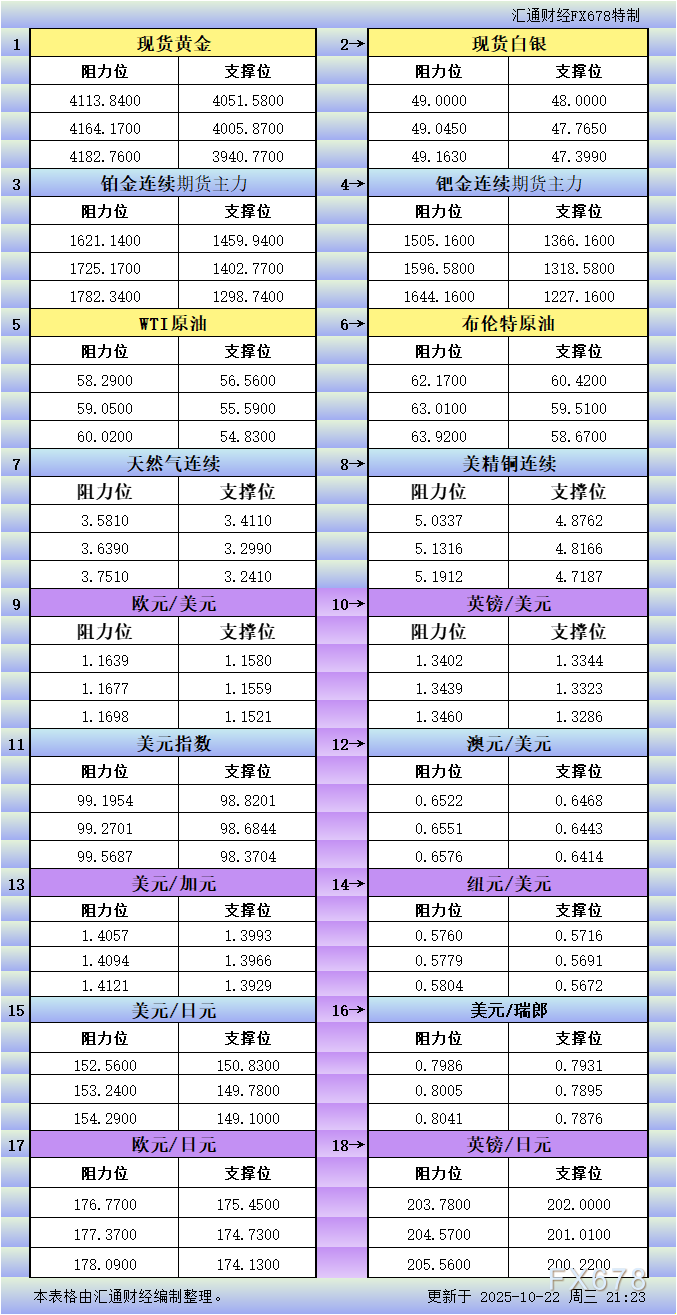

金价和利率的这种关系,曾被现代银行系统捕捉到,但并非每次都是这样。下面图表显示的就是1971年到1979年之间,利率升高伴随金价升高的情况。

下图中蓝色为金价,黄金为利率。

可以把图表中时间轴上的十年分成四个不同的阶段,依次标上数字。在第1阶段,到1971年12月,利率下降金价上涨,即使在现在,市场也会预期金价上涨,但从那以后直到1979年末,利率和金价之间的关系都是明显的正相关。出现这种情况的原因是什么?

在那个时期的金融市场工作过的人都会记得,上世纪60年代末出现的通货滞涨,一直延伸到70年代前半阶段,由通货滞涨引起的物价上涨并没有相关商品需求增长的支撑。这让美联储陷入两难。与战后宏观经济思想相符,货币政策在当时(现在也一样)是刺激经济增长主要的工具,经济停滞并未因货币政策的刺激而改变。因此 货币政策恰恰相反地改变了需要用来对抗物价通胀的高利率 市场上出现的高利率本来可以对抗价格通胀,但货币政策却采取火上浇油的办法进一步降低利率。其结果必然是,央行想要压低利率,但利率却被市场的力量逼迫不断升高。这是黄金抵消通胀而升高的内在逻辑,而非被升高的利率压低。这就是第2个阶段所发生的事。

通货滞涨到1974年末那一段时间非常明显。用PPI衡量的美元价格通胀在那一年上升了25%,反映了当时OPEC石油输出国组织的高油价。用CPI衡量的通货膨胀达到12%。股票市场发生了大崩溃。道琼斯指数跌去一半,伦敦金融时报30指数下跌超过70%,在伦敦,由于不断上升的利率,发生了第二次银行危机,导致那些放贷给房地产开发商的银行系统失效,最后引发了1973年11月的金融大崩溃。 主流经济学家又一次遇到了难题,因为需求的缩减紧随着很有可能导致通货紧缩的危机,但是价格会保持不断上涨。

黄金的故事远不止一个简单的过时的和无效的与利率相关的上涨之一,因油价上涨而受益的石油富集的中东,以西方的标准看,是把其很大一部分衰落的美元换成实物黄金的倒退的社会。这对阿拉伯人来说非常自然,他们相信黄金是钱而美元只是可笑的纸张。他们在瑞士的私人银行家也推荐他们购买实物黄金。把石油美元换成黄金的做法,例行公事般承包了美国财政部的黄金拍卖。

1974年的金融危机及其引起的股票市场的崩溃开启了图表的第3阶段。利率在股票市场开始恢复之后下降了。金价也随之下降,从1974年12月的200美元左右下降至1976年8月的100美元。金融世界很显然在那时无论如何都将会恢复,所以当时股票市场恢复的同时债券收益率也在下降。恐慌消退。

金价又一次和利率正相关了,这一次它们是共同下降。然后我们进入了第4阶段。从1976年开始经济活动稳定了下来,价格膨胀在那年晚些时候出现了,随着美元CPI最终在1980年到达13%。利率和价格膨胀同时升高,还有金价,从100美元的水平高涨至850美元。这是第三次金价和升高的利率出现的正相关关系。

从上世纪70年代的历史中,可以观察出来,今天黄金和利率之间没有相关性不能作为正常态来预测未来这两者之间的市场关系。诚然,那时的衍生品市场和伦敦黄金市场发展的成熟度不如今天,但是可以肯定从那以后的下一次的黄金牛市--从2000年到2011年的--它们也参与了。然而,同上世纪70年代相比更为有意义,特别是鉴于那时候出现的通货滞涨。

现在官方的通货膨胀数据显示相对缺少了价格通胀,很大程度上是因为其计算方式的改变。ShadowStats.com 网站的John Williams按照80年代的计算方式估计,目前的通货膨胀相比官方数据要高的多。他认为现在的通货膨胀数据大概在5%左右。Chapwood指数 Chapwood Index网站根据每个季度在全美50个城市购买的500种常用商品进行计算,目前的通胀率的水平处在接近1970年代的水平,接近9%。

对于官方数据,例如通胀指数CPI人们应该时刻保持警惕。但是如果原材料和能源价格开始上涨的话,即使是低估的官方通胀率仍有可能上涨超过美联储2%的通胀目标。这是因为当前通胀率受到一些负面因素的影响,例如低油价。油价可能很快将反弹,成为刺激通胀率上涨的因素。此外,原材料价格和能源价格与美国经济的需求并没有多大的关系,因为美国经济已经不再是大宗商品价格的推动力。

根据这一简单的分析,投资者可以看到在国内需求没有增加的情况下,美国国内的物价仍然会出现大幅上涨。换句话说就是,目前市场的情况与1960年代末期出现滞涨时非常相似,问题是美联储将做出何种回应。

只有一件事几十年来没有改变,那就是美联储官员一直假定物价是固定的。这种说法很不严谨。这是教科书式的通胀目标的基础,这个基础假定2%的通胀目标与可持续的经济增长相一致。但是在传统的宏观经济学中并没有对通货滞涨的解释,就算这种情况存在的证据显而易见。

没有人会比具有超前思维的美联储制定政策的官员们更吃惊,他们正面对着他们的前任在70年代遇到的问题,也就是上面图表的第2阶段。美国经济将会停滞,同时价格通胀开始上升。美联储将会在"保持利率以满足刺激信贷需求"和"提高利率来控制通货膨胀"之间左右为难。

但是这一次,利率的上升和债券收益率的平均不超过2%可能会为美联储遮盖住问题,因为在债券投资上的损失,紧随着金融危机以及通过量化宽松而获得的收益,将会轻易地超过其所谓的资产。

但是黄金市场背后的动力现在和70年代不同。债务水平目前如此之高以至于会使整个金融系统动摇,这使得美联储不可能无视金融崩溃的可能而加息太多。如今的美国财政部已经不像在1969年,仍然持有14%的黄金储备。根据官方数据,他们现在持有的黄金储备大概只有不到5%。

由于全世界范围内的投资者现在都意识到通货滞涨的严重性,这一次黄金价格很有可能被实物黄金的短缺所驱动。全球央行在利率问题上进退两难,其储备黄金的流动性缺失,都将让黄金价格受益。

沪公网安备 31010702001056号

沪公网安备 31010702001056号