美元兑离岸人民币周三(8月10日)创逾一周新低6.6268,日跌幅逾300点,这一年中在岸人民币已持续贬值约5000点,累计跌幅约7.72%,但近期资本外流已得到控制,汇价趋于稳定;今天811汇改已满一年之期,过去一年人民币加入SDR货币篮子,国际化进程大幅迈进,市场化程度也取得明显进展;但当前人民币市场化程度仍很不充分,国际化程度也有待加强;不断丰富人民币风险管理工具、加强一篮子货币及资本流动渠道通畅或是未来汇改重点。

中国人民银行周三表示,展望未来,人民币国际化的基础设施将进一步完善,经常项目人民币跨境使用将进一步扩大,人民币跨境投融资渠道将进一步拓宽,双边货币合作将继续稳步开展,人民币作为储备货币规模将进一步增加。

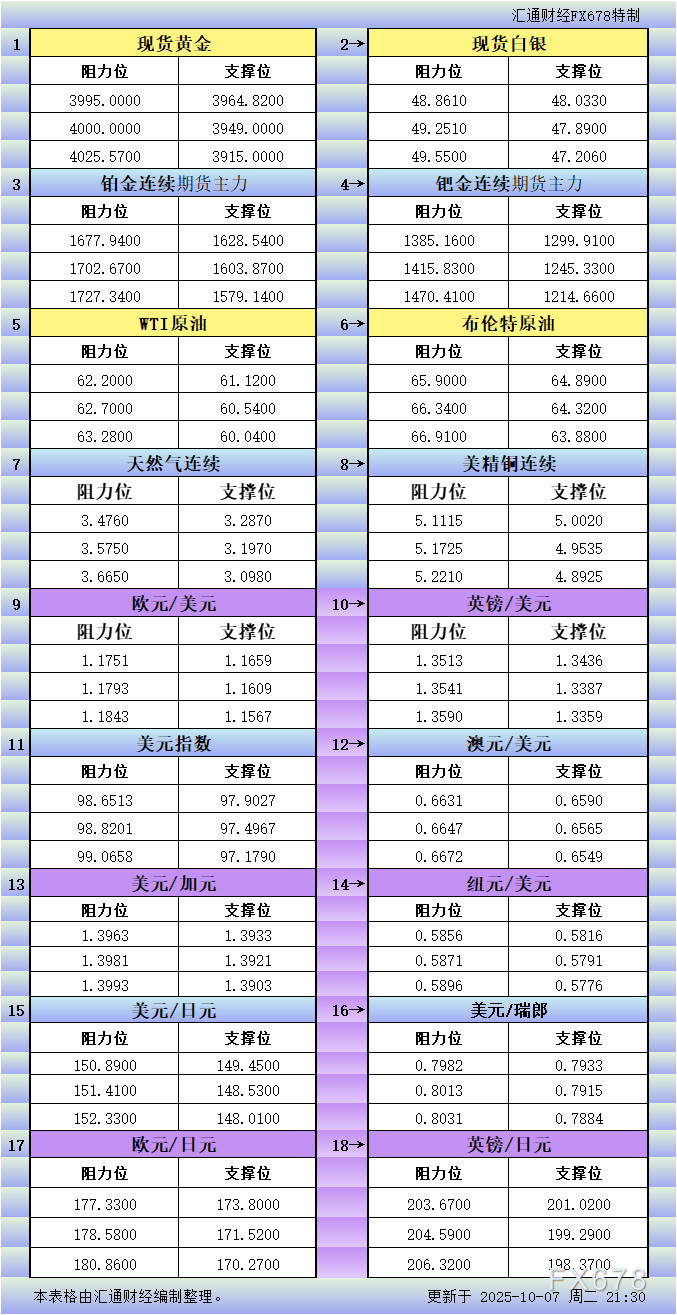

美元兑在岸人民币周线图

2015年8月11日以来,央行采取了一系列完善人民币汇率市场化形成机制的措施,包括调整人民币兑美元汇率中间价报价机制,公布CFETS人民币汇率指数,加大参考一篮子货币力度等;一年来,人民币汇率运行体现出三大特点:

1)是双向浮动弹性明显增强,不再单边升值。一方面,人民币汇率双向浮动弹性加大;另一方面,过去10余年来人民币单边升值态势得以扭转。

2)是不再紧盯美元,逐步转向参考一篮子货币。

3)是人民币中间价形成的规则性、透明度和市场化水平显著提升。

★中国资本外流趋于稳定★

上个月国际货币基金组织的《2016外部风险报告》显示,自金融危机以来,中国的外部失衡已经大幅降低,经常账户顺差占GDP比重从2007年的峰值10%一路大幅下降。2015年由于进口增速放缓,经常账户顺差有所扩大,占GDP的比重回升至3%。

报告指出,2016年上半年人民币有所贬值,但IMF仍维持“人民币币值大致符合基本面”的判断。

针对2015年中国外汇储备出现下降的问题,IMF研究部副主任古斯塔夫·阿德勒表示,中国目前的外汇储备水平仍处于合理水平。同时,资本外流和储备水平已经开始稳定,外汇储备未来并无较大风险。

★国际化进程大步迈进★

2015年11月30日,国际货币基金组织正式宣布人民币2016年10月1日加入SDR(特别提款权),成为人民币国际化道路上的具有重大意义的里程碑。

长远来看,加入SDR对我国具有重大意义:

1,提升人民币储备货币地位;

2,有利于增强市场对人民币的信心;

3,全球投资人对人民币资产配置将大幅上升;

4,人民币加入SDR意味着人民币国际化取得了重大进展,随着“对外战略”的逐步实施,经济上稳增长、保就业、促转型都将获得更大的回旋余地和新的动力;

5,中国的金融市场将因此变得更加开放,中国的资产价格将逐步跟国际接轨,资产泡沫问题将逐步得到解决。

此外,2015年10月8日上午人民币跨境支付系统(一期)正式启动、为全球的人民币使用者建设了一条“支付高速通道”;再加上中国央行先后与美联储、俄央行签署建立人民币清算安排的合作备忘录,人民币国际化步伐一年来突飞猛进。

不过,人民币在国际化过程中仍有巨大提升空间,即便加入SDR,也并不意味着自动具备了国际货币的市场地位;人民币能否在国际上站稳,要取决于市场使用和持有情况。

★市场化改革摸索前进★

过去一年,人民币市场化改革也取得了明显进展,但市场化程度仍旧不高,深化改革之路仍须披荆斩棘。

虽然前实行的“收盘汇率+一篮子货币汇率变化”机制在稳定市场预期方面发挥了积极作用;但放眼未来,解决外汇市场出清问题,宏观审慎地逐渐放开资本管制,高效处理跨境资本流动,将为迈向市场化程度更高的自由浮动汇率机制打下坚实基础。

可以预期,未来人民币汇率将继续按照以市场供求为基础、参考一篮子货币进行调节的形成机制有序运行。

★深化汇改任重道远★

虽然人民币国际化和市场化改革在过去一年中取得了巨大进展,但当前人民币市场化程度仍很不充分,国际化程度也有待加强;不断丰富人民币风险管理工具、加强一篮子货币及资本流动渠道通畅或是未来汇改重点

首先,丰富人民币的风险管理工具。在汇率的波动幅度扩大以后,人民币的风险管理是企业管理汇率风险的重要手段。但是现阶段人民币的风险管理工具数量少、种类有限,并且几乎全部集中在人民币兑美元上。未来人民币不再盯住美元,与其他货币的波动性和独立性会增强,如果没有对应的风险管理工具,未来汇率波动对微观主体的影响会更加剧烈,反过来激励市场更加关注人民币兑美元的汇率,与改革的目标背道而驰。因此,接下来要不断丰富人民币的风险管理工具,推出多币种、多期限的金融工具。

此外,完善一篮子货币的币种选择和权重设定。CFETS人民币汇率指数公布以来运行良好,在引导预期、稳定市场方面作用越来越大。但是一篮子货币还是存在一些问题,比如美元的权重太低,不能充分反映美元对人民币汇率变动的影响,也没有覆盖韩国等与中国政治经济贸易联系密切国家的币种,降低了人民币汇率指数的代表性和有效性。未来人民币汇率指数应考虑更广的货币篮子,将韩元、兰特、卢比等货币纳入,并综合贸易、市场规模和储备货币地位来确定权重,增强一篮子货币的代表性和有效性。

最后,逐步推进资本账户的开放。汇率的均衡需要通过市场主体的交易行为进行确定,打通资本流动渠道可以活跃市场,更好的体现市场主体的供求,增强外汇市场的价格发现能力。汇率不仅是一种资产,也是一种计价单位,它代表了所有以人民币计价资产的价格。中国的房地产市场、股票市场、债券市场的收益率较高,但资本管制还是比较严格、资本流动成本也高,很多资产配置需求并无法得到满足,体现在汇率上使人民币承担了比较重的贬值压力。资本流动程度的提升能够更好的实现供求双方的匹配,推动汇率水平的均衡有效。

元易

元易

沪公网安备 31010702001056号

沪公网安备 31010702001056号