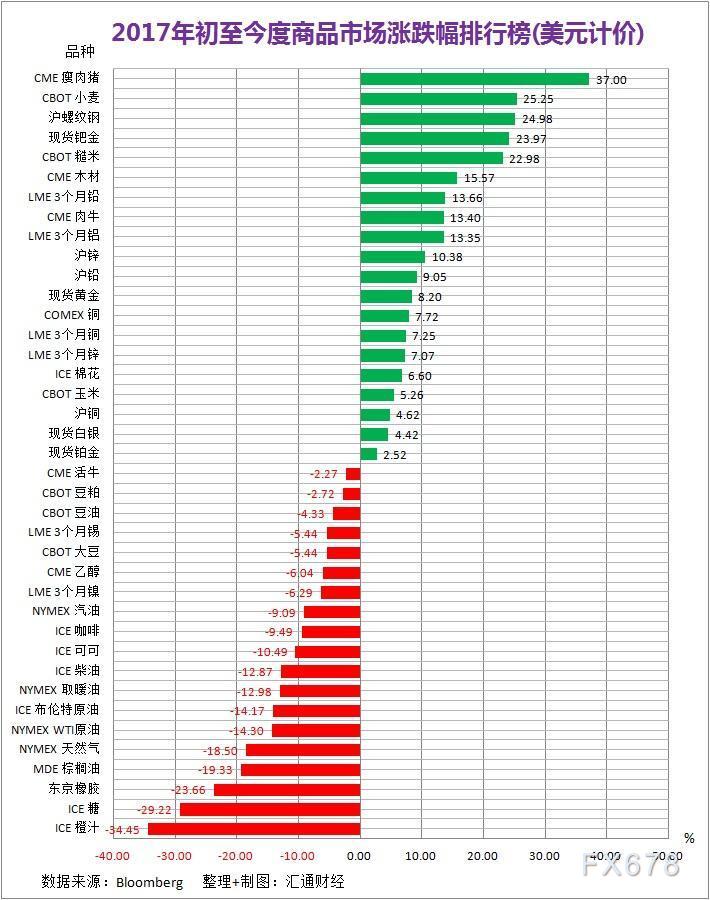

◆黄金上半年涨幅8%,凸显了明显的季节性因素

(2017上年半全球主要商品市场表现)

虽然黄金在6月份的最后一周表现不佳,没能完美收官。但从上半年整体行情来看,黄金依旧录得了8%的涨幅,在全球大宗商品当中,排名在中上游水平。由于第二季度猪肉价格的急剧上涨,使得猪肉价格在上半年表现超过了上海螺纹钢,傲视群雄,其中CME 瘦肉猪上半年累计上涨37%,位列榜首。在第二季度中,橙汁表现始终没法摆脱大熊市,使得上半年累计跌幅扩大至了34.45%,故上半年的最具悲情奖依旧授予了橙汁期货。

从季节性图看出,黄金上半年各个月份的涨跌带有明显的季节性因素。图上可以判断,预计下半年尤其是11、12月份,黄金的走势会变得较为疲软。

◆黄金下半年行情开跑在即,7月第一周你需要知道的

美国独立日假期休市安排

以下是独立日假期部分市场休市安排:

美国证券业和金融市场协会建议债券市场在美东时间周一下午2点(北京时间7月4日凌晨2点)关闭,周二全天休市。

纽约证券交易所将于美东时间周一下午1点(北京时间7月4日凌晨1点)提前休市,周二休市一天。

芝加哥商品交易所(CME) 旗下金属、能源和外汇合约在北京时间7月5日01:00暂停交易,同日早上06:00恢复交易。

ICE旗下布伦特原油合约在北京时间7月5日01:30提前休市,同日早上08:00开市。

黄金市场在周一、周二行情波动都会比较有限,建议投资者离场观望。

美联储会议纪要

时间:北京时间周四(7月6日)凌晨2点

看点

6月会议上美联储实施了鹰派加息。耶伦对经济、就业表达了乐观观点,甚至将通胀归咎于暂时性因素。但是6月份决议公布之后,有多位美联储官员发表对通胀表示担忧的言论,很有可能在此次纪要当中凸显出来。市场认为纪要将透露联储的缩表开始时间。预计美联储在9月加息,并宣布开始缩表的日期。

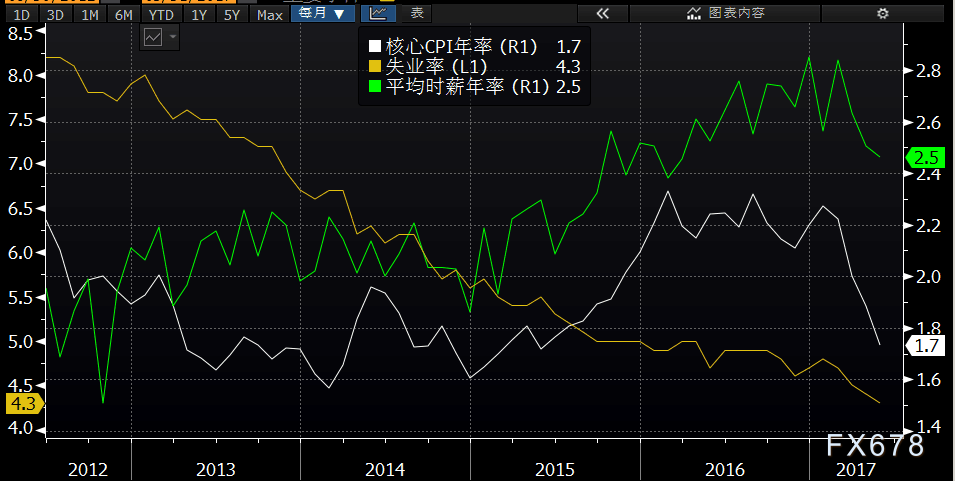

美联储面临“加息困境”:就业与通胀目前难以兼得

图上显示,美国核心CPI显著下降,通胀预期亦现低迷,同时薪资水平也正在走下坡路,而失业率水平表现抢眼,美国的失业率一直维持低水平。

失业率是美联储关注的核心指标。近期失业率创十六年新低,就业整体改善,但非农新增就业数据开始高点回落。4月份美国失业率4.4%,创下10年新低;5月继续下降至4.3%,再创新16年来最低点。从整体就业率来看,目前在60%上下波动,高于金融危机期间的最低点1.5-1.8个百分点。不过,新增就业人数开始高位回落。今年前两月非农新增就业曾高达21.6和23.2万人,3月份受天气影响出现异常值,4月下降至17.4万人,5月非农就业继续降低至13.8万人,低于12个月平均水平(18.6万)。客观而言,美国就业市场经过三年多的积极表现之后,已接近饱和,很难再出现大量的岗位空缺和新增就业。

但相比就业市场,通胀水平持续偏低已逐渐开始影响FOMC委员对短期加息的看法。美国通胀与核心通胀指标在今年一季度达到高点之后,现均已开始回落。如果未来核心通胀继续下降至1.5%以下,则会增加美联储票委对继续加息的顾虑。美联储主席耶伦在6月的货币政策决议上表示,通胀的相对低迷可能只是暂时的噪音,其依据主要是劳动力市场的持续改善以及预计强劲的薪酬增长。

美国通胀的核心问题在于菲利普斯曲线是否仍然成立以及在多大程度上成立。理论上说,失业率的下降带来薪酬增速的上升和通胀水平的上升,2009年以前这一规律对美国较为成立,但2009年以来,美国失业率由10%下降至4.3%,但薪酬增速仅从2%左右最高仅回升至2.85%,核心CPI升幅更小,从1.6升至2.3%,换言之,目前劳动力市场改善对通胀的带动一直不明显,是通胀有所滞后还是他因的影响尚无法断言。

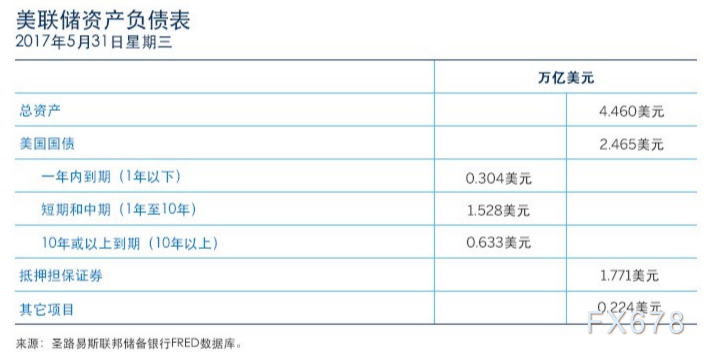

美联储缩表动向

6月份议息会议关于缩表明确了如下三点:1)缩表方式:逐步减少到期证券的本金再投资规模。2)缩表时点:年内启动,具体时点尚未确定。分析认为,美联储会根据三季度美国经济和金融市场的表现来“相机决定”缩表和加息的操作顺序:如果三季度经济表现令美联储满意,那么将在9月份加息,之后启动缩表;而如果三季度经济回调幅度较大,则会选择先启动缩表,将加息推迟至12月份或者下一年度。3)缩表目标:美联储未公布资产负债表的最终合宜规模,只是定性地指出:“最终的资产负债表规模将大幅低于当前水平,但高于危机前的水平”。42%的主交易商认为到2019年末美联储的资产负债表规模将介于3.5-4万亿区间;31%的人认为将介于3-3.5万亿。投资者对2025年末美联储资产负债表预期的中位数为3.1万亿美元。

(图为截至5月31日美联储资产负债表规模,来自芝商所)

美联储若开启缩表进程,将对黄金有何影响?

有观点指出,缩表将提振美元指数,因美元指数与商品为负相关关系,因此强势美元可能对商品价格造成压制。关于可靠性,不妨回顾一下美联储公布利率决议当周的市场反应。据路透旗下基金分析公司理柏统计,截至6月14日当周,美国能源股基金吸引5.99亿资金流入,规模为今年以来最大,美国大宗商品贵金属基金录得3.22亿美元资金流出,规模为今年3月以来最大美国金融/银行股基金吸引资金流入23亿美元,规模为2016年美国大选以来最大。

下图为芝商所黄金期货近月的走势,公布缩表计划当天,黄金期货价格暴跌。

不少观点认为美联储资产负债表的扩张有利于股市,所以缩表将引致修正,进而推导出缩表对黄金是个好消息的结论。但贵金属分析师Arkadiusz Sieroń指出,事实并非如此。

Sieroń解释称,考虑到美联储缩表过程是被动、渐进的,且将与市场有良好沟通,所以缩表带来的影响并不完全与扩表相反,对贵金属市场的影响是优先的。值得注意的是,美联储缩表过程已经被定价。

“就历史而言,前两轮QE对黄金市场而言是有利的,但第三轮却成了灾难,因为市场对美国经济的信心回升,对黄金的避险需求下降。” Sieroń进一步指出,美联储缩表对黄金市场的影响也并不容易确定,这在很大程度上取决于宏观经济形势。一方面,美联储缩表意味着长期利率的上扬,这对金价而言并不是什么好消息。另一方面,金融市场可能迎来一些动荡,这一点则将对金价构成支撑。

6月非农就业报告

时间:北京时间周五(7月7日)20:30

看点

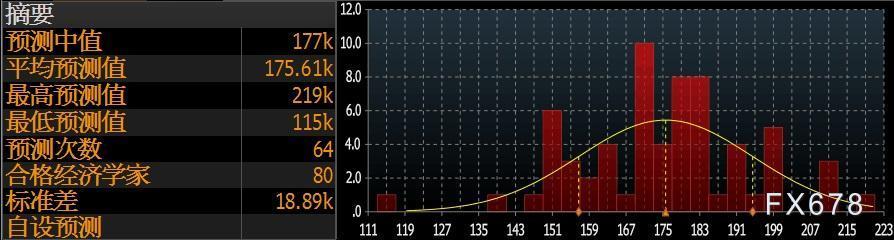

目前从市场预期来看,美国6月将新增就业17.7万人,好于前一个月的13.8万人;失业率持稳于4.3%。无论怎可看,美国都在接近充分就业的状态。

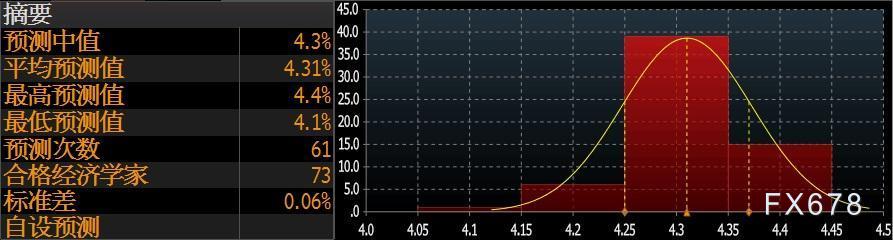

(美国6月新增就业人数预测)

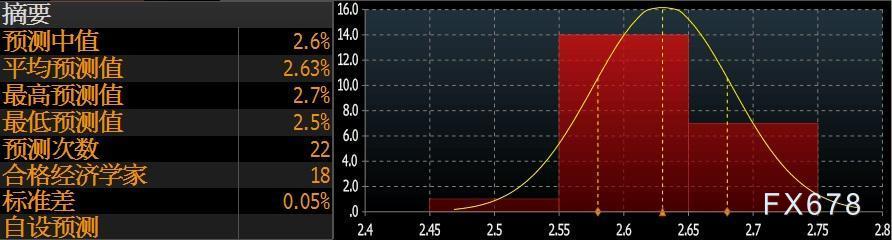

(美国6月失业率预测)

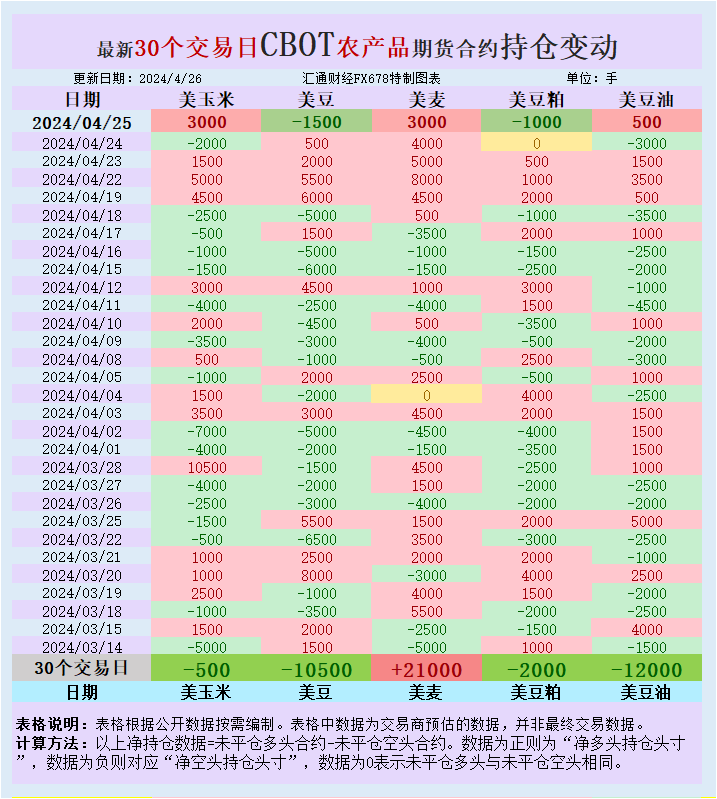

(部分投行对于美国2017年6月非农新增就业人数和失业率的预期,汇通财经)

(美国6月时薪年率预测)

以上三张图显示,6月份非常数据极有可能是一份较为显眼的数据,预计有可能对黄金形成打压因素,但具体还是要看分项数据表现如何,尤其是时薪方面。

耶伦半年度货币政策报告

时间:在周五非农就业报告的当天,根据美联储6月29日的声明称,将于7月7日(本周五)发布半年度货币政策报告,7月12日美联储主席耶伦将在国会作证。

此前美国经济与央行政策的报告往往是和美联储主席耶伦的国会证词同时发布。但美联储在声明中称,提前发布可为国会议员与公众在耶伦作证之前,留出时间来检视报告。

看点

到了7月中旬,需要关注美联储主席耶伦在国会的作证。在发布半年度货币政策报告五日后,耶伦将出席国会作证。美国众议院金融服务委员会稍早也确定,耶伦将定于北京时间7月12日22:00在该委员会作证。同日早些时候的北京时间20:30,将公布耶伦在该会议上的讲话稿。

通胀

很长一段时间以来,美联储都对通胀预期表示十分担忧,因为2%的目标似乎总是遥不可及。也正是处于对通胀预期的担忧,使得美联储在过去两年中小心谨慎。

事实上,美联储对于通胀的争论是异常激烈地。费城联储主席哈克最近坦言,美联储围绕衡量通胀的指标是否正确的争论很激烈,因为他们在怀疑是否已经进入了一个低通胀的世界。

此外,在通胀的影响因素中,油价一直扮演着重要的角色。上半年国际油价累计下跌了大约14%左右。不过从技术面来看,油价仍然很好的保持在了2016年4月以来的40-54美元/桶的这一横向的大区间内。预计随着欧佩克继续为提振油价做出努力,以及全球经济显露出的转好迹象,油市供需或将继续趋于平衡。如果油价继续维持在一个宽幅区间内震荡,料对通胀的影响会进一步消退。

经济数据

自2015年加息以来,美联储总是在强调他们的货币政策是依据经济数据做出决定的。事实上,在收紧货币政策的初期,美联储更多的是根据经济数据的预期来做出决定的,很多时候他们需要防患于未然。但是在货币政策正常化的中途,需要密切留意他们是否开始从关注数据预期转向关注数据本身了。虽然相对于美联储利率目标和历史利率来看,1.00%-1.25%的利率水平仍是低位,但是已经让美联储获得了一些应对经济冲击的能力。

从近期公布的数据感受来说,似乎美国经济总是有一种差于预期的感觉。从花旗编制的美国经济意外指数来看,该指数自4月末以来始终位于0轴下方,上半年收于负72.6,是近6年以来的最低水平。经济意外指数体现了人们对于经济数据的感受,负值表示差于人们预期,正值则表明好于预期。

(花旗编制的美国经济意外指数)

但汇通网小编想指出的是,这其中却含有季节性因素。从历史情况来看,美国7月的经济数据好于预期的可能性是非常大的。

(美国经济意外指数的季节性变化图,由图可见最近六年来,美国经济数据在7月份都会超出预期)

从市场的角度来看,预计美联储2017年还会加一次息早已是公开的秘密了,然后在2018年6月前再加一次息概率目前仅有27.3%。

舒冰

舒冰

沪公网安备 31010702001056号

沪公网安备 31010702001056号