黄金的主要基本面影响因素是国债利率的下降或负利率货币政策的执行。黄金从某种角度来说也可以看成是另一种货币,所以它的价格与市场利率理论上呈现负相关的反应关系。

在20世纪80年代和90年代和2011年至2015年期间,实际利率都出现大幅上升,金价表现都不是很好,因为人们可以通过投资其他货币资产来实现资产增值或保值,其他货币资产的高利率降低了黄金对人们的吸引力。然而,如果实际利率一旦出现下降,尤其是负利率时,黄金就会显得尤为抢手,毕竟它是避险的硬通货。

然而在最近,尽管实际利率在过去一年里有所上升,但黄金价格却保持稳定甚至小幅上涨,那究竟是为何会产生这样的异常的现象。想找到这个问题的答案,我们只能去回顾历史。

国债名义收益率和黄金价格

首先,我们来看一个以市场为基础的名义国债利率指标,指标以美国财政部每日公布的国债收益率为准。下面是黄金与5年期国债收益率,最近触及了8年的高点。有趣的是,黄金价格却一直保持坚挺。

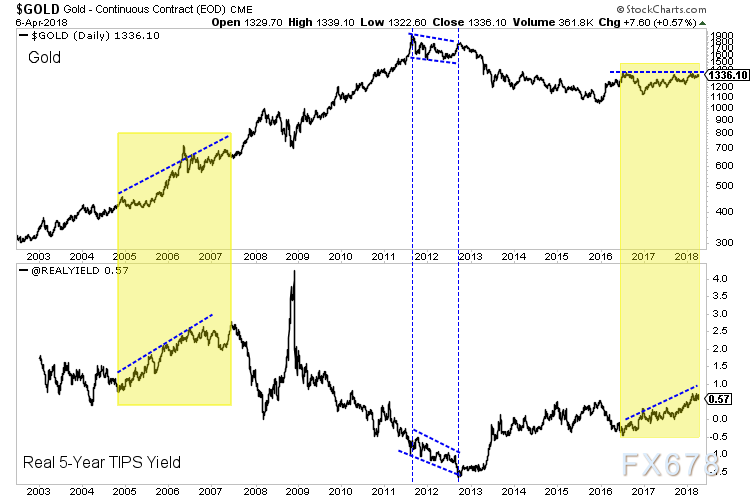

注意到此前也曾出现过这种现象。在2011年金价触顶,而实际5年收益率直到2012年才触底,黄金见顶的时机似乎早于市场利率的拐点。还有一次是从2005年到2006年,黄金价格大幅上涨,但同期实际5年期国债收益率并没有下降反倒有所上升。两次都是黄金的市场反应早于美国5年期国债收益率比,而且后续确实是正确的方向。

(图中上线为黄金价格,下线为五年期美国国债利率)

国债实际收益率和黄金价格

国债收益率指标虽然能反映出黄金走势的大部分情况,但运用实际利率去衡量可能更加的准确。

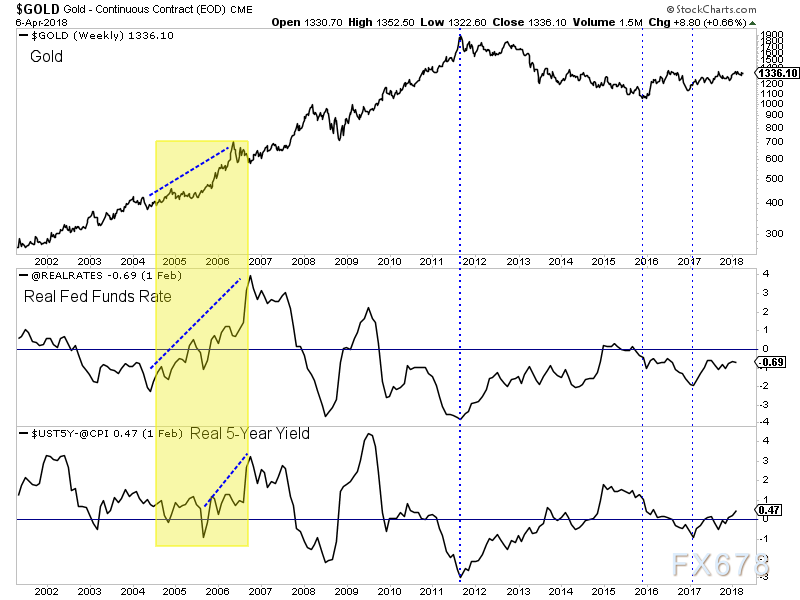

在这张图表中,我们将黄金与实际的联邦基金利率(联邦基金利率减去通货膨胀率)和5年期的名义收益率(5年期国债的收益率)一起绘制出来。请注意,这两项统计数据在2011年达到峰值,与黄金同期呈反向关系。

自2017年初以来,这两个指标都有所上涨(与黄金一样),但远不及5年期国债收益率8年前的高点。事实上,国债市场夸大了实际收益率对人们的吸引,因为它包含了通胀。

(图中上线为黄金价格,下线分别为联邦实际利率和美国五年期国债收益率)

最终,历史告诉我们黄金市场的走势往往是正确的,而不是国债收益率指标,市场更多的是一个折现机制。黄金价格保持稳定,尽管实际利率上升可能是一种看跌信号,就像金价在实际利率下降时上涨一样。

或许是黄金市场认为实际利率有提前见顶的可能性或者觉得2020年实际利率有大幅下降的风险。但无论如何,那些过于关注实际利率,而不是黄金市场信息的人,可能会判断错市场未来的方向。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号