原标题【CMCMarkets 2018年市场前瞻系列(二)重生】。以上新标题由汇通网“析若”拟定,意在抛砖引玉。

【本文系列主题将分为四个篇幅:变革、重生、机遇、回归对于美国、欧洲地区、亚太地区、以及商品等做出系统性的分析。】

在2016年的时候,2017年的欧洲一度被金融市场认为是可能爆出“黑天鹅”的区域,不过在法国大选中,当极右翼的勒庞最终败出,以及德国大选中默克尔的连任,“右翼”风险似乎暂时消退了。

但是,伴随加泰罗尼亚的独立预期,以及18年一季度3月的意大利大选等政治问题,欧洲右翼是否会重新到来?18年开年的欧元可能面临的更多是不确定性。

从此次欧右风波的开始,其本质还是在于经济问题上,欧盟的经济局限在于“货币从整,财政从分”,即统一货币政策,欧元官方利率由欧洲央行制定;然各国财政情况不同,各国对于欧元的财政问题有各国自行制定。下文我们先从此次欧债危机回忆起。

【欧元区---经济重心提升,右翼不确定性依存】

温故

上述图表为美元指数2010年段4月至2012年中询的走势,我们在图中标识出了三个时间段,

分别为2010年4月至6月;2010年11月至12月;2011年9月至2012年1月、7月;分别对应了欧债危机的三个导火索,希腊、爱尔兰、(意大利+西班牙+葡萄牙)。

第一阶段:希腊危机

起因:高福利社会保障导致财政压力过大,2009年10月,希腊政府宣布09年政府财政赤字和公共债务占GDP的比例预计将分别达到12.7%和113%的水平,远超欧盟《马斯特里赫特条约》规定的3%和60%的上限。当年12月,惠誉、标普、穆迪等三大国际评级机构分别下调希腊主权债务评级,希腊债务危机爆发。

2010年4月,三大评级机构再次下调希腊评级,5月希腊救助机制启动,欧盟及IMF相继批准总额超万亿的希腊援助计划。欧债危机才有所缓解,第一阶段结束。

期间欧元兑美元大幅下跌15.2%,美元指数大涨13.2%(10年4月---6月)。在欧盟及IMF批准希腊援助计划后,美元指数仍继续上涨了近一个月才到达短期高点。

这一阶段,市场对欧债危机的认识开始加深,由起初对希腊债务危机本身的关注转为对希腊债务危机蔓延的担忧。

第二阶段:爱尔兰危机

起因:2010年因国内房地产泡沫破裂导致银行坏账剧增,加之金融危机的外部作用,爱尔兰五大银行均面临破产风险。爱尔兰政府决定对国内银行进行全面救助,瞬间急剧增加了财政支出压力。

2010年9月底,爱尔兰政府宣布当年财政赤字会骤升至GDP的32%,达欧盟《马斯特里赫特条约》规定的3%上限的十倍有余。

当年11月2日,爱尔兰5年期债券信用违约掉期(CDS)费率创历史新高,主权债务违约风险暴露,爱尔兰债务危机由此爆发。12月7日欧盟财长正式批准11月28日特别会议上的决定,同意为爱尔兰提供850亿欧元贷款。

在短暂的第二阶段,美元指数的两个高点分别出现在2010年11月末至12月初和2011年1月上旬。

这一阶段,市场开始注意到意大利、西班牙这些国家Y-10大幅飙升,为第三阶段爆发打下伏笔。

第三阶段:意、西、葡陷入危机

起因:希、爱事件之后,欧盟各国财政预算不断上升,超过《马斯特里赫特条约》规定上限的国家也越来越多,三大评级机构频频调降各国评级,欧盟遭遇自诞生以来最严重危机的最坏阶段,甚至有解体的危险。

以意大利、德国两个主要欧元区经济体对比欧债危机时期的Y-10表现,从2011年中开始,意大利股指连日下滑10年期国债收益率更是攀升到6%以上的高位,意大利Y10与德国同期国债的利差达到了近400points,创下欧元区诞生12年以来的新高。

对比经济模式,意大利在2004年之后,经济发展速度缓慢,政府负债率逐年递增一度至GDP水平的120%,在欧元区仅次于希腊的143%。再看德国Y10,作为当时欧盟经济体量最大的三个核心国,在危机第三阶段整体控制住了风险,确保自身不深陷危机。

再回到欧元/美元(EURUSD)中,欧债危机的三阶段中,从周期走势图来看,欧元并不是因危机“俯冲式”地直线下滑。

12年夏季之后,因11年9月美联储议息会议宣布用扭转操作取代量化宽松,QE3有所推迟。鉴于会议前美联储已充分进行前瞻指引,美元指数在会后有所回落;叠加了欧债主要国家Y-10收益率的降低,(因各国长期节省开支的效果开始显现,国债收益率逐渐走低)12夏季之后----14年的周期中,欧元出现反弹。

直到2014年5月,欧洲央行召开货币政策会议,德拉吉公开表示可能会在6月会议上采取额外行动,推升通胀率,令欧元走入直线下行轨道,开始了近1700多点的下跌。此刻,距离欧债危机导火索以来3年。

知新

欧元区2017 年前三个季度的同比增速分别为 2.0%、2.3%和 2.5%,平均增速为 2.3%,增速超过美国、英国和日本,成为推动全球经济复苏的一股强劲力量。欧元区经济增长不仅动能显现(增长提速),而且主要成员国经济增长的同步性显著提高,是欧元区自建立以来经济增长同步性最高的时期。

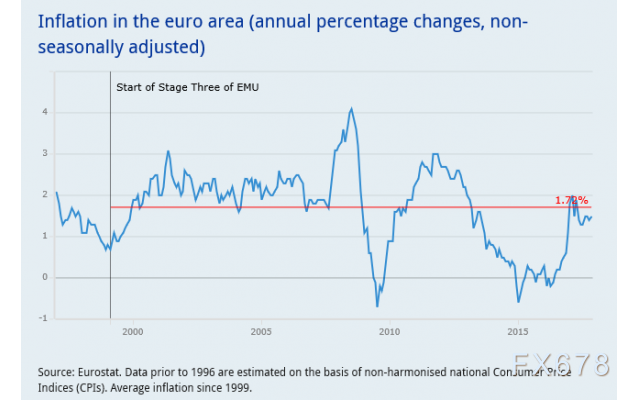

通胀水平,14年推动的QE政策,使得欧元区通胀水平一度重返1.7上方,为21世纪以来的均值水平,虽依旧没有达到欧洲央行预期,但是效果是依旧显现。

推动欧元区强劲复苏的主要因素有宽松的货币政策、适度的财政扩张政策、近年来边缘国家实施的结构性改革以及欧元区政治风险的大幅降低(法右失败,德左继续),而宽松的货币政策为金融机构和实体经济部门提供了一个较为宽松的融资环境,推动资产价格不断上涨。

财政方面,欧元区14、15年采取了中立政策、16------17年则有轻微扩张转中等扩张,配合QE量化宽松,刺激欧元区经济复苏。考虑到2018年9月欧元区可能会结束QE,迎来第一次加息,财政的政策反应期往往延后,预计 2018 年欧元区将继续实施中等程度的财政扩张政策。

【2018年焦点】----欧洲依旧是小心政治危机!

QE政策虽然时间长,且一波三折,但是对于欧洲经济的企稳复苏是有效的。那么2018年的欧元区最大系统性风险依旧是?-------政治危机。

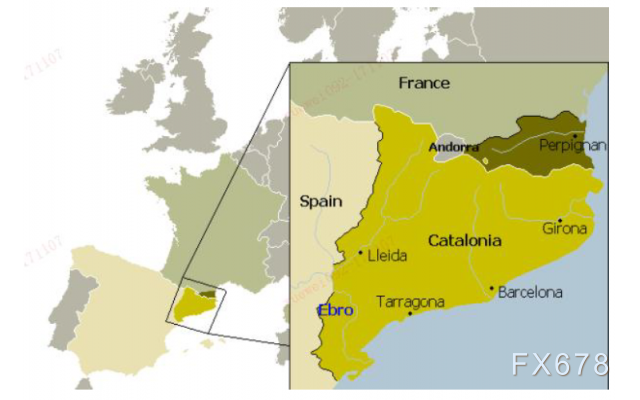

2017年的欧洲主要国家,法国、德国平稳度过了“右翼”风波,欧洲名粹主义的风波暂时消退。不过17年10月1日,西班牙加泰罗尼亚当局举行“独立公投”,公投结果显示独立。同月10日,地区主席普伊格德蒙特发言称加泰罗尼亚将成为独立共和国;27日,议会投票宣布加泰罗尼亚地区从西班牙独立。

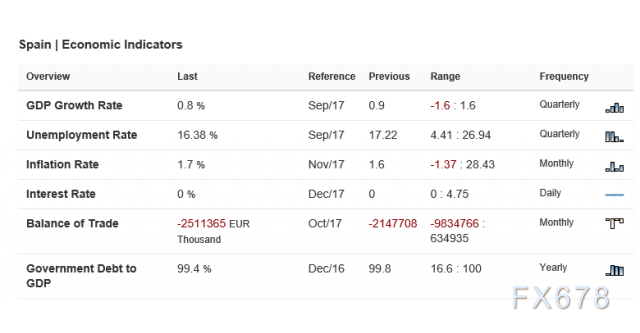

此次独立公投的背景较为复杂,历史上的波折或者文化语言等催生的原因我们暂且搁置,短期起作用更明显的是现实原因:整个欧洲经历了多年欧债危机后终于开启了经济复苏,但西班牙作为长期节支国家,势必要求经济发达地区(加泰罗尼亚地区等)长期补贴经济相对落后的地区。加泰罗尼亚等地区自然会产生抗议情绪。这种抗议情绪结合了独立倾向后,一场独立风波似乎难以避免。

目前,加泰罗尼地区由西班牙政府接管,但不能忽视的是,此次公投有90%的选票支持加泰罗尼亚成立独立共和国,民众对于独立的意愿仍然存在,西班牙政府是否能够妥善处理该事件仍值得重点关注。

若中期加泰罗尼亚局势得到妥善处理,欧洲经济料将继续复苏,关注“马克龙欧盟改革大计+全球一体化思路”,利多欧元;

若中期局势突变甚至恶化,由于欧洲多国均面临此类难题(英国&北爱尔兰&苏格兰、法国&科西嘉岛、意大利&巴第和威尼托、比利时&弗兰芒与瓦隆等地区均有独立倾向),加泰独罗尼亚或成为欧洲各国分裂化的多米诺骨牌中倒下的第一个,整个欧洲在分裂的大潮中恐将面临分崩离析的困境。

EURUSD走势分析

美联储在2017年12月13日宣布再次升息,预计2018年还要提高基准利率三次,而欧洲央行在2018年9月底之前都将维持现在的利率水平,注意的时间节点:一季度3月的意大利选举、9月的QE推出(可能首次加息)时间节点。

从技术分析角度看,欧元经历15----16年的震荡整理期之后,17年法国大选之后走出趋势上涨行情。不过从08年的1.6水平看,目前欧元处于08年以来的下降通道中,技术上需警示55月均线+斐波那契空间的阻力区域:1.212—1.2320区域水平;

若受阻出现月线级别的回撤信号,则欧元回撤的区域将再度回撤至15---16周期中的震荡上沿水平,位于1.1670—1.1720区域水平。

因此交易上,如欧元兑美元这样的品种,长周期的挣扎+基本面的不确定,以“分周期趋势对待”或者“区间震荡策略对待”为佳。

2018年,全年预期维持1.1530---1.2350水平的波动

系统性风险:

加泰罗尼亚事件演变的欧洲各国区域问题

【英国退欧-----重新崛起?】

2016年全球最大的风险事件,6月23日上午在52%的选民支持下,英国脱欧。我们这里不花篇幅做述欧洲右翼的起源问题,至少在2017年,因英国退欧抬头的欧盟在挺过多年欧债危机之后,又走到了十字路口。之后,多国的右翼政党纷纷高举退欧大旗。在这些事件背后,2015年夏欧洲难民危机起到了较大的推动作用。即欧洲主要矛盾由经济问题转为民粹主义,或者说更多的矛盾点聚焦在民粹问题上。

在CMC前瞻序列(一)变革中,我们最后的结尾语中普及了“ICE美元指数的构成”,那么看一下英国退欧事件过程中,英镑以及美元的变化:

16年6月24日结果公布当天,英镑兑美元跌去了8.8%,接着继续走低,直到2016年10月11日才展开小幅反弹,在2017年1月16日再创新低,之后开始缓慢上行。

美元指数则从6月24日当天开启上行,并在2016年末拐点向下。虽然英镑在美元指数权重中仅占11.9%,但英国脱欧对欧元也形成了利空,所以在英国脱欧公投后美元指数震荡走高。

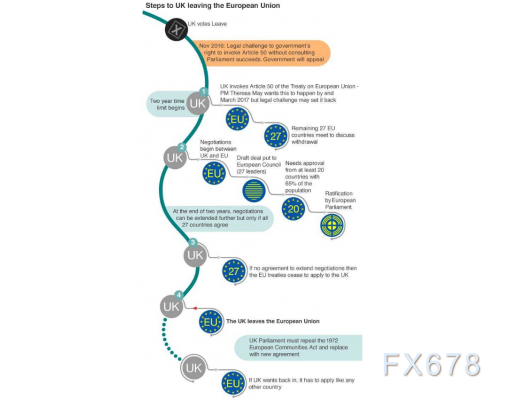

2017年12月14日至15日欧盟峰会,欧盟与英国就前期三大议题-----公民权利、财政义务和爱尔兰边境问题达成重要共识。

欧盟27国同意脱欧谈判进入第二阶段,该阶段双方将先后就两大内容进行协商:第一,2019年3月后的过渡期内欧英双方权利和义务的细节;第二,计划于2018年3月启动的贸易和安防合作等谈判。

谈判第二阶段仍将面临波折。从欧盟公布的纲领以及相关言论来看,欧盟对英国的要求略显“苛刻”,为后续谈判波折埋下伏笔。比如在政策方面,过渡期间英国要遵守欧盟一切新旧政策规定,而且没有新政策的审议表决权;在过渡时间长短上,英国希望可以持续2年,但欧盟坚持不超过21个月。另外在一些重要议题上双方含糊不清,可能造成后续的纠纷,比如在爱尔兰边境问题上具体的落地措施依然不见踪影;脱欧费用只是明确了规则,但具体的数额尚未确定。

按照规定,英国想要退欧最终,必须得到27个欧盟国家中20个的同意,以及欧洲议会的通过。所有这些,还必须在两年内达成。

英镑兑美元(GBPUSD)

技术上,镑美走势自14年7月开始进入下跌趋势,至英国退欧之后,英镑走势于1.2030-----1.2590的区域维持了近3个月的横盘整理之后,出现一个新的上升通道(如图所示),该上升通道技术上我们认为是对于1.7180----1.2020的折返,叠加16年6月英国退欧第一个高点1.5附件的下跌折返。

因此,技术上我们认为英镑的2018年波动区域维持在1.3899----1.4080的上限,下限水平位于1.3307------1.3090的区间。

2018年,我们偏重于英镑的整体多头性机会,不过需要警示的系统性风险:

1、梅首相迫于保守党党内压力辞职,亲欧派上台,对欧政策可能转变,增加不确定性,利空英镑(偏向于短期)

2、北爱尔兰边界问题无法妥善解决,保守党和北爱尔兰民主统一党联盟破裂,梅首相领导的保守党少数派政府下台;英国重新大选,造成脱欧谈判延缓,政局不确定性提升,利空英镑(时间周期)1)

超预期亮点:

英国央行态度,从2017年始,英国央行在货币政策的态度上,更多的倾向于鹰派政策,这一点在2018年若伴随美联储、欧洲央行9月后的加息预期,英镑的货币政策期待于下半年,因此多头的交易计划考虑的是位置+时间周期

欧元兑英镑(EURGBP)

从欧镑的图标中可以清晰看出,事件性推动对于货币兑本身有超额的投资性机会,尤其是2014年中旬开启的欧元下跌,以及2016年6月末的英国退欧事件。因此我们建议将欧镑作为欧元、英镑的缓冲地带,或者说头寸对冲品种。

回顾2017年的参考组合中,趋势投资者以技术分析为逻辑的切入,“抄底”英镑的策略中,若配置了欧元、欧镑头寸,则整体均获得年化正收益,当然双重做多英镑以及欧元,做空欧镑,则收益水平接近年内波动率上限水平。

因此2018年中,若如我们上文所述的几个关键时间周期点,对于欧系货币的投资者,可以关注下欧镑对于欧元、或者英镑的对冲效应。

(以上分析源于CMCMarkets市场分析师任震鸣),不做投资参考依据

下期CMCMarkets 2018年市场前瞻系列 (三)机会,我们将由欧美市场,开始进入东亚地区(整个亚洲金融市场核心区域),敬请期待!

鸣谢资料来源:

1、BBC

2、欧洲中央银行

3、欧洲债券统计

备注:投资衍生品具有很大风险,并不适用于所有投资者。损失可能超出您的初始投入资金。您并不拥有标的资产及其相关权益。我们建议您征询独立顾问的意见,确保您在交易前完全了解可能涉及的风险。本评论仅提供一般性信息,并没有考虑到您特定的目标,需求及财务状况。因此,在您决定交易或继续持有任何衍生品产品时,您应当结合您的个人目标,需求和财务状况进行考量。对于澳大利亚和新西兰,相关的产品披露声明能够在我们的网站www.cmcmarkets.com/zh/legal获取。至于新加坡, 您能够在https://www.cmcmarkets.com/en-sg/legal-documents获取我们的商业条款和风险警示通告。对于我们的服务和任何收费,所有细节都包含在我们的金融服务指南中,您同样可以通过以上渠道获取我们的金融服务指南。在您决定交易或继续持有任何金融产品前,请务必阅读我们的产品披露声明和其他相关文件。

系列文章四篇完整超链接:

从行情前瞻2018年金融市场四部曲之一:变革(首发年评)

从行情前瞻2018年金融市场四部曲之二:重生(首发年评)

从行情前瞻2018年金融市场四部曲之三:机遇(首发年评)

从行情前瞻2018年金融市场四部曲之四:回归(首发年评)

静

静

沪公网安备 31010702001056号

沪公网安备 31010702001056号