在美联储决议发布后的半小时,主席耶伦将出席她任内最后一次政策新闻发布会,而她在临别时会给继任者鲍威尔留下怎样的政策路线遗产,便颇受关注。与此同时,在耶伦讲话之前,美国11月份的CPI数据会先行公布,然后是和美联储决议一同公布的美联储季度经济展望报告和所谓的“点阵图”。这些都会在2018年行将到来之前,就政策前景和美元走势方向先行给大家以充足的提醒。

美联储加息25基点无悬念,点阵图和耶伦讲话更受关注

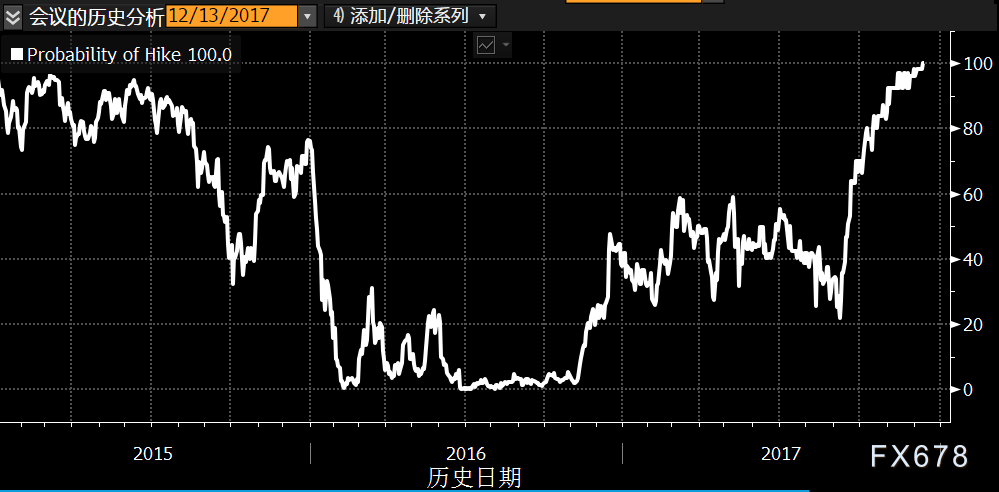

北京时间周四(12月14日)凌晨3点,美联储将结束2017年最后一次为期两天的政策例会,并发表政策决议。根据之前多位美联储官员事先放出的口风,以及利率期货市场的押注状况,美联储在本次会议上加息的概率已经高达近99%,因此决议中最重要的看点是有哪位或者哪几位美联储票委会逆风投下反对票。此前,美联储票委卡什卡里(Neel Kashkari)已经明确将反对美联储在12月加息,而如果反对票数多于这一票,就说明美联储内部在加息问题上分歧仍巨大,未来政策前景可能存疑,这对于美元走势可能反而会构成利空。

(美联储2017年12月利率决议加息概率变化图)

事实上,在12月份加息早已没有悬念的状况下,投资者的关注焦点更多转向了美联储在2018年新主席鲍威尔上任之后的政策前景。因此,在利率决议同时发布的季度经济报告,尤其是其中对于未来政策利率走向的“点阵图”就更受关注。当前,投资者普遍预计2018年全年美联储仍会加息3次左右。如果有信号显示加息速度可能快于或者慢于这个节奏,那么汇市出现波动也将在所难免。

但大家更想听的却是美联储主席此后在“告别演说”中对于未来美国经济走向和政策前景的看法,因为她的“政策遗嘱”将在相当大程度上为其继任者鲍威尔划定方向,尤其,在面对媒体关于为何在美国通胀率持续低于2%目标的状况下,美联储仍要坚持多次加息的这个核心问题,耶伦作出怎样的解答将至关重要。如果配合起季度展望报告中对于通胀的预测来看,投资者心中便会更加有谱。

美国CPI提前抢镜,税改进度或亦成汇市走势推手

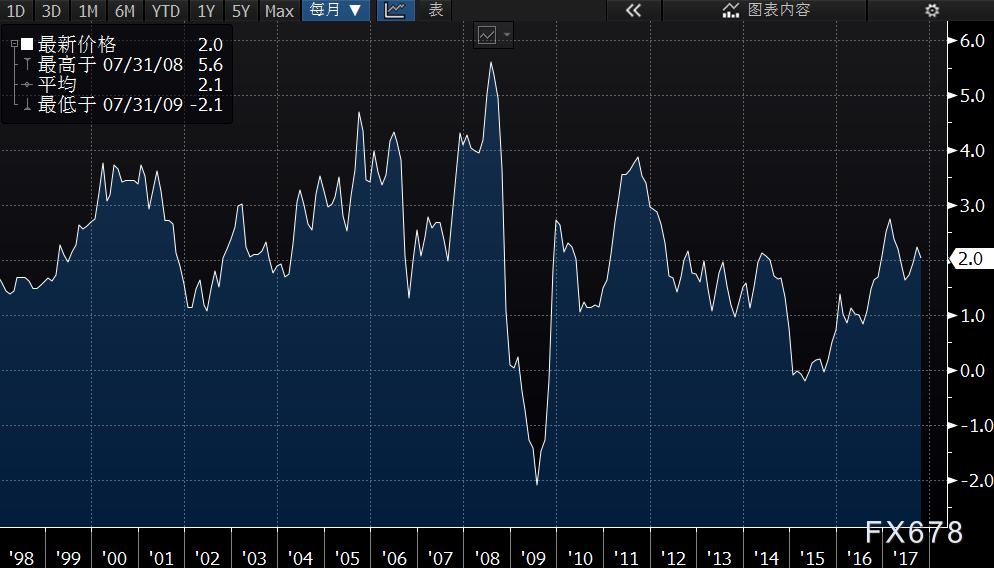

而在美联储年度压轴大戏上演之前,美国11月的消费价格通胀数据却会事先发布。虽然,这个数据本身的表现已经来不及对美联储当下的决策构成影响,但是对于2018年的利率政策前景却至关重要。美元指数在周二录得突破94关口的涨势,很大程度上也是因为当天发布的向好的PPI数据对CPI起到了事先提振信心的预示效果。

(美元指数今年以来日线K线走势图,其中紫色线为天图30日均线)

此前,美国整体CPI同比增幅在9-10月略微走强,重返美联储认可的2%“适当”区间,但投资者却怀疑该数据仍是受到了飓风灾害的一次性影响拉动,所以,11月CPI同比能否继续在“2字头”持稳,对于美联储此后的政策走向就至关重要。同时,若扣除了近期受到油价上涨的影响之后的核心CPI能继续稳中有升,那么2018年美联储继续加息前景就更是服下了定心丸。这可能能够让美元指数在美联储决议来袭之前,就先行得到一波拉升。

(美国最近20年来CPI年率变化图)

至少,从上周的美国非农就业数据可以看出,虽然小时薪资增长数据仍不及预期,但同比升幅毕竟已经有所扩大。而经济专家则更多地将今年以来美国物价涨幅不及预期的状况归咎于技术进步对于人力和物力成本的主动压制,而非是消费需求的不足所致,周四的零售销售数据则更有望佐证这一点。

而市场同时在翘首以盼的则还包括美国“税改”的最终命运。当地时间周二传出的消息是,美国国会参众两院已经“无限接近”达成税改方案的妥协版本。该版本最终把企业税税率略微提高了1个百分点,在21%,同时将最高个人所得税税率定在了37%。虽然,最终的税改结果远没有美国总统特朗普一开始所预想的把企业税一次性调降到15%,但毕竟相比当前的35%也足足削去了四成之多。至少,如果税改这块大石头能如预期在圣诞假期来临之前落地,外加美联储加息尘埃落定,那么,美元多头欢天喜地过个节,仍然将会是预期之中的状况。

美城

美城

沪公网安备 31010702001056号

沪公网安备 31010702001056号