另一方面,日本央行近期的信号强化了市场对加息可能性的押注。“日本的经济与通胀前景正逐步满足货币政策正常化的条件。”日本央行行长植田和男周一指出。

市场迅速反应,目前押注 12月18–19 日会议加息的概率已升至约 80%,远高于上一周的 60%。这推动日本短端国债收益率继续走高,其中两年期收益率升至 2008 年以来首次触及 1%,长期端收益率亦创出多年高位。

市场迅速反应,目前押注 12月18–19 日会议加息的概率已升至约 80%,远高于上一周的 60%。这推动日本短端国债收益率继续走高,其中两年期收益率升至 2008 年以来首次触及 1%,长期端收益率亦创出多年高位。与此同时,日本财政部门也释放了再次干预外汇市场的信号。财政大臣片山皋月表示近期汇率波动“不符合基本面”,暗示日本政府随时可能出手阻止日元快速贬值,这进一步限制了日元下跌幅度。

美元方面,弱于预期的美国制造业数据压制了美元反弹动能。最新ISM制造业PMI跌至48.2,不仅连续第九个月处于收缩区间,也加深市场对美国经济放缓的担忧。

据市场调查显示,投资者认为美联储12月降息25个基点的概率已升至 近88%,进一步削弱美元吸引力。美国经济降温与日本加息预期形成鲜明对比,使美元兑日元上行空间受限。

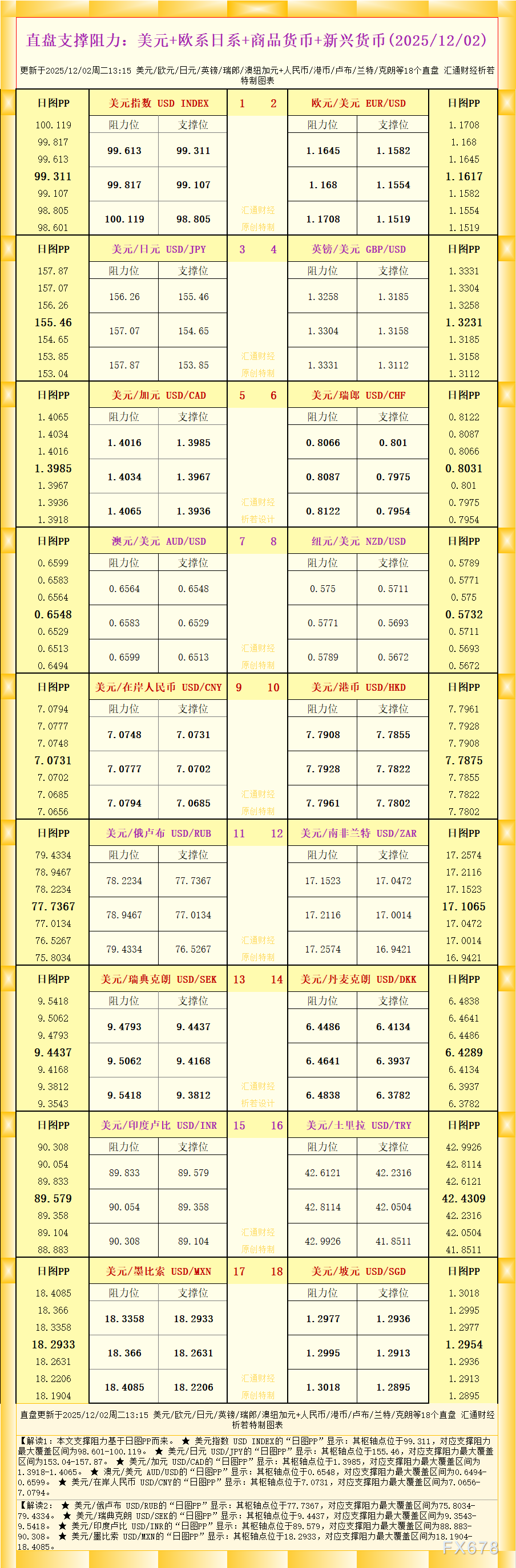

从日线结构观察,美元兑日元自 158.00 高点回落后,持续在下降通道内震荡整理。周一在 154.70 区域获得强劲支撑,该区间不仅是 11 月涨势的 61.8% 回撤位,也是下降通道下轨所在位置,技术意义极强。

只要汇价未能有效突破 156.00 通道上轨,反弹仍可能受阻并重新测试 155.00 心理关口。若跌破通道下轨,则下行目标可能扩展至 153.80–154.00 区域。

反之,若日线收盘稳定在 156.00 之上,则短线趋势可能发生扭转,进一步反弹指向157.00以及157.50。 总体来看,美元兑日元处于方向选择阶段,155关口成为近期最关键的支撑点。

编辑观点:

当前美元兑日元的走势高度依赖两大核心变量:一是美联储12月降息的确定性,二是日本央行是否真正迈出加息这一步。

从收益率结构看,日本市场已大幅提前反映政策转向,一旦BoJ按兵不动,日元多头可能面临显著回调风险;反之,如果日本央行正式加息,美元兑日元的中期趋势可能真正扭转。

重点关注美国PCE通胀数据以及日本政府是否会在12月前后采取干预行动,这两点将决定汇率是否能守住155关键支撑。

超级赛亚人

超级赛亚人

沪公网安备 31010702001056号

沪公网安备 31010702001056号