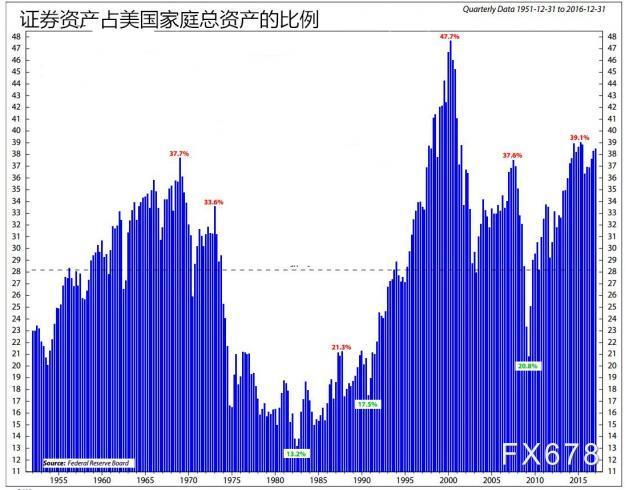

根据调查,目前美国家庭所拥有的证券资产达到20万亿美元,占家庭资产的38.5%,这一比例达到2007年时的高峰水平,但依然低于1990年代科技股泡沫时期,当时美国家庭放在股市中的资产占比将近一半。

如果把家庭总资产中的房地产及其他硬资产扣除,证券资产占美国家庭总资产的比例则会达到53.5%,超过1952年以来的44.8%的平均水平。现金和债券的持有则出现了下滑。现金持有为24.7%,低于平均值32.2%,债券为21.8%,低于过去65年的23%的平均值。

大笔资金自美国去年大选以来涌入美股ETF也许是美国家庭所持有的证券资产比例暴增的一个原因。在去年11和12月,大约有456.7亿美元的资产注入共同基金和投资美股的ETF,造成美股市场数月的上涨。

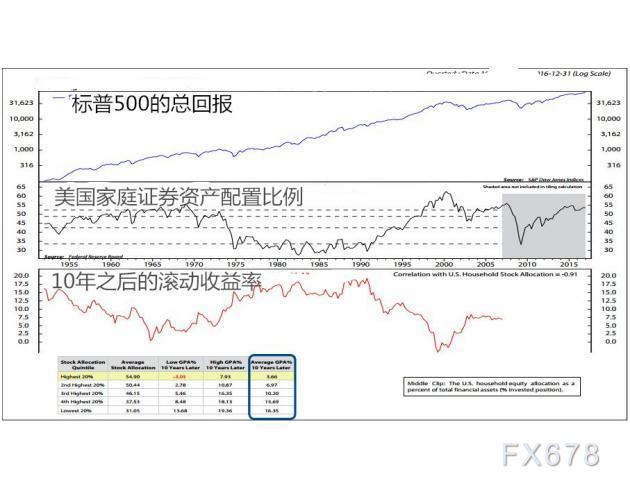

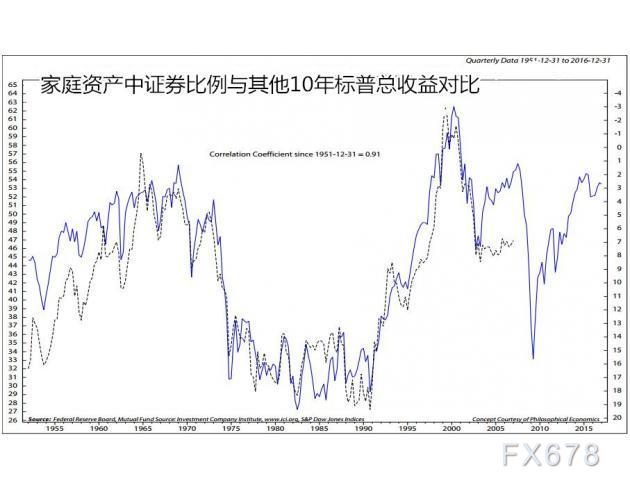

虽然以上的指标并没有什么预示性,但美国家庭推高美股对于市场观察者应该是一个需要关注的信号。如果计算一下就会发现,证券占家庭资产比例达到峰值之后的10年美股的收益相当平庸甚至为负的。

事实上,当家庭资产中占证券比例达到或者接近最高水平的话,之后10年内证券收益率最差的情况是负3%,最好的为8%,平均值为3.7%。

根据标普道琼斯公司的数据,标普500成分股公司在2009年一共花了3.4万亿美元进行回购,而2015-16年间,回购操作开始减缓,但大型公司每季度还是会花费超过1000亿美元进行回购。一个比较好的消息是大型公司有足够的资金投资于资本支出和股票回购,前者在长期支撑股价,后者则在短期提振股价。

谢顿

谢顿

沪公网安备 31010702001056号

沪公网安备 31010702001056号