2年期美债收益率同样触及多年高位,自2008年9月以来首次升破2.5%。

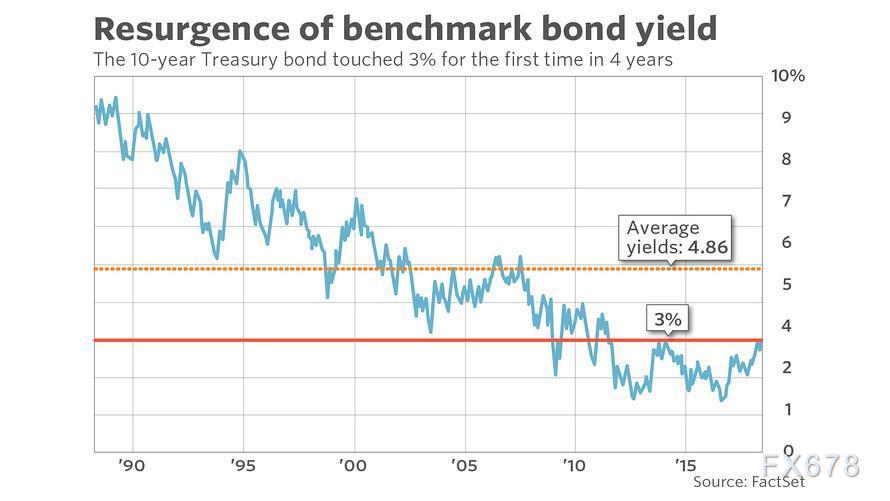

下图为10年期美债收益率走势图:

德意志银行私人财富管理固定收益交易主管加里波拉克(Gary Pollack)表示,这无疑是一个心理关口。“本周有很多的债券供应,这无疑对市场施压,季度再融资一直在创纪录。”

波拉克补充表示,本周美国财政部拍卖的2年期、5年期及7年期国债从数量来看可能会创纪录。债券供应增加施压债券价格,推高债券收益率。债券收益率与价格反向而行。

近期,全球投资者一直在密切关注基准10年期美债收益率,担心其升至3%可能会引发全球金融市场做出反应。

作为从抵押贷款利率、汽车贷款到公司债务借贷成本的晴雨表,基准10年期美债收益率在4月份大幅上升,原因是出现了通胀的初步迹象,同时美联储也坚持逐步收紧货币政策。今年2月,10年期美债收益率一度升至2.9%以上,这引发美股剧烈震荡。

4月23日,“新债王”冈拉克(Jeffrey Gundlach)表示,如果10年期美债收益率突破3%的上限,投资者可能会相信其将进一步走高。冈拉克一直认为,10年期美债收益率升破3%将导致其加速上行。

华尔街对美债收益率上升持不同观点

一些华尔街人士认为,美债收益率上升反应出市场对美国经济强劲的信心。美国政府将于本周五(4月27日)公布一季度GDP数据。前两季度,美国经济以接近3%的年率增长。

然而,也有华尔街人士认为,借贷成本上升对美股牛市是一种威胁。因美股牛市最初始于历史低利率及美联储的刺激措施,并受到了这些因素的推动。

美联储已开始缩减资产负债表并逐步加息,投资者责怪美联储此举导致短期利率大幅上行及收益率曲线趋平。

这对市场意味着什么?

经济增长

美联储自2015年底以来一直在上调利率,今年3月是金融危机以来美联储第6次加息。2008-2009年金融危机后,美国实施宽松货币政策近10年的时间。如今,美联储试图将货币政策正常化。

投资者担心债券会终结近30年的牛市,他们应该担心吗?

Invesco首席全球市场策略师Kristina Hooper表示,首先,美国经济增长前景稳健,这意味着美联储应将利率上调至一个更加自然的水平。亚特兰大联储主席博斯蒂克(Raphael Bostic)认为,这一水平为2.25%-2.75%。今年3月,美联储将利率上调25个基点至1.5%-1.75%的水平。这暗示,市场应准备好美联储今年年底前将再加息3到4次。市场上调对债券收益率的预期并推高收益率是可能的。

通胀

通胀让债券持有者感到头痛,因其削弱了固定收益的价值。因此,预期通胀走高或物价上涨会推动债券抛售,并推高债券收益率。

美国的通胀此前一直低于美联储2%的目标,如今市场的通胀预期升温。现任旧金山联储主席、即将出任纽约联储主席的威廉姆斯(John Williams)上周表示,通胀今年将触及美联储2%的目标,并将在“未来两年”处于或高于这一目标水平。

不断攀升的油价及其它大宗商品的价值也被计入通胀升高的预期中。4月迄今为止,WTI在纽约商业交易所出售的6月交割原油期价已上升5.7%,WTI或录得1月以来最大月度涨幅。今年迄今为止,油价已上涨12%。4月24日,布伦特原油价格一度突破75美元/桶,WTI原油价格突破一度突破69美元/桶。

与之相比,今年前4月,道琼斯工业平均指数下跌3.4%,标普500指数下跌2%。

债券VS股票

基准10年期美债收益率升破3%意味着,无风险的政府债券与股票等风险资产相比更有竞争力。标普500指数公司的股票平均股息率为2%,而道指公司的股票平均股息率为2.4%。债券收益率与股票股息率之间的差距可能会让投资者重新评估他们的总体投资组合。

此外,10年期美债收益率上升意味着借贷成本上升,这使公司交付收益的成本更高,除非公司业绩随着利率的上升而相应提高。

今年2月,债券收益率大幅上升时,美股剧烈震荡。Kristina Hooper表示:“过去几个月,我们已经经历了这一现象,今年2月初10年期美债收益率大幅上涨,因此我们希望密切关注这一情况。至于风险资产,我认为投资者需要保持敞口,但要多样化并在这一环境中有洞察力。”

美国或将大量发行国债

对美国经济的额外财政刺激来自特朗普去年底签署的减税法案及为期两年的预算协议,这都支撑对美国国债发行过剩的预期。

Kristina Hooper表示,近期美国国会预算办公室公布了经修订的预测,显示政府赤字预期会增加,这意味着美国政府很可能会发行更多的政府债券。此外,作为其资产负债表正常化计划的一部分,美联储将逐渐增加资产负债表中美国债券的出售。这都暗示,即使需求保持稳定,供应也会大幅增加,这将导致国债价格下跌,债券收益率上升。

股票市场

对于4月24日的美债收益率大涨,股市反应并不乐观,因为这意味着一切成本价格都变得更贵了。也就是说,公司要产生利润,成本可能会更高。

4月24日,美股收盘大跌,道指重挫超400点,创逾一年最长连跌天数。标普跌1.3%、纳指跌1.7%。悲观的市场参与者预计,美债收益率将继续攀升。

高盛资产管理(Goldman Sachs Asset Management)固定收益投资组合经理林赛(Iain Lindsay)在报告中写道:“我们对美国债券收益率持悲观态度,并认为美债收益率将继续攀升,理由包括劳动力市场强劲、通胀正常化以及财政刺激。因此,这与过去数月收益率的上升趋势一致,也符合我们的预期。”

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号