★周一关键词:基本面信息相对清淡,市场可能延续非农行情★

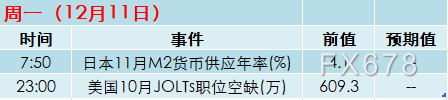

周一(12月11日),基本面信息相对较为清淡,市场有可能会延续12月8日美国非农数据的行情。

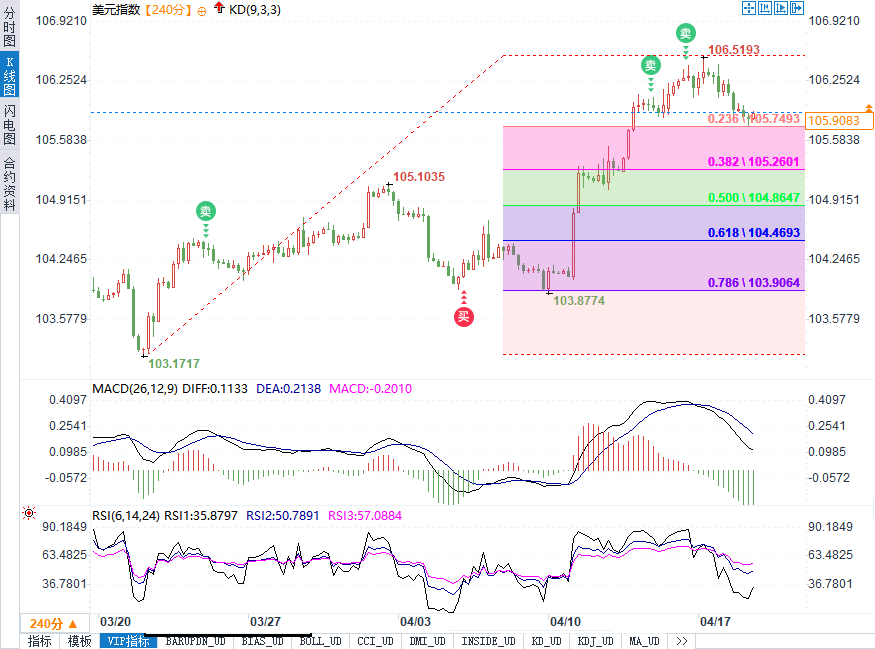

而从11月非农就业报告公布的数据来看,虽然薪资水平依然令人失望,但美国劳动力市场正持续稳步收紧。这或将进一步令加深美联储将继续收紧货币政策的预期。外界普遍预计,美联储将在12月13日召开的会议上加息。那么届时美元指数或将进一步上行,而非美货币或将承压走弱。

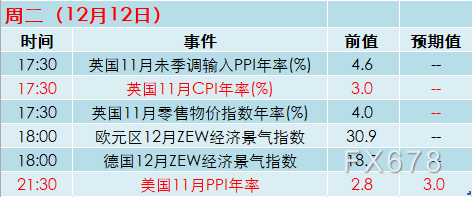

★周二关键词:英国CPI、美国PPI★

周二(12月12日)英国将公布消费者物价指数(CPI)数据,有专家认为若数据显示通货膨胀继续上升,引起英国央行重新评估加息前景,则英镑很有可能受到提振。

虽然来自退欧谈判方面的消息将是近期影响英镑的主要因素,但如果英国央行因通货膨胀继续改善而提升加息前景的定价,市场很可能加大对明年加息的预期,英镑将受到提振;反之如果通货膨胀数据不理想,英镑或走弱。

据巴克莱银行预计,英国央行将在未来两年加息两次,分别在2018年11月和2019年11月。

美国方面将公布11月PPI年率数据,此前美国10月PPI超预期增产,无论是整体还是核心数值都明显上升,这表明原油价格和弱势美元对于PPI的推动较强。PPI的走高会传导至CPI,这或将意味着4季度美国通胀上升。

★周三关键词:英国失业率、美国CPI★

目前英国失业率维持在四十二年低位,而英国三季度就业人数下降1.4万人,至3205.9万,为2016年8月以来首个季度下降,且降幅创2015年4-6月以来最大。

这一现象再次证明了英国脱欧使得经济疲软,且不工作也不找工作的人增长创八年以来最快。

此前,英国央行11月2日的议息会议上加息25个基点,为十年来首次加息,并表示,市场利率预期央行将在未来三年将进一步加息25个基点,然而,就业数据的大幅下滑,或将使得英国央行更加谨慎地考虑未来货币政策方向,如果此次数据再度表现不佳,那么英镑或进一步承压走弱。

美国方面,将公布11月未季调CPI年率。美国10月核心CPI同比涨幅创4月以来最大,给美联储官员带来安慰。不过,目前顽固的低通胀可能不仅反映暂时情况,可能为更持久的因素影响。

核心CPI的走势虽有所上升,但远没有达到美联储定下的2%的目标,尽管其他经济基本面数据都指向通胀可能在近期提升。

虽然通胀看上去并不乐观,但外界仍广泛预计12月美联储将加息一次。

★周四关键词:美联储、欧洲央行、英国央行、瑞士央行决议★

① 美联储利率决议:加息是大概率事件

伴随着刚刚出炉的美国劳工部公布的11月份非农就业数据向好,经济学家们认为美国目前劳动力市场状况良好,当前市场预期12月大概率将加息。

市场分析师指出,鉴于就业报告符合一致预期,那么美联储将坚持其计划,并预期坚实且不断改善的劳动力市场将最终导致工资和通胀上升。但是,考虑到美国将获通过的税改政策,料进一步促进经济增长,带动薪资与通胀水平上升,美联储可能会加快加息步伐以来迎合经济增长。

美国11月非农就业报告公布后,根据CME Group的Fed Watch工具,美联储联邦基金利率期货走势显示,投资人预计美联储在12月12-13日货币政策会议上加息至1.25-1.50%的机率为90.2%,还有9.8%的可能性加息至1.50-1.75%,而维持利率不变的机率为零。

丹斯克银行指出,11月非农报告不会改变市场对美联储十二月的加息预期,但对美联储来说,此报告并不尽如人意。

BMO分析师Ian Lyngen称,虽然11月非农数据薪资不及预期,对美联储下周的预期没有任何影响,但也没有证据表明该数据将会大幅影响美联储2018年的加息路径,总体来说本次报告较温和。

② 欧洲央行利率决议:料维稳不变

欧洲央行在十月公布延长购债进程9个月并削减每月购债规模至300亿欧元,利率都将维持在纪录低位,料12月利率维持当前水平不变。

在10月会议上,欧洲央行决定缩减购债规模,同时称通胀达标前购债将会持续。但包括魏德曼等在内三名重要决策者,近期都对其中细节表达出异议,令未来购债到期后欧洲央行的选择更难捉摸。

但调查的分析师大多预计,欧洲央行将等到2019年才会上调利率,而只有很少数分析师预计最早明年升息。

太平洋投资管理公司(PIMCO)的Andrew Bosomworth表示,德拉基维持过于宽松的政策可能会让他的继任者手忙脚乱。他说:“央行行长有责任制定紧缩路径,要避免德拉基无所作为、政策正常化任务落到下一任行长身上的情况。”

③ 英国央行利率决议:料维稳不变

英国央行11月开启十年一次的加息则更多是受通货膨胀困扰,当前英国GDP并无明显好转,但英国的CPI却从2015年的负增长快速上升到10月份的高达3%。于是英国央行今年11月3日宣布加息0.25%,是其2007年7月以来的首次政策利率调整。

英国央行的加息决定抵消了去年退欧公投后实施的紧急刺激政策。最重要的是,决策者在此次的会议声明中略去了以前常用的说法:可能需要比市场预期更多的加息。

丹斯克银行(Danske Bank)在12月5日发布的汇市分析报告中称,我们认为英国经济在2018年将保持疲弱态势,预计在2018年英国央行(Bank of England)不会有加息之举。近期的加息是撤除英国脱欧公投后2016年8月的紧急降息措施,而不是新一轮加息周期的开始。

英国央行对工资增长过于乐观,也不希望过多地收紧货币政策与欧洲央行的关系。因此,目前的基本预测是,英国央行不会在2018年再加息。

④ 瑞士央行利率决议:料维稳不变

瑞士央行(Swiss National Bank)行长Andrea Maechler此前表示央行将继续保持其超宽松的货币政策,并指出通货膨胀仍然很低。

在过去两年半的时间里,瑞士央行已运用了一组负利率和货币市场干预手段来抑制瑞郎的需求。作为安全避险资产的瑞郎在近来因地缘政治风险频发而需求大涨,其价值的升高已伤害到了高度依赖进口的瑞士经济。

Maechler在一项演讲后的回答问题环节中表示,“瑞士央行的标杆利率目前在-0.75%。我们在瑞士央行还没有准备好正常化我们的货币政策,有一些国家已开始这么做了。这是一件好事。全球经济正向正确的方向发展”。

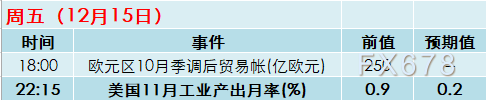

★周五关键词:美国工业产出月率★

周五(12月15日)美国将公布11月工业产出月率,此前美国工业产出强劲增长,制造业产出飙升1.3%,远高于此前5个月的增速。而由于油价稳定和全球经济增长,制造业从今年开始升温,美制造业产出已恢复至经济衰退以来最佳水平,若数据表现良好,或短线提振美元,给金价等非美货币带来一定压制。

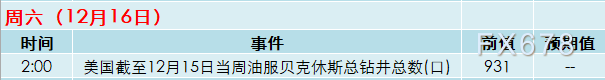

★周六关键词:美国贝克休斯钻井数据★

油服贝克休斯公布的数据显示,美国截至12月8日当周钻井总数增加2口,其中天然气钻井数持平,石油钻井数增加2口。续第三周录得上升刷新9月来新高,同时也是今年夏季以来最长增长周期,因油价持续走高以及促使美国页岩油产商加大生产。去年同期美国石油活跃钻井数为624座。

Simmons & Co公司分析师指出,美国油气钻井总数2017年迄今平均为876座,2018年预计为1001座,而2019年预计为1128座;该公司两周前曾预测2017年为874座,2018年预计为927座,2019年预计为1074座。

树袋熊

树袋熊

沪公网安备 31010702001056号

沪公网安备 31010702001056号