周四(7月27日),美联储变更政策导向的做法继续引领市场走势,现货黄金站稳1260美元关口上方,并继续刷新6月16日以来高点至1265.38美元/盎司。上个交易日,美联储在最新公布的货币政策声明中,将重心转向了缩减资产负债表。

美联储在周三(7月26日)维持1%-1.25%联邦基金利率区间不变,并且发表声明称:“假设美国经济未来演进路径总体上符合预期,货币决策层就将以相对较快的速度开始贯彻资产负债表正常化项目。”

一些经济学家表示,美联储未来几个月可能更多地将目光集中于如何规划缩减资产负债表(其中主要是抵押贷款支持证券和国债),这样一来美联储加息步伐可能放缓,美指积重难返,金价则得以全面化解近期的下行忧虑。

截至发稿,现货黄金交投于1262.76美元/盎司,小幅上涨0.19%;美元指数运行于93.65,上涨0.22%,盘中一度录得去年6月27日以来新低93.14。

CME联储观察工具显示,美联储12月份加息概率不足50%,提前加息的可能性几乎可以忽略。

美联储9月缩表预期空前强化

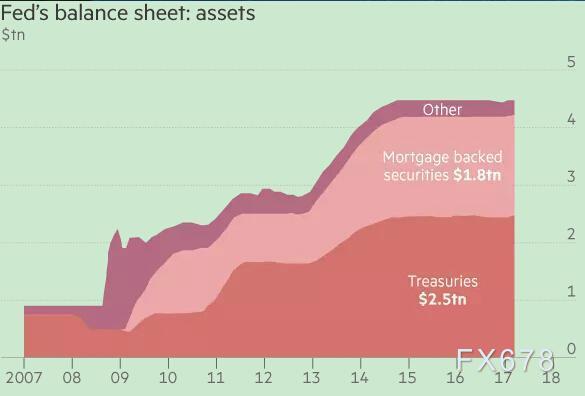

目前,美联储资产负债表规模高达4.52万亿美元,美国国债和抵押贷款支撑证券占据了其中的大头,规模分别为2.46万亿美元和1.77万亿美元。08年金融危机引发了美国经济大衰退,美国政府随后便启动了不良资产救助计划,美联储资产负债表自那以后急剧膨胀了近3.7万亿美元。

富国银行资管部投资策略师Brian Jacobsen表示:“‘相对较快’一说表明,美联储几乎就差向市场直接告白了,9月份启动缩表的概率甚高。”

摩根大通首席经济学家Michael Feroli指出,美联储似乎对通胀复苏前景仍信心满满,一切尽在掌控之中,美联储在9月开始缩表,并在12月再度加息仍具有相当预期。

First Franklin Mortgage首席市场策略师Brett Ewing发表声明称:“我们相信,无论是市场还是美联储本身,各界都将对资产负债表正常化之路倾注极大的关切。并且我们预期,美联储将在年底前的某一时刻开启这一进程。”

人事变动周期施加额外束缚

但德意志银行经济学家Torsten Slok认为,美国通胀水平简直就是扶不上墙的烂泥,美联储加息过程尚且磕磕绊绊,不敢大踏步前进。缩表一事迟迟没有动静完全在情理当中,况且高层即将迎来的人事变动周期也是不得不考量的因素。

按照现行计划,主席耶伦的任期将在2018年2月份届满。而总统特朗普至今尚未明确表态,是否续聘耶伦。他仅仅在本周对《华尔街日报》透露:“耶伦位列未来美联储主席候选人队伍中。”

Ewing还补充道:“只要美联储在此事上有一个良好开端,成功避免给市场带来巨大纷扰,即便耶伦不再续任美联储主席,应该也可以算功臣名就了。”

现货黄金若站稳每盎司1264美元上方,并进一步涨至1271

现货黄金周四盘中已上破每盎司1264美元的阻力位,若能有效站上该价位,根据波浪型态和费波纳奇预测分析显示,金价将挑战下一道阻力位1271。

这两道阻力位分别是上升C浪的38.2%和50%费波纳奇预测水平,而上升C浪是自7月10日低点1204.45展开的三浪周期的第三浪。

该浪至少可能来到1277,若完全展开,可能延升至1298。若无法有效站稳1264上方,金价或自当前价位展开修正,短期下方支撑看1256。

天量资产大甩卖,怎能暗度陈仓?

如今,美联储打算逐步收减资产负债表规模,主要策略是持有债券到期后,套现资金不再用于新的投资。美联储更新政策导向的做法并不令人意外,但是鉴于其天量规模的资产负债表,缩表完全有可能对债券市场形成摧枯拉朽般的碾压态势。

★美债收益率或两位数基点拉升

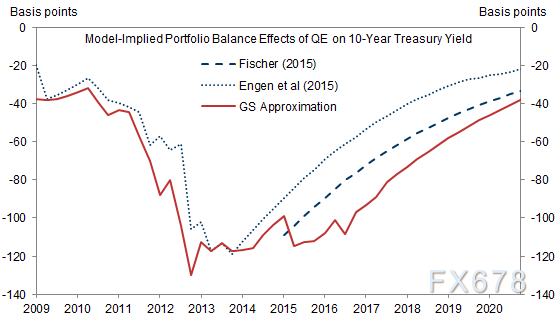

高盛集团策略师预计,如果2017年内缩表预期最终得以兑现,美国10年期国债收益率年内或上涨20个基点,未来2年年均收益率提升约为12.5个基点。(注:债券价格与收益率呈现负相关关系)

高盛公司一直通过运用美联储设计的模型,寻求知晓美联储完全移除推行多年的宽松货币政策,究竟会有多大的波及面。美联储决策层官员此前曾预估称,在整个量化宽松政策推行过程中,美联储给债市制造了高达100个基点的到期溢价。(注:到期溢价代表了投资者持有长期债券所要求的额外收益率)

★风险资产尽早减持

高盛公司分析师还认为,包括股票在内的主要风险资产都将因为美联储启动缩表而面临巨大卖压。因为全球主要央行在先前大推量化宽松的过程中,投资者大量涌入股市,寻求更高的收益回报。

之所以到目前为止,金融市场对美联储货币政策从紧的反应尚显温和,很大程度上是因为投资者此前对美联储缩表预期不甚浓烈。或许在今后的日子里,市场表现会变得更加不可预测。

Hilltop Securities首席策略师Mark Grant在博客中写道:“股市表现尚且令人满意,并非因为上市公司的盈利前景有多么诱人,而是因为有源源不断的资金得以流入股市。美联储加大力度抽离市场流动性,股市未来就真的难说了。”

PGIM Fixed Income高级投资官Mike Collins坦言:“美联储缩表开头越是缓慢、越是平缓,后期的加速度就会越大。”他指出,一旦缩表开端,资产减持规模每个月都会有所提升,一年之后的年度减持规模将不下6000亿美元。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号