而这一模糊的利率政策颇受争议,负责监管美联储的共和党人的美国众议院金融服务委员会主席Jeb Hensarling称之为美联储对一些大型银行的“补贴”。

【美联储2016年“补贴”商业银行120亿美元】

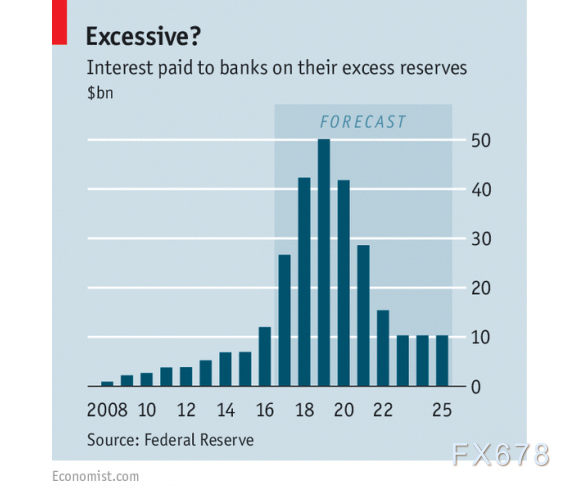

要理解这一点,首先要从美联储资产负债表开始。2016年,美联储通过其庞大的证券投资组合获得了111亿美元的利息收入,但也支付了摩根大通、富国银行以及其他大型银行共120亿美元的超额准备金利息。

这一超额准备金利息的支付,作为美联储货币政策工具是不受欢迎和饱受批评的。

十年前,为了美联储更好地控制短期利率,美国国会授权其支付商业银行超出准备金相关金额的利息,该政策在2008年金融危机期间实施。但是今天,超额准备金利率(IOER)已经成为美联储主要的货币政策工具,这对于设定联邦基金利率至关重要。

美联储把IOER作为控制短期利率的主要工具,部分原因是后危机时期的刺激政策让市场充满流动性,降低了美联储旧有工具的效力。

美联储此前表示,支付准备金利息是调节利率的重要工具,恰当的利率水平有助于实现最大程度的就业和价格稳定;美联储对在美国运营的银行一视同仁。

【超额准备金利率掀起了风暴式争议】

超额准备金利率(IOER)已经在国会掀起了风暴式的争议。批评者认为,如果银行可以把钱放到美联储来赚取利息,他们似乎没有更多的动力去借给公司和消费者。

大约一半的超额储备由美国25家最大的银行持有,其中三分之一由国外银行持有。这两个团体约占美联储利息支付的85%。

然而,许多分析人士指出,这些利息收入,占银行总收入不足2%的比例,实际上微不足道。他们声称银行宁愿放到其他地方来获取更高的回报率,而这一安排真正的赢家是政府。

超额准备金为美联储4.5万亿美元的巨额资产负债表提供资金,导致财政部2016年的收入几乎是利息支出的八倍。

(美联储资产负债表)

然而这一辩论可能加剧。美国银行持有了超过2.1万亿美元的超额准备金。随着利率的上升,2017年这一利息成本将达到270亿美元,而2019年的成本几乎翻了一番,为500亿美元。

Cato研究所的Mark Calabria表示,任何东西被贴上“向银行每年支付500亿美元的利率”,在政治上都是不可持续的。

但是,如果没有超额准备金利率(IOER),美联储付出的代价可能更加昂贵,银行将会尝试相互借出超额准备金,这将导致短期利率崩溃。为了保持对货币政策的控制,避免通胀膨胀的激增,美联储必须迅速出售资产,从该体系中提出准备金。而这一情况可能更加具有破坏性。

飞鱼

飞鱼

沪公网安备 31010702001056号

沪公网安备 31010702001056号